|

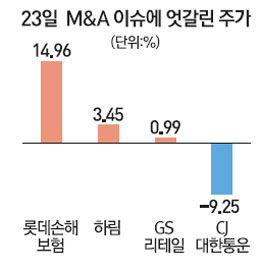

연초부터 굵직한 인수합병(M&A) 소식에 관련주의 희비가 엇갈리고 있다. M&A를 통해 사업 영역을 넓힌 기업의 주가는 상승곡선을 그렸지만 M&A 경쟁에서 밀렸거나 재무구조 악화가 우려되는 기업의 주가는 곤두박질쳤다.

23일 금융투자업계에 따르면 롯데그룹이 지난 18일 국내 1위 렌터카 업체인 KT렌탈을 품으면서 관련주가 큰 폭으로 상승했다. 롯데손해보험(000400)은 이날 유가증권시장에서 가격제한폭(14.96%)까지 오른 3,420원에 거래를 마쳤고 롯데쇼핑(023530)도 2.98%(7,000원) 상승한 24만2,000원에 장을 마감했다. 롯데그룹이 이번 인수를 계기로 렌터카 업종을 그룹의 새로운 성장동력으로 키워나가겠다고 밝히자 시너지 효과가 기대되는 종목을 중심으로 매수세가 몰렸다. 업계에서는 롯데그룹이 수백만명에 달하는 롯데쇼핑의 고객 데이터베이스와 자동차보험사인 롯데손해보험을 활용하면 다양한 연계 상품을 출시할 수 있을 것으로 보고 있다. 팬오션을 1조80억원에 인수하며 해운업까지 사업영역을 넓힌 하림의 주가 역시 상승 곡선을 그리고 있다. 이날 하림은 3.45%(170원) 상승한 5,100원에 거래를 마치며 5거래일 연속 올랐다. 13일 팬오션 본계약 체결 후 주가 상승률은 17.1%에 달한다.

반면 인수전에서 맥없이 물러났거나 재무구조가 악화될 우려가 큰 기업의 주가는 떨어졌다. 17일 GS건설이 보유한 파르나스호텔 지분(67.56%) 매각 우선협상대상자로 선정된 GS리테일(007070)이 대표적이다. GS리테일은 인수소식이 처음 전해진 17일 하한가를 기록했고 이날은 0.99% 오르는 데 그쳤다. 회사 측은 편의점 등 기존 소매유통 경험을 바탕으로 시너지 효과를 기대한다고 밝혔지만 시장에서는 이번 호텔 인수 참여로 재무구조에 좋지 않은 영향을 미칠 것이라는 우려가 나온다. GS25와 GS슈퍼마켓 등 기존 주력 사업이 부침을 겪는 상황에서 최대 8,000억원에 이를 것으로 예상되는 인수자금이 부담이 될 것이라는 얘기다.

CJ대한통운(000120)은 13일 일본 물류기업인 KWE에 밀려 APL로지스틱스 본입찰에서 탈락하면서 급락했다. 이날 CJ대한통운은 전 거래일보다 9.25%(1만8,500원) 떨어진 18만1,500원에 거래를 마쳤다. 이번 인수전 실패가 대규모 투자에 대한 최종 결정권을 쥔 그룹 총수의 부재 때문이라는 분석이 나오면서 주가를 짓눌렀다. 금융투자업계의 관계자는 "M&A는 기업에 기존 사업 영역을 넓히거나 신성장동력을 찾는 발판이 될 수 있지만 반대로 재무구조를 악화시키는 주범이 될 수도 있다"면서 "시너지 효과와 인수자금을 마련하는 데 드는 비용을 면밀히 따져 투자에 나설 필요가 있다"고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >