|

|

|

찬 바람이 불고 낙엽이 하나 둘 떨어지는 시기이다. 매년 그렇듯이 이맘때가 되면 시장에서는 배당 투자에 대한 관심이 높아진다. 올해는 정책금리가 2%대로 하락하며 저금리 기조가 지속될 것으로 예상됨에 따라 배당투자에 대한 관심이 두드러지고 있다. 실제로 최근 한국전력, SK텔레콤 같이 배당 성향이 강한 주식이나 배당주 관련 펀드들은 지수 대비 높은 수익률을 올리고 있다.

저금리ㆍ저성장 시대에 배당주가 매력적인 투자대안이라고 할 수 있지만 모든 투자자에게 배당 투자가 정답이 될 수는 없다. 고수익보다는 꾸준한 안정적인 수익 '은행금리+a' 수익을 추구하는 투자자에게 적합하다.

배당률이 높은 회사는 성장주보다는 경기방어주가 대부분이기 때문에 배당을 고려해도 전체수익률이 높은 편이 아니다. 배당률이 높다는 것은 해당 사업이 성숙기에 접어들어 투자를 통한 성장 니즈가 적다는 의미이다. 우리나라 대형주 중 배당주로 분류되는 기업은 KT&G, 한국전력, 통신주 등 성장보다는 안정적인 수익 창출이 돋보이는 기업들이다. 이러한 기업들의 주가는 지수가 하락할 때는 상대적으로 하락률이 적은 편이지만 반대로 상승기에는 주가 지수보다 오름폭이 적다.

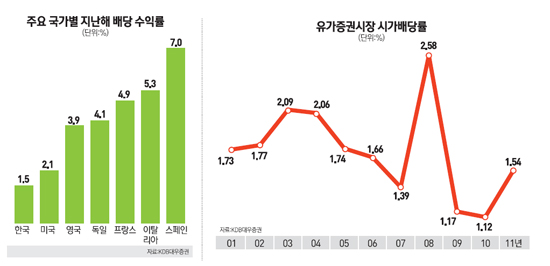

배당 투자는 단기보다는 장기적인 시각을 가지고 해야 한다. 3%대의 시가배당률이 나오는 미국이나 유럽과는 달리 우리나라 기업들의 배당률은 높지 않다. 상장기업의 2005년 이후 평균 시가배당률은 1.6%이고 올해는 1.3%로 예상된다. 배당주에 주로 투자하는 펀드들의 평균 시가배당률도 1.8%로 3%정도인 은행금리보다 낮다. 순수하게 배당금만 받아서는 수익률이 낮아 일정부분 주가상승으로 차익이 있어야 배당 투자로서 매력이 있다. 즉, 배당 투자도 저가에 진입해야 하고 안정적인 주가 상승을 기대해야 한다.

배당 투자를 하는 방법은 해당 주식에 직접 투자하는 방법과 펀드를 통해 간접 투자하는 방법이 있다. 주식에 직접 투자하면 배당금이 높게 나오는 주식을 직접 골라 선별적으로 투자할 수 있다는 장점이 있다. 배당금은 투자금액 대비가 아닌 보유 주식수 기준으로 나오기 때문에 매수 시점에서의 시가배당률이 중요하다. 당연히 매수 단가가 낮을수록 시가배당률은 높게 나온다. 시가배당률 계산을 위해서는 올해 나올 주당 배당금에 대한 예측이 필요한데, 해당 기업의 과거 배당금액과 기업 실적을 참고하면 된다.

기업의 배당 성향은 쉽게 변하지 않기 때문에, 만약 작년 실적과 올해 실적이 비슷하게 예상된다면 주당 배당금 역시 작년과 비슷하게 나올 가능성이 높다. 참고로 과거 배당금액은 한국예탁결제원 홈페이지에서 쉽게 조회해볼 수 있다.

펀드를 통해 투자하는 방법은 여러 주식을 분산 투자하여 상대적으로 안정적이라는 점과 적은 금액으로도 투자가 가능하다는 장점이 있다. 단, 펀드를 선택할 때는 펀드별 투자 전략을 잘 살펴봐야 한다. 펀드 이름에 '배당'이라는 문구가 있어도 실제로는 배당 가치보다 성장에 중점을 두고 운용되는 펀드들이 있기 때문이다. 대다수 배당주 펀드들이 올해 상장기업 평균 시가배당률인 1.3%보다 높은 시가배당률을 기록하고 있지만, 몇몇 펀드 중에는 상장주식 예상 배당률보다 적은 배당률을 기록하는 경우도 있다.

배당 투자에 있어 꼭 알아야 할 주의사항은 배당을 지급하는 종목의 경우 배당기준일 다음 날인 배당락일에 이론적으로 주당 배당금만큼 하락하여 거래된다는 점이다. 따라서 배당 투자자는 배당기준일 전에 자본 이익만 거두고 주식을 매도하거나, 배당기준일까지 주식을 보유하고 배당금을 받는 두 가지 선택이 가능하다. (배당기준일은 거래소 마지막 거래일 2일전으로 올해는 12월 26일이 배당기준일이다.) 주식의 배당수익은 주식매매차익과는 달리 과세 대상으로 금융소득 합산 대상이다. 금융소득종합과세가 우려되는 투자자라면 배당기준일 전에 주식을 매도하여 배당 소득을 피하는 것이 낫다.

위험도 낮춰 수익률 6.45% 달성 |