|

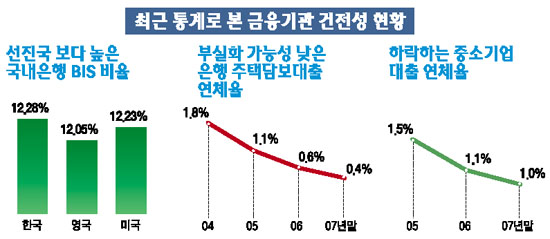

한국 경제를 둘러싼 대내외 여건이 급변하면서 자본시장 변동성이 더욱 확대되고 있지만 이를 반영해야 할 건전성 지표 등 금융기관과 관련된 각종 통계치는 3~5개월 시차를 두고 집계돼 시차(Time lag)에 따른 정책 미스 매치에 대한 우려가 커지고 있다. 올 들어 저축은행 프로젝트 파이낸싱(PF) 부실, 중소기업발 금융위기 등 리스크 경고음은 더욱 커지고 있는 데 비해 가장 최근에 나온 지난해 연말 기준 금융기관 건전성 지표는 리스크 우려와는 달리 ‘안정세‘라는 게 금융감독 당국의 설명이다. 현 시스템상 이 같은 통계 시차가 불가피한 측면이 있지만 변동폭이 더욱 커진 자본ㆍ금융시장을 제대로 관찰하기 위해서는 즉시 보고 항목을 늘리고 부실 예측 모델을 개발하는 등 상시 감시 기능을 더욱 강화해야 한다는 지적이다. 금융감독 당국의 한 관계자는 “현 시스템으로는 최근 대내외 상황이 반영된 1ㆍ4분기 금융기관 통계는 5월에나 분석이 가능하다”며 “지표상 어느 곳이 나쁘게 나오면 즉시 치료에 들어가겠는데 현 통계로는 제 때, 제대로 찾을 수가 없다”고 말했다. ◇현실과 따로 노는 금융기관 지표=올 들어 대내외 여건이 급속히 악화되면서 PFㆍ중소기업발 금융부실 심화 등 위기 경고음이 더욱 커지고 있다. 주식ㆍ환율ㆍ금융 등 자본시장 변동성은 예전보다 더 확대 됐으며 중소기업은 고유가 등으로 인해 한계 상황으로 내몰리고 있는 상태다. 하지만 금융기관의 지표는 이와는 대조적이다. 통계 작성에 따른 시간 소요 등으로 인해 감독당국이 살펴볼 수 있는 최신 금융통계는 지난해 연말 기준이기 때문이다. 실제 2007년 말 기준 국내 은행의 자기자본비율(BIS)은 12.28%로 양호한 상태를 유지하고 있다. 중소기업 대출이 많은 지방은행도 BIS가 2006년 말 11.29%에서 지난해 연말 11.46%로 소폭 상승했다. PF 부실 우려가 제기되는 상호저축은행도 일부의 연체율이 20% 이상을 넘고 있지만 평균 14%대로 지표상으로 부면 부실 징후는 매우 희박하다. 이외에도 지난해 연말 기준으로 본 국내 금융기관의 경영지표는 연체율은 하락ㆍ안정세를 보이고 BIS는 상승, 경기여건에 상관 없이 금융기관은 호조세가 계속되는 상태라는 게 감독당국의 설명이다. ◇정책 미스매치 우려=물론 금융감독 당국의 상시감시 기능은 현재도 가동되고 있다. 감독당국은 매일 일일상황점검 회의를 개최, 시장을 모니터링한다. 문제는 이 같은 상시감시 시스템이 그 때마다 문제가 불거진 사안 위주로 이뤄지고 있어 완벽한 시장 감시가 어렵다는 것이다. 금융연구원의 한 관계자는 “최근 들어 급변하는 금융ㆍ자본시장을 살펴보기 위해서는 통계 시차를 극복해야 한다는 주장이 강하게 제기되고 있다”고 설명했다. 전문가들은 상시 감시 기능 강화를 위해 우선 금융회사 통계지표 중 수치가 확정된 것은 시차를 두지 않고 즉시 보고하도록 시스템을 갖출 필요가 있다고 충고했다. 감독 당국 관계자는 “현재로 즉시 보고 항목이 있으나 숫자가 적다”며 “이를 확대하는 것 등을 고려해볼 필요가 있다”고 설명했다. 부실 측정 예측 모델 개발도 필요하다는 지적이다. 즉 중소기업 대출이 급증할 경우 몇 분기 후에는 부실이 증가할 것으로 예상된다는 등 현 시점 수치를 토대로 미래 부실을 추정할 수 있는 모델 개발이 필요하다는 설명이다. 민간경제연구소의 한 관계자는 “금융시장 상시 리스크 감시 기능을 현재보다 더 강화해야 할 것”이라며 “3~5개월 전 지표를 보고 대응에 나서면 호미로 막을 걸 가래로도 막지 못하는 상황을 맞을 수도 있다”고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >