|

금융투자업계에서 마지막 대형 증권사 매물로 관심을 모은 현대증권 매각을 놓고 국내 4대 회계법인이 KDB대우증권 인수전에 이어 또 한 번 정면 승부를 펼친다. 대우증권 인수전 때와는 파트너가 완전히 뒤바뀐 만큼 거래를 성사를 위해 어느 때보다 치열한 경쟁을 벌일 것으로 보인다.

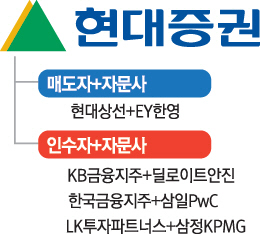

10일 금융투자(IB) 업계에 따르면 현대증권 인수전에 참여한 KB금융지주, 한국금융지주(한국투자증권), LK투자파트너스 등은 자문 회계법인을 각각 확정했다. 회계법인은 기업 인수합병(M&A) 거래가 진행될 때 실사를 전담한다. 이는 매각 기업의 경영 현황과 재무제표를 확인해 합리적인 가격을 매기기 위한 작업이다. 인수 뒤 발생할 수 있는 우발 채무 등 위험요인을 확인하는 것도 회계법인의 역할이다. 또 회계법인은 매각·인수 전략에 대한 자문 서비스도 제공한다.

우리투자증권(현 NH투자증권)과 대우증권에 이어 세 번째 대형 증권사 인수에 도전하는 KB금융은 회계자문사로 딜로이트안진을 선정했다. 앞선 두 번의 인수전 때는 삼정KPMG와 손을 잡았지만 분위기 쇄신 차원에서 회계 실사 자문사를 교체했다. 안진은 지난해 대우증권 인수전 당시 미래에셋그룹의 자문을 맡아 2조4,000억원 규모의 거래를 이끈 경험이 있다.

지난해 미래에셋그룹에 일격을 당한 한국투자증권은 국내 1위 회계법인 삼일PwC와 손을 잡았다. 삼일은 대우증권 인수전 때 KDB산업은행의 매각 자문을 맡아 다른 회계법인과 비교해 상대적으로 여유가 있는 편이었으나 이번 현대증권 거래에는 인수 자문단의 일원으로 경쟁자와 눈치 싸움을 펼쳐야 한다.

삼정KPMG는 LIG그룹 계열의 사모펀드(PEF) LK투자파트너스와 짝을 이뤘다. LK투자파트너스는 중국계 전략적투자자(SI)를 적극적으로 끌어들인다는 계획이어서 이번 현대증권 인수전의 복병으로 떠오른 상태다. 삼정은 지난 2013년 우리투자증권 인수전 때 NH농협금융지주의 자문을 맡아 거래를 성공시켰다.

현대증권 매각 주관사인 EY한영은 2014년에 이어 두 번째로 거래를 책임져야 하는 입장이 됐다. 첫 번째 매각 시도 때는 산업은행 M&A실과 공동으로 자문을 맡았으나 이번에는 단독으로 거래를 진행한다. 올해 들어 M&A 분야에 힘을 싣고 있는 EY한영 입장에서는 매각 자문 수수료도 2배로 챙길 수 있는 절호의 기회다.

이 외에도 글로벌원자산운용, 파인스트리트, 홍콩계 PEF 액티스 등이 오는 24일 예정된 현대증권 본입찰 참여를 저울질하고 있다.

대형 회계법인의 한 관계자는 "파트너가 우선협상대상자로 선정되면 최종 가격 결정을 위한 본 실사를 진행하기 때문에 수수료를 한 번 더 받을 수 있다"며 "인수전 승리를 통해 추가 이익을 얻고 평판을 높이려는 회계자문사가 입찰 과정에서 적정한 가격을 파트너에게 제시하기 위해 치열한 두뇌 싸움을 펼치게 될 것"이라고 말했다.

/지민구기자 mingu@sed.co.kr

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >