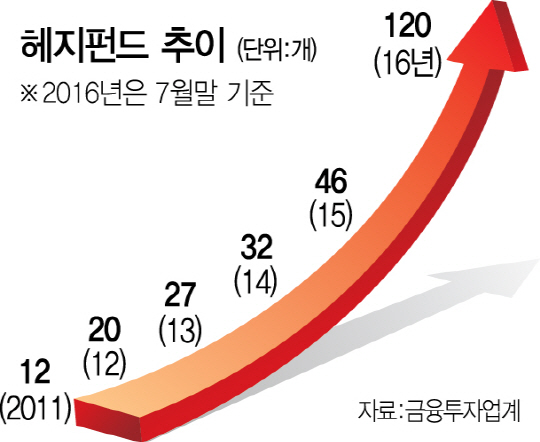

박삼구 금호아시아나그룹 회장의 자금조달 갈증을 한국형 헤지펀드(전문투자형 사모펀드)가 해소하면서 헤지펀드가 기업자금조달의 핵심 변수로 부상하고 있다. 기업 구조조정을 위한 지분 취득이나 인수합병(M&A)투자를 하는 사모투자펀드(PEF·바아아웃펀드)와 달리 주식·채권·부동산 등 다양한 대상에 투자하는 헤지펀드가 기업자금조달에 직접 참여한 사례는 국내에서 이번이 처음이다. 헤지펀드의 본래 기능인 유동성 제공의 역할을 본격화했다는 점에서 의미가 있을 뿐만 아니라 앞으로 기업지배구조 펀드로 진화할지 여부가 주목된다.

특히 이번 금호고속 인수자금 조달을 위해 증권사 리테일 고객을 대상으로 헤지펀드가 설정됐다는 점에서 시장은 주목하고 있다. 라임자산운용이 금호고속 인수자금으로 출자한 700억원 가운데 300억원은 대신증권 PB센터를 통해 모집돼 신규 설정된 펀드다. 나머지 400억원은 기존 라임이 운용 중인 헤지펀드에서 투자됐다. 해당 헤지펀드는 ‘라임플루토전문투자형사모투자신탁’의 이름으로 300억원이 단기간에 모집됐다. 해당 펀드에 가입한 초고액 자산가들은 일반 개인으로서 기업 M&A 시장에 직접 참여한 셈이다.

글로벌 헤지펀드에 정통한 정삼영 서울과학종합대학원 금융대학원장은 “일반적으로 PEF의 자금조달 역할을 일반 헤지펀드가 이례적으로 실행했다”며 “헤지펀드 시장이 성숙해가는 단계로 봐야 한다”고 평가했다. 정 원장은 “정부의 사모 시장 활성화 정책에 가장 부합하는 사례가 될 것”이라며 “단순히 투자자만을 위한 사모 시장이 아니라 기업자금조달 역할을 맡아 헤지펀드의 본래 목적인 유동성을 풍부하게 해주는 시작점이 될 것”이라고 말했다.

최근 헤지펀드들도 롱쇼트 전략(저평가된 주식을 매수하고 고평가된 주식을 공매도해 수익을 내는 전략) 일색에서 벗어나 차익 거래방식과 기업 M&A 등의 상황을 이용한 이벤트 활용, 전환사채(CB)·신주인수권부사채(BW)·메자닌 투자 등 전략과 대상을 다양하게 구사하며 기업자금조달에 참여하기 시작했다. 물론 금호고속 인수자금조달과 같이 직접 참여방식이 아닌 간접투자 형태지만 자금조달의 어려움을 겪는 기업의 ‘백기사’ 역할을 도맡을 가능성이 높다는 평가다. 이는 주요 기업 구조조정이 진행되는 가운데 시중은행과 증권사를 비롯한 기관투자가들의 위험노출액(익스포저)이 커진 형편이라서 자금조달 창구가 협소해진 배경도 있다.

헤지펀드 운용사 관계자는 “담보제공을 통해 안정성을 높이고 확실한 투자자수익이 보장된다면 마땅히 투자처를 찾지 못하는 부동자금이 기업자금조달을 목적으로 만들어지는 헤지펀드에 몰릴 수밖에 없다”고 말했다.

다만 투자 매력이 충분하다고 해도 투자손실로 이어질 경우 이제 막 저변이 넓어지기 시작한 헤지펀드의 발목을 잡을 수 있다는 지적이다. 정삼영 원장은 “헤지펀드의 투자자가 투자 구조를 정확하게 이해하고 투자해야 하고 운용사도 단순 투자수익의 유혹에 투자자 모집에 나서기보다 확실한 리스크 요인을 따져봐야 한다”고 강조했다.

/송종호기자 joist1894@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

joist1894@sedaily.com

joist1894@sedaily.com