하림(136480)그룹의 지주회사로 기대를 모았던 제일홀딩스가 공모주 청약 결과 예상 밖의 저조한 성적을 거뒀다. 상반기 코스닥시장 기업공개(IPO) 최대어에 저평가 매력까지 보유한 것으로 평가를 받았지만 2세 승계 문제 등으로 정치권이 하림을 정조준하자 시장 불안감이 커지며 공모에도 영향을 미쳤다. 최상위 순수지주회사의 IPO가 처음이었던 만큼 향후 지주회사의 상장에도 제일홀딩스의 사례가 참고가 될 것으로 보인다.

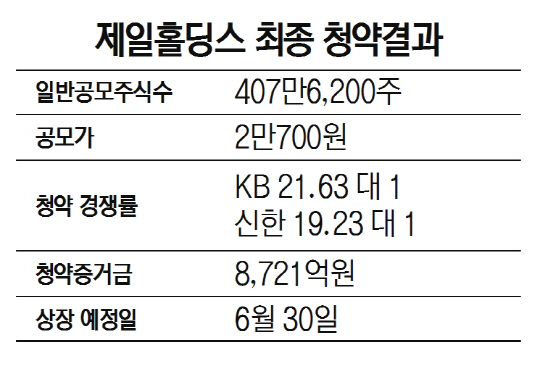

20일 제일홀딩스 상장주관사인 KB증권과 신한금융투자는 전날부터 진행된 일반공모주 청약 결과 20.67대1의 경쟁률을 기록했다고 밝혔다. 청약증거금도 8,720억원에 그쳤다. 상장 과정에서 제일홀딩스는 주가순자산비율(PBR)이 0.5배에 불과해 LG(0.89배), GS(0.71배), 코오롱(1.0배) 등의 기존 순주지주회사 PBR와 비교해 투자매력이 큰 것으로 평가받았다. 특히 새 정부 출범과 함께 대기업의 지배구조 개편 기대감이 커지며 지주회사에 대한 주식시장의 평가가 호의적이라는 점도 제일홀딩스가 상장 후 양호한 주가 흐름을 보일 것으로 전망됐다.

기업의 내실만으로는 충분히 투자매력이 있지만 외부 변수가 발목을 잡았다. ‘법적으로 문제가 없다’는 하림의 입장과 달리 오너 2세의 승계 문제와 일감 몰아주기 논란이 정치권으로부터 나오면서 투자심리가 식었다. 더구나 재벌 저격수로 불리는 김상조 한성대 교수가 공정거래위원장으로 취임하면서 하림이 조사 대상에서 비켜가기 힘들 것이라는 전망은 IPO 기간 내내 제일홀딩스의 앞길을 가로막았다. 일부 투자자들은 공모청약 카페 등에 “회사는 투자 가치가 있지만 새 정부의 타깃이 될 가능성이 불 보듯 뻔한 상태에서 주가 상승을 장담할 수 없다”는 평가를 내놓기도 했다.

기관투자가들의 투자확약율이 저조한 점도 물량 출회의 부담을 키웠다. 제일홀딩스는 희망공모가 하단인 2만700원에 공모가를 확정해 일단 투자자들의 가격부담을 덜었지만 수요예측에 참여한 기관 622여곳 가운데 2.88%만이 투자확약을 내걸었다. 기간도 1개월에 불과했다. 그만큼 기관 물량이 시장에 쏟아질 가능성이 높다는 점에서 일반 투자자로서는 보수적인 선택을 할 수밖에 없었다.

벌크운임지수(BDI)는 뒤늦게 악재로 작용했다. 제일홀딩스가 공모로 조달된 자금 대부분으로 팬오션 인수 차입금을 갚을 예정인 가운데 해운사 팬오션의 실적이 BDI지수에 절대적인 영향을 받는다는 점이 알려졌다. 지난해 말 1,000선을 돌파한 BDI지수는 꾸준히 하락해 최근 800선대를 기록 중이다. 투자심리가 얼어붙은 배경 중의 하나다.

투자은행(IB)업계의 한 관계자는 “투자 매력도가 높은데도 외부 변수가 너무 많았다”며 “과거 엔에스쇼핑(138250)도 IPO 과정에서 공정거래위원회 제재로 몸값을 제대로 평가받지 못한 면이 있었는데 제일홀딩스도 전철을 밟은 모양새”라고 평가했다.

/송종호기자 joist1894@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

joist1894@sedaily.com

joist1894@sedaily.com