정유·화학·조선·철강 등 글로벌 중후장대 기업의 ‘합종연횡’이 활발하다. 일반 소비재와 달리 중후장대 산업은 변동 속도가 더디고 업황에 따라 기업의 성과가 좌우되는 경우가 많아 변화가 잘 일어나지 않지만 최근 글로벌 기업의 흐름은 이와 사뭇 다르다. 반면 국내 중후장대 기업들은 이런 흐름에서 소외되고 있는데다 특히 올해 들어서는 정도가 더 심해진 모습이다.

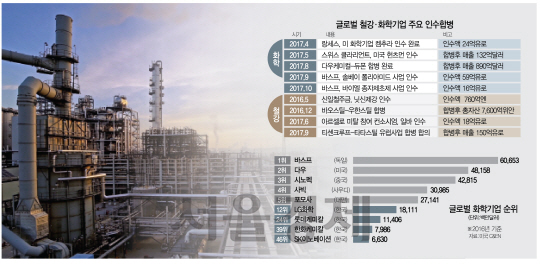

실제 지난 2015년 다우케미컬과 듀폰 간 합병 발표는 글로벌 화학업계 지각변동의 예고편으로 평가된다. 다우와 듀폰의 합병 이후 전 세계 화학업체들은 자사의 덩치를 키우고 경쟁력을 확보하기 위해 적극적으로 인수합병(M&A) 시장에 뛰어들었다. 올해도 이런 흐름은 지속되고 있다. 당장 다우듀폰에 세계 최대 화학기업이라는 타이틀을 내준 독일 바스프는 최근 바이엘의 종자 및 비선택석 제초제 사업을 59억유로(약 7조8,000억원)에 인수했으며 솔베이의 통합 폴리아미드 사업도 16억유로(약 2조1,200억원)에 사들이기로 합의한 것으로 알려졌다. 컨설팅 업체 AT커니에 따르면 전 세계 화학업체들이 제시한 올해 합병계획이 3,000억달러를 넘어선 것으로 집계됐다.

정유·석유개발 업계에도 M&A 폭풍이 몰아치고 있다. 올해 차이나에너지는 로스네프트 지분 14.2%를 인수했고 프랑스 토탈사는 신재생에너지 회사 이렌의 지분 23%를 2억8,500만달러에 매입했다. 계속되는 저유가로 수익성 확보에 어려움을 겪는 석유개발 기업들은 다른 기업에 채굴권 등을 넘기며 전 세계적으로 한 달에 많게는 10여건 안팎의 자산 매각과 인수가 일어나고 있을 정도다.

중국 기업들의 약진으로 전에 없는 위기감을 느낀 유럽과 일본 철강기업들도 M&A에 앞다퉈 나서고 있다. 6월에는 세계 1위 철강사 아르셀로미탈이 이탈리아 최대 철강사 일바를 인수했으며 일본에서는 지난해 일본 최대 철강업체이자 세계 4위 철강사인 신일철주금이 일본 4위 업체 닛신제강을 합병했다.

글로벌 중후장대 기업의 합종연횡은 기업 경쟁력을 키우기 위해서다. 장치산업의 경우 경쟁력 제고 방안은 크게 두 가지다. 생산규모를 대형화하는 ‘규모의 경제’를 추구하거나 ‘스페셜티’ 제품 위주로 사업을 강화하는 방안이다. 하지만 생산규모를 늘리기 위해 신규시설에 투자하는 것은 결국 전 세계적인 공급과잉 우려가 있다. 실제로 화학업종의 경우 활황기 생산설비 증설을 추진했다가 공급이 많아지며 불황에 빠지고 불황기 시설투자를 중단해 또다시 공급이 부족해지는 등 7~8년 단위의 사이클을 반복하고 있다. 아울러 스페셜티 제품은 기술개발과 제품생산에 적지 않은 시간이 필요하고 진입장벽이 높아 단기간에 기업 경쟁력을 올리기는 어렵다. 이 때문에 글로벌 기업들이 대안으로 추진하는 것이 M&A다.

하지만 국내 기업들은 이런 글로벌 산업계의 흐름과 한발 비켜서 있다. 글로벌 M&A시장에 뛰어들고는 있지만 올 들어 성과를 낸 것은 손에 꼽을 정도다. 실제로 국내 화학업계에서 성사시킨 굵직한 M&A는 최근 SK이노베이션이 완료한 다우케미컬의 EAA사업 부문 인수가 거의 유일하다. 미국 석유화학 회사 엑시올, 싱가포르 주룽섬아로마틱콤플렉스(JAC), 중국 상하이세코 인수전 등에 국내 기업들이 잇달아 명함을 내밀었지만 결국 고배를 마셨다. 철강업계도 비슷하다. 국내 철강사들은 글로벌 재편에 주도적으로 참여하지 못해 지위가 흔들리고 있다. 바오우강철그룹 탄생으로 지난해 포스코의 세계 조강 생산량 순위는 5위(4,156만톤)로 2015년 4위(4,197톤)에서 한 계단 밀려나기도 했다.

우리 기업들이 글로벌 중후장대 산업 재편에서 소외되는 것은 표면적으로 보면 ‘총알’이 부족해 인수경쟁에서 뒤지는 경우가 많기 때문이다. 실제로 싱가포르 JAC를 인수한 미국 엑손모빌은 국내 기업이 제시한 인수금액보다 두 배 많은 2조원가량을 써낸 것으로 알려져 국내 업계를 놀라게 하기도 했다. 하지만 국내 기업들이 M&A의 필요성을 크게 느끼지 못하는 점이 더 큰 이유다. 업계의 한 관계자는 “인수합병에도 전문적인 노하우가 필요하지만 국내 기업은 이런 점에서 글로벌 업체에 밀린다”며 “골치 아픈 M&A보다 그 돈으로 신규시설에 투자하는 것이 마음 편하다는 입장”이라고 말했다.

업계 일각에서는 업황과 상관없이 꾸준한 경쟁력 강화방안을 지속적으로 고민해야 한다는 목소리가 높다. 정은미 산업연구원 선임연구위원은 “철강업종의 경우 수요환경이 바뀌기 때문에 공급자들이 구조조정을 염두에 둬야 한다”며 “M&A를 하든 제품 전문화로 경쟁력을 강화하든 다양한 방안이 필요하다”고 지적했다.

/박성호·김우보기자 junpark@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

junpark@sedaily.com

junpark@sedaily.com