최근 글로벌 경기 위축 우려가 커지는 가운데도 높은 성장세를 보이는 분야가 있다. 초고가 명품 시장이 대표적이다. 상대적으로 부유층은 경기 둔화에도 기존의 소비 형태를 유지하는 경향이 뚜렷하고 여기에 세계 명품 소비의 30% 이상을 차지하는 중국에서 명품 소비가 살아나고 있기 때문이다. 명품업체들의 주가는 최근 강세를 보였고 상류층이 선호하는 명품 브랜드를 주된 투자 대상으로 삼는 이른바 ‘럭셔리 펀드’의 성과 역시 고공행진을 기록하고 있다. 에프앤가이드에 따르면 럭셔리펀드는 올해 들어 17.14%(10일 기준)의 평균 수익률을 보인다.

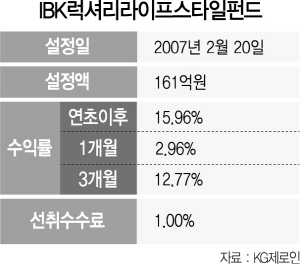

IBK자산운용의 ‘IBK럭셔리라이프스타일증권자투자신탁[주식]’은 해외 명품 브랜드를 주된 투자대상으로 하는 럭셔리펀드의 대표적인 상품이다. 이 펀드는 기업의 브랜드파워와 소비자들의 인지도 등을 분석해 투자 자산을 구성했다. 현재 포트폴리오 구성을 보면 루이비통·펜디·불가리 등을 보유한 루이비통모에헤네시그룹(LVMH)이 10.13%로 가장 큰 비중을 차지한다. 구찌·보테가베네타·생로랑 등을 거느린 케링도 9.36%의 높은 비중을 보이고 있다. 펀드는 슈퍼카 브랜드인 페라리의 주식도 6.14%를 담았다. 이외에 몽클레어·에르메스·크리스찬디올·에스티로더 등도 주요 투자 대상이다.

펀드의 성과 또한 우수하다. 올해 들어 15.96%의 수익률을 올리면서 선전하는 중이다.

럭셔리펀드에서 나타나는 최근의 성과는 전 세계 명품 소비의 중심축인 중국에서 명품 소비가 살아나는 덕분이라는 분석이 많다. 아울러 경기 하강에도 고가 브랜드 선호 현상은 줄어들지 않는 것도 펀드 수익률을 높이는 이유라는 게 업계의 해석이다. 한 자산운용사의 관계자는 “중국에서 소비 능력을 갖춘 인구가 빠른 속도로 늘면서 명품 시장의 규모가 커지고 있다”며 “패션의류뿐 아니라 향수·시계·주얼리 등의 분야도 명품 선호가 이어져 성장세를 보일 가능성이 있다”고 말했다.

/이완기기자 kingear@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

kingear@sedaily.com

kingear@sedaily.com