핀테크 기업이 법상 금융업을 할 수 있는 자격을 갖추지 못하더라도 한정된 사업을 펼 수 있게 임시허가를 내주는 ‘스몰라이센스’ 제도가 도입된다. 정부는 4년간 3,000억 규모의 핀테크펀드도 조성해 산업 육성에 나선다.

권대영 금융위원회 금융혁신기획단장은 4일 정부 서울청사에서 브리핑을 열고 총 8개 분야, 24개 핵심과제를 담은 ‘핀테크 스케일업’ 추진전략을 발표했다.

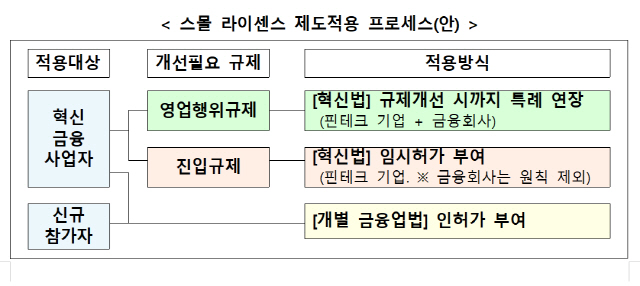

가장 눈에 띄는 것은 금융업 진입장벽을 낮춘 것이다. 금융위는 지난 4월부터 금융규제 샌드박스 법안이 시행됨에 따라 심사를 거쳐 ‘혁신금융서비스’를 지정하고 있다. 선정되면 최대 4년까지 금융 관련 규제를 면제받고 사업을 영위할 수 있다. 하지만 4년 동안 관련 규제가 손질되지 않으면 4년 후 사업은 불법이 돼 영업을 할 수 없다. 이에 금융위는 법 개정을 추진해 예컨대 2년마다 주기적으로 심사를 거쳐 규제가 개선될 때까지 사업을 할 수 있게 길을 터줄 계획이다. 지금까지 스타트업들은 혁신금융서비스로 지정이 돼도 4년 후에는 불법이 돼 영업을 접을 수도 있다며 중장기 사업계획을 세우기 힘들다고 호소해왔는데, 문제가 상당 부분 해결될 수 있다.

이와 연계해 혁신금융서비스 테스트 종료 후 계속 서비스를 제공하고 싶지만 진입규제가 정비되지 않아 인가요건 충족이 어려울 경우 관련 금융업법상 인가를 부여하는 등 임시허가를 내주기로 했다. 혁신금융심사위에서 심사를 해 금융위에서 임시허가를 결정하고 부가조건을 통해 영업행위, 건전성 등 기타규제를 적용할 계획이다. 아울러 개별 금융업법에서 인허가 요건을 세분화하는 방안도 추진한다.

금융위 발표 중 또 주목되는 것은 4년간 3,000억 규모의 펀드 조성이다. 은행 등 금융권이 1,500억원, 민간출자 1,500억원 등으로 구성된다. 창업 초기 핀테크 스타트업에 1,500억, 초기 이후 스케일업 및 본격적인 해외진출에 1,500억원을 투자할 방침이다. 앞으로 시장수요 등을 봐가며 필요시 펀드규모를 6년간 5,000억원으로 키울 생각도 정부는 갖고 있다.

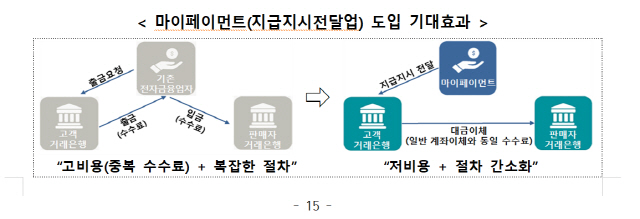

‘마이페이먼트’ 제도도 도입된다. 기존에는 고객이 인터넷에서 물건을 사면 전자금융업자가 고객의 은행에게 출금요청을 하고, 돈을 받은 후 이를 판매자 거래은행에 입금했다. 은행이 출금을 할 때마다 수수료가 발생하고 절차가 복잡했다. 하지만 마이페이먼트 하에서는 페이먼트사가 고객의 은행에게 지급지시를 내리면 고객의 은행은 페이먼트사가 아닌 판매자 거래은행에 직접 대금을 이체해 절차가 간소해지고 수수료 부담도 덜어진다.

/이태규기자 classic@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

classic@sedaily.com

classic@sedaily.com