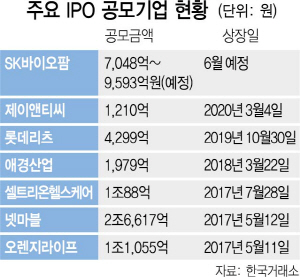

기업공개(IPO) 일정을 공식화한 SK(034730)바이오팜이 조(兆)원 단위에 육박하는 공모에 성공할지 관심이 쏠린다. 단일 기업 기준 IPO 공모 규모가 1조원을 넘긴 것은 지난 2017년 코스닥에 상장한 셀트리온헬스케어와 코스피에 입성한 넷마블이 마지막 사례다. SK바이오팜이 신약개발의 성과를 거두고 있는데다 신종 코로나바이러스 감염증(코로나19)으로 대형 공모주가 없었던 점 등을 고려할 때 1조원대 공모도 가능할 것이라는 관측도 나온다.

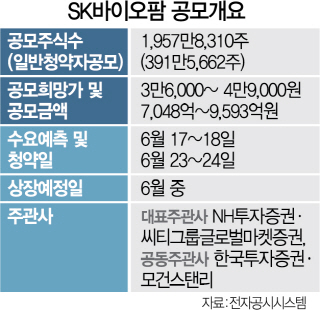

20일 투자은행(IB) 업계에 따르면 SK바이오팜은 코스피 입성을 위해 다음달 중 1,957만8,310주를 공모한다. 공모밴드는 3만6,000~4만9,000원으로 공모예정금액은 7,048억~9,593억원이다.

공모가가 밴드 하단에서 결정되더라도 2017년 셀트리온헬스케어 (1조88억원) 이후 최대 규모의 공모를 기록한다. 지난해 비교적 큰 공모 규모로 평가됐던 한화시스템(4,026억원), 롯데리츠(4,299억원) 등을 훌쩍 넘는 규모다. 올해 공모 규모가 가장 컸던 IPO 기업은 제이앤티씨(1,210억원)다. 지난해 스팩을 제외한 전체 IPO 공모 규모가 3조8,109억원, 올해 5월까지 2,920억원을 기록 중인 점을 고려할 때 3년 만의 대형 공모주로 평가받는다.

IPO 시장에서 조원 단위에 육박하는 자금을 조달할 것이라는 관측도 있다. 기존 바이오기업들이 임상 2상 정도에서 IPO를 추진하는 것과 달리 국내 최초로 2종의 FDA 시판허가를 획득한 신약을 개발한 만큼 수요예측 흥행이 예상된다는 이유에서다. 만약 공모가가 밴드 상단 이상에서 결정되거나 공모주식 수를 늘릴 경우 조원 단위 공모가 가능하다.

시장 상황을 고려해 공모가를 다소 보수적으로 산정했다는 평가도 있다. SK바이오팜과 주관증권사들은 세노바메이트 등 3종의 파이프라인 상업화 확률 등을 고려해 회사가치를 산출했으며 순차입금(802억원)을 고려한 적정시가총액을 4조6,825억원으로 산정했다. 공모 후 주식 수는 7,831만3,250주로 주당 가격을 5만9,792원으로 평가했으나 여기에 18.05~39.79%의 할인율을 적용해 공모희망밴드를 3만6,000~4만9,000원으로 확정했다. 당초 시장에서 언급된 시총 5조원에 비해 보수적인 가격 산정이라는 평가가 나온다.

한 IPO 기관투자가는 “최근 대형 공모주가 없었고 (SK바이오팜의) 높은 기술력과 보수적인 공모가 산정을 고려할 때 수요예측 흥행을 예상한다”며 “회사 측이 위축된 증시 등을 반영해 밴드 상단 내에서 공모가를 결정할지와 (기관투자가들에 배정되는) 물량부족 가능성이 주된 관심인 상황”이라고 전했다.

한편 SK바이오팜의 상장 일정이 확정되면서 지분 100%를 갖고 있는 SK는 이날 주가가 10% 안팎 오르면서 상승 흐름을 이어갔다.

/김민석기자 seok@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >