코스닥 상장사 대동기어(008830)가 35억원어치 기업어음(CP)을 발행했습니다. 지난해 7월 신한은행의 보증을 받아 처음으로 발행한 CP 1년물 83억원어치를 일부 차환한 것입니다.

만기가 1년 이상인 장기CP는 증권신고서를 제출해야 하지만 대동기어는 1년에서 하루 부족한 364일 만기로 구성해 신고 의무를 피했습니다. 지난해 신한은행의 지급보증을 받은 것과 달리 이번엔 최대주주인 대동공업(000490)의 보증을 받아 등급은 A1에서 A3로 내려갔습니다.

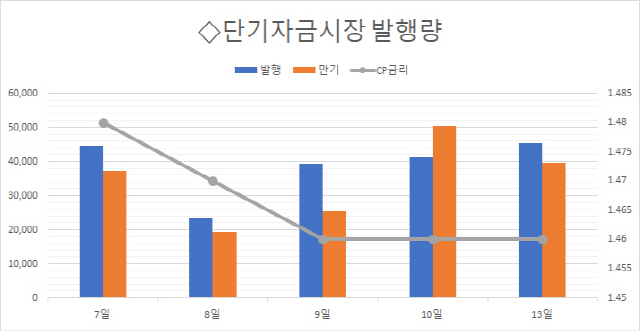

대동기어는 자체 신용등급만으로 직접금융시장에서 자금을 조달하긴 아직 어려운 곳입니다. 그래서 그간 은행권 차입과 사모사채 발행으로 자금을 조달해오다가 지난해부터 단기시장으로 눈을 돌렸습니다.

금리가 낮기 때문이죠. 지난해 발행한 대동기어의 사모채는 2년 만기 5.1% 수준이었습니다. 이날 발행한 1년물 CP는 4%로 연간 약 101bp(1bp=0.01%포인트) 수준의 금융비용 절감 효과가 있는 셈입니다.

대동공업과 대동기어는 농기계용 기어 등을 제조·판매하는 곳입니다. 역시 농기계 업체인 LS엠트론도 같은날 50억원어치 CP를 차환 발행했습니다.

LS엠트론은 지난해부터 회사채 대신 CP발행으로 자금 조달 구조를 바꿨습니다. 만기가 돌아오는 회사채를 단기자금으로 상환하면서 단기적으로 금리적 실익을 얻을 수 있었습니다.

다만 단기자금이 시장변동성에 훨씬 취약하다는 점을 감안하면 재무적 불확실성은 높아졌다고 볼 수 있습니다. 회사가 보유한 총차입금은 지난 3월말 기준 2,846억원으로 이중 1,379억원이 1년 내 만기도래하는 단기성차입금입니다. 같은시기 보유한 현금성자산은 123억원으로 차입부담이 높은 상황이지요. 최근 현금흐름이 악화되면서 신용도도 기존 A2에서 A2-로 한 단계 떨어졌습니다.

회사채시장에서는 이지스자산운용이 IPO를 앞두고 공모시장에 데뷔합니다. 올해 신용도도 상승하면서 청신호가 켜졌지요. 자본적정성 지표가 우수하고 부동산자산운용업에 대한 향후 실적 기대감도 높아서 A급 신용도에도 불구하고 많은 기관들이 관심을 보이고 있는 상황입니다. 첫 발행에서 얼마나 많은 자금을 확보할지 기대가 모아지고 있습니다.

/김민경기자 mkkim@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

mkkim@sedaily.com

mkkim@sedaily.com