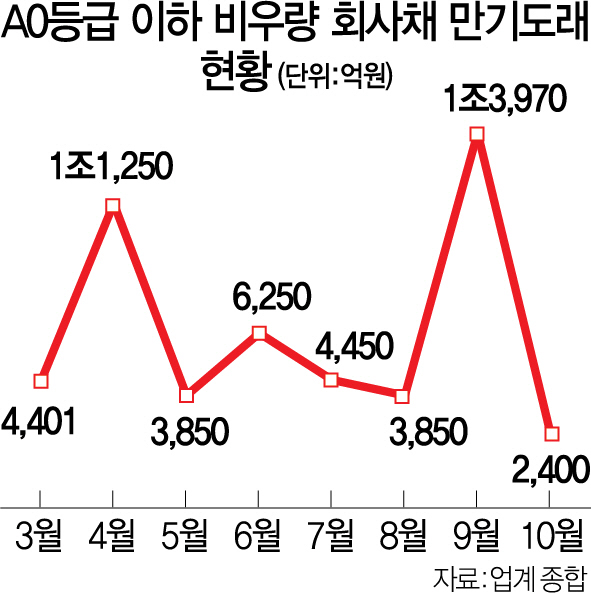

신종 코로나바이러스 감염증(코로나19) 재확산 우려가 고조되고 있는 가운데 다음달 올 들어 월간 최대인 1조4,000억원에 이르는 비우량 회사채 만기가 돌아오는 것으로 나타났다. 최근 10조원 규모의 저신용등급 회사채·기업어음 매입기구(SPV)가 가동돼 방파제 역할을 하고 있기는 하지만 코로나19의 여파로 투자자 수요가 꺾일 경우 다시 한번 저신용 기업들이 자금난을 겪을 수 있다는 우려가 나온다.

18일 투자은행(IB) 업계에 따르면 다음달 만기가 도래하는 ‘A0’등급 이하 비우량 공모 회사채는 1조3,970억원인 것으로 집계됐다. 통상 기관투자가들은 ‘AA-’ 이하 저신용 ‘싱글 A(A+·A0·A-)등급’ 중에서도 A0등급 이하부터 투자 결정을 더 까다롭게 내리는 경향이 있다.

등급별로 보면 폴라리스쉬핑(BBB) 500억원, 한신공영(BBB) 410억원, 한독(BBB+) 500억원, SK매직(A0) 800억원, 금호석유화학(A0) 140억원 등이 상환을 기다리고 있는 기업들이다.

회사채 발행시장은 코로나19 사태가 불거진 지난 3월 이후 신용등급에 따라 극심한 양극화 현상을 보이고 있다. 실제로 상반기 A0등급 이하 회사채 수요예측 경쟁률은 평균 1.9대1을 기록해 AA등급 이상 3.5대1보다 훨씬 낮았다. 투자자들이 비우량 회사채를 외면했다는 뜻이다. 실제로 흥국화재(A0)와 같은 금융기관이 후순위채 발행에 실패하는 굴욕을 겪기도 했다. 이태훈 이베스트투자증권 연구원은 “이달 15~16일 국내 신규 확진자 수가 3월 초 이후 가장 높은 수치를 기록했다”며 “불확실성이 높아지면서 특히 신용등급이 낮은 회사채들의 가격 형성에 비우호적으로 작용할 수 있다”고 우려했다.

시장에서는 회사채 시장이 흔들릴 경우 단기신용등급 ‘A3’ 이하 기업들이 단기 기업어음(CP) 시장에 몰릴 수 있다는 지적도 제기된다. 실제로 최근 이랜드월드·두산·대한해운 등 저신용 기업들이 잇달아 단기시장에서 자금을 발행하고 있다. 이들 기업이 단기자금에 의존하다가 코로나19 2차 충격이 올 경우 차환에 실패해 위기를 맞을 가능성도 있다. 그나마 지난달부터 SPV가 본격적으로 가동해 저신용등급 회사채 발행시장에 온기가 돌기 시작한 점은 긍정적이다. 최근 ‘BBB+’등급인 키움캐피탈과 A등급 하나에프앤아이 등에도 잇따라 매수 주문이 들어왔다. IB 업계의 한 관계자는 “10조원 규모 SPV가 매입을 시작했고 발행금리도 높은 수준을 이어가고 있어 A0등급 이하 기업들의 자금조달에 숨통이 트일 것”이라며 “반기보고서 제출이 끝난 이달 말부터 본격적인 발행 준비에 나서는 곳이 많다”고 전했다.

/김민경기자 mkkim@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >