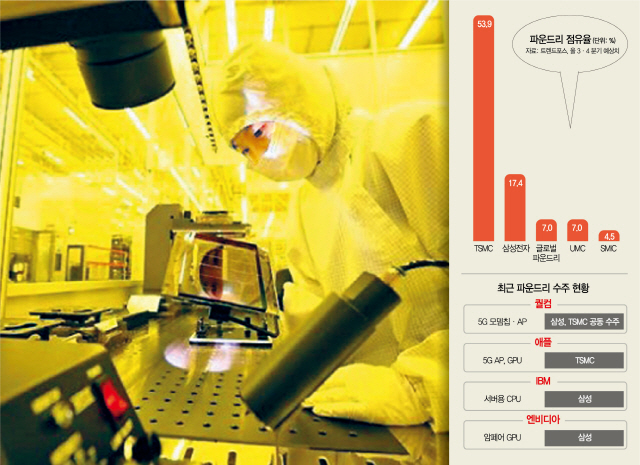

삼성전자와 TSMC 간 반도체 위탁생산(파운드리) 경쟁이 점입가경이다. 드러난 점유율만 보면 TSMC가 53.9%(올 3·4분기 트렌드포스 기준 예상치)로 삼성전자(17.4%)를 압도하고 있다.

하지만 지금 돌아가는 상황을 보면 TSMC도 절대 안심할 수 없다. 삼성이 TSMC의 고객으로 분류돼왔던 대형 반도체 설계(팹리스) 물량을 하나둘 따오고 있기 때문이다. 당장 삼성은 모바일 애플리케이션프로세서(AP) 분야 압도적 1위 퀄컴의 5나노 모뎀칩(스냅드래곤 X60)과 AP(스냅드래곤 875)를 수주하는 데 성공했다.

여기에 그래픽처리장치(GPU) 최고 기업인 엔비디아의 암페어 아키텍처를 기반으로 설계되는 GeForce RTX 30시리즈도 전량 따냈다. 삼성이 TSMC의 7나노에 맞서 극자외선(EUV) 장비 도입 전 최고 미세공정으로 꼽히는 8나노 공정을 내세운 결과다. 삼성으로서는 IBM의 서버 중앙처리장치(CPU)에 이어 이번 엔비디아의 GPU 물량까지 따내 앞으로 외부 파운드리 활용 가능성을 열어놓은 인텔 칩 수주에도 청신호를 켰다고 볼 수 있다.

사실 파운드리가 자신의 고객 리스트에 새로운 팹리스를 추가한다는 것은 말처럼 쉬운 일이 아니다. 먼저 팹리스는 파운드리와의 관계가 끈끈하기로 잘 알려져 있다. 파운드리 고객인 팹리스는 칩을 제작하기 1~2년 전 설계 기획단계에서부터 파운드리 제작라인을 감안해 칩을 설계한다. 팹리스 입장에서 기존에 해오던 파운드리가 아니라 새로운 파운드리와 일하게 되면 설계회로도 이전에서 조금 업그레이드되는 수준이 아니라 완전히 새로운 작업이 필요하다. 달리 말하면 팹리스가 파운드리를 교체한다는 얘기는 파운드리의 새 생산라인에 맞춰 연구개발(R&D) 등에 많은 변화를 감수해야 한다는 뜻이다.

이뿐 아니다. 팹리스가 칩을 설계하려면 파운드리 공정에 맞춰 최적화된 설계도구를 제공하는 소프트웨어 업체인 EDA(Electronic Design Automation) 업체와 협업해야 한다. 대표적인 EDA 업체로는 미국의 시놉시스·카덴스를 비롯해 독일 지멘스의 자회사인 멘토그래픽 등이 있다. 만약 파운드리를 교체하게 되면 팹리스들은 바뀐 파운드리 공정에 맞춰 EDA 툴도 새로 마련해야 한다. TSMC에 최적화된 EDA 툴로 삼성 파운드리에 맞는 설계도를 만들 수는 없기 때문이다.

파운드리 교체는 실제 굉장히 현실적인 문제다. 가령 TSMC에서 만들 때는 정상적으로 작동한 특정 트랜지스터가 삼성 파운드리에서 만들면 효율이 떨어지거나 발열 문제가 발생하기도 한다. 이런 문제가 나타날 경우 원인을 찾기도 어렵다. 공정이 워낙 많기 때문에 웨이퍼 실물을 확인하는 데만 3개월가량이 걸린다. 칩은 기본적으로 전수검사다. 전체 제품에서 몇 개를 골라 하는 샘플링 검사가 통하지 않는다. 칩은 제품의 심장이자 두뇌다. 칩의 오류는 시스템의 오류이자 제품의 오류를 의미하기 때문에 팹리스는 가급적 칩의 수율을 최대로 끌어올리기 위해서라도 거래관계가 있던 오래된 파운드리를 원한다. 더구나 팹리스는 극심한 경쟁에 시달리고 있다. 팹리스가 파운드리 교체에 조심스러울 수밖에 없는 이유다.

칩이 고도화되면서 팹리스의 칩 설계에 따른 투자비용이 천정부지로 치솟는 점도 파운드리 교체를 주저하게 만드는 요인이다. 팹리스가 10나노급 반도체를 설계하는 데 평균적으로 1억7,400만달러(시장조사기관 IBS 기준)가 들어가는데 7나노급 칩은 3억달러, 5나노급 칩은 5억3,000만달러, 3나노급 칩은 최대 15억달러가 투입돼야 한다. 칩에 배치해야 하는 트랜지스터 숫자가 늘어난다는 의미는 회로의 설계인력·검증인력의 증가뿐 아니라 개발기간의 증가를 의미한다. 팹리스가 칩을 주문하고 실제로 만들어진 칩을 파운드리로부터 받아보는 데 걸리는 시간(리드타임)도 갈수록 길어지고 있다. 팹리스로서는 칩 개발에 따라 투입해야 하는 매몰 비용이 점점 커지고 있다는 뜻이다. 그래서 일류(TSMC·삼성), 이류(글로벌파운드리·UMC·SMIC)로 파운드리가 나뉘는 것처럼 팹리스도 거대 기업과 일부 아이디어만 사업화하는 군소 팹리스로 재편되고 있다.

이런 파운드리 공정 특징, 고신뢰를 바탕으로 하는 칩 산업의 성격상 팹리스는 대형 파운드리, 그리고 오랫동안 작업을 함께한 파운드리를 본능적으로 찾게 된다. 그런 맥락에서 보면 삼성이 TSMC에 맞서 새로운 고객을 발굴하고 있는 것은 저력을 인정해줄 만하다는 뜻이다.

그럼 TSMC에서 삼성으로 파운드리 교체를 단행하는 데 따른 편익에는 어떤 게 있을까. 예컨대 칩의 성능 대비 납품단가 등에 있어 삼성의 장점이 확연하다. 팹리스 입장에서 똑같은 설계의 칩을 받아보는데 돈이 덜 든다는 얘기다. 삼성의 경우 TSMC보다 납품 단가가 20~30%가량 싸다고 알려져 있다. 팹리스로서는 삼성으로 수주처를 다원화함으로써 절대 강자 TSMC가 제시하는 가격 단가도 낮출 수 있게 된다. 삼성의 안정된 사업 포트폴리오, 풍부한 자금력 등이 공격적인 가격 정책을 가능하게 만든다.

더구나 미중 무역분쟁, 신종 코로나바이러스 감염증(코로나19) 사태를 거치면서 1개 파운드리에 납품을 전적으로 의존하는 리스크는 절대 피해야 한다는 것을 팹리스가 뼈저리게 체득했다. 삼성 기술력이 담보되면 최고 사양 칩도 복수 벤더는 필수라는 얘기다. 퀄컴만 해도 중저가 ‘스냅드래곤 4시리즈’는 그간 삼성과 TSMC를 동시에 활용했지만, 최고 사양 칩이 포함된 ‘스냅드래곤 8시리즈’는 TSMC에만 맡겨왔다. 하지만 내년 스마트폰 플래그십 모델에 들어가는 스냅드래곤875는 처음으로 삼성 파운드리에 맡김으로써 세상이 변했음을 다시금 보여줬다.

사실 메모리 D램 등에서도 EUV가 적용되고 있지만 파운드리는 반도체 제조 분야에서 가장 먼저 EUV 장비가 적용된 분야다. 그런데 문제는 EUV 장비 가격이다. 대충 작은 방 하나 크기 정도인 EUV 장비 가격은 무려 대당 1,500억원이다. 일류 파운드리가 되려면 매해 EUV 장비를 수십대 들여놓아야 한다. 웬만한 기업은 엄두도 못 낸다.

EUV 장비 가격이 워낙 고가다 보니 이런 장비를 들여와 일정 수준 이상으로 가동률을 확보하지 못하거나 기술개발에 실패할 경우 파운드리는 그대로 나락으로 떨어진다. EUV 장비가 필요한 7나노 공정에 참여하겠다고 발을 들여놓은 이상 곧바로 장비 가동에 들어갈 정도로 고객을 잡을 수 있어야 파운드리로서 살아남을 수 있다는 얘기다. 삼성의 경우 직접 설계한 AP 물량을 파운드리에서 제조할 수 있고 사정이 여의치 않으면 EUV 장비를 메모리로 돌릴 수도 있다. 이는 바로 삼성이 TSMC에 끝까지 따라붙을 수 있는 이유다.

여담으로 삼성이 TSMC의 고객을 야금야금 뺏어오면서 삼성의 첨단공정 수율을 문제 삼는 외신이 적지 않다. 하지만 갈수록 심해지고 있는 파운드리 경쟁을 둘러싼 이런 복잡한 맥락을 안다면 대만 언론 중심의 이 같은 문제 제기를 곧이곧대로 받아들이기는 어렵다. 분명한 것은 거대 팹리스들이 TSMC에 물량을 몰아주기보다는 삼성을 지렛대로 TSMC와 삼성 간의 경쟁을 통해 이익을 극대화하는 전략으로 움직이고 있다는 점이다. /이상훈기자 shlee@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

shlee@sedaily.com

shlee@sedaily.com