현대중공업지주(267250)가 KDB인베스트먼트 손을 잡으면서 두산인프라코어(042670) 인수전에 대한 우려가 커지고 있다. KDB산업은행이 두산그룹 구조조정을 쥐고 흔드는 채권단인 상황에서 자회사인 KDB인베스트먼트가 재무적 투자자(FI)로 나선 것을 두고 이해충돌이라는 지적이 벌써 나온다. 더욱이 매각 성사 여부의 핵심이라고 할 수 있는 두산인프라코어차이나(DICC) 소송과 관련해 이미 산은이 원고다. 인수에 성공할 경우 원고와 피고가 같아지는 웃지 못할 상황도 벌어지게 된다. 일각에선 “심판이 경기장에 뛰어들었다”는 비아냥 마저 나오고 있다.

29일 금융투자업계에 따르면 산은은 미래에셋자산운용이 설립한 미래에셋파트너스6호 사모합작투자회사의 ‘전주(錢主)’인 주요출자자(Anchor LP)다. 미래에셋파트너스6호는 2011년 하나금융투자·IMM프라이빗에쿼티(PE)와 손잡고 3,800억원을 투자해 DICC 지분 20%를 확보한 사모펀드(PEF)다.

현대중공업-KDB인베스트먼트 컨소시엄이 인프라코어를 인수할 경우 이해충돌 문제에 부닥칠 수 있다는 우려가 나오는 것도 이 때문. 이해충돌이란 개인이나 단체가 어떤 이익을 취하기 위해 다른 행동의 동기를 변질시킬 수 있는 복합적인 상황을 뜻한다.

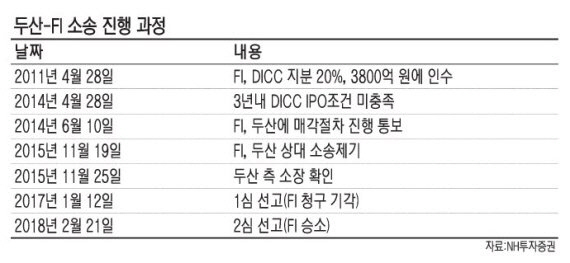

이해관계가 충돌하는 첫 번째 지점은 산은이 인프라코어 매각의 핵심 열쇠인 DICC 소송이다. 미래에셋자산운용을 비롯한 이들 외부 투자자는 2015년 인프라코어를 상대로 소송을 제기한 바 있다. 두산 측이 당초 약속과 달리 기업공개(IPO)를 하지 않자 2014년 동반매도청구권(드래그얼로)을 행사했지만, 인프라코어가 실사자료를 제공하지 않으면서 공개 매각이 무산됐다. 이에 2015년 외부 투자자가 주식 매매대금을 지급하라는 소송을 제기했고, 현재 상고심이 진행 중이다. 1심에선 두산이 승소했지만 2심에서 법원은 FI 손을 들어줬다. 소송가액만 7,051억원. 지연이자 등을 고려하면 우발부채는 1조원에 달할 것으로 보인다.

산은이 DICC 소송 당사자인 원고에 그치는 것도 아니다. 산은은 이들 외부투자자가 DICC에 투자하기 위해 만든 특수목적법인(SPC)의 채권은행인 것으로 알려졌다. 산은이 DICC에 투자한 외부 투자자의 전주이자 동시에 채권을 안전하게 회수해야 하는 대주단의 일원인 셈이다.

문제는 현대중공업이 두산인프라코어를 인수할 경우 외부 투자자를 앞세운 산은의 소송이 자회사인 KDB인베스트먼트를 향하게 되는 웃지 못할 상황이 벌어지게 된다는 점이다. 두산은 인프라코어를 DICC를 거느린 사업회사와 밥캣을 자회사로 하는 투자회사로 인적분할한 뒤, 사업회사를 매각할 계획이다. 밥캣의 모회사인 투자회사 두산중공업(034020)에 합병된다. 이 과정에서 DICC 관련 소송 관련 우발채무는 인프라코어 사업회사와 두산중공업이 연대 보증하게 되고, 인프라코어를 인수하는 곳이 자연스레 이 채무를 승계하는 구조다. 결국 대법원 상고심에서 산은의 대리인인 외부투자자와 KDB인베스트먼트가 다투는 일이 벌어진다.

이해충돌 지점은 또 있다. 산은은 두산그룹 구조조정을 총괄하는 채권단이다. 두산그룹 구조조정의 핵심은 국가 기간산업을 책임지는 두산중공업의 자본확충이다. 두산그룹이 그룹의 주축인 인프라코어를 급매물로 내놓은 것도 이 때문. 산은도 인프라코어를 최대한 비싸게 팔아야 채권을 안전하게 회수할 수 있을 뿐만 아니라, 두산중공업의 자본력을 더 탄탄히 할 수 있다. 반면 인수 측에 선 KDB인베스트먼트는 최대한 싼값에 인프라코어를 사들여야 투자차익을 극대화해야 하는 재무적 투자자(FI)다. 역시 모회사인 산은과 자회사인 KDB인베스트먼트의 이해관계가 충돌하는 셈이다.

이와 관련해 산은은 문제없다는 입장이다. 이동걸 산은 회장은 지난 28일 기자간담회를 통해 “두산과 구조조정 할 때 우리가 목표를 정해주고 어떤 기업 팔지는 자율성을 부여했다”며 “원매자로 산은이 들어간 게 아니고 KDB인베스트먼트라는 구조조정 전문 회사가 하는 거라 독립적으로 판단할 사안”이라고 밝혔다.

심판이 경기에 출전한 꼴이라는 비판도 나온다. 당초 DICC 소송 우발부채를 인수자에게 떠넘기려 했던 두산이 급작스레 이를 떠안기로 선회한 것을 두고 산은의 입김이 들어간 것 아니냐는 해석도 있는 상황. 금융투자업계의 한 관계자는 “자율성을 줬다곤 하지만 사실상 두산그룹 구조조정을 쥐고 흔드는 것은 채권단인 산은”이라며 “결국 산은이 현대중공업과 KDB인베스트먼트에만 유리한 판을 만들 수 있는 게 문제”라고 지적했다.

/김상훈기자 ksh25th@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >