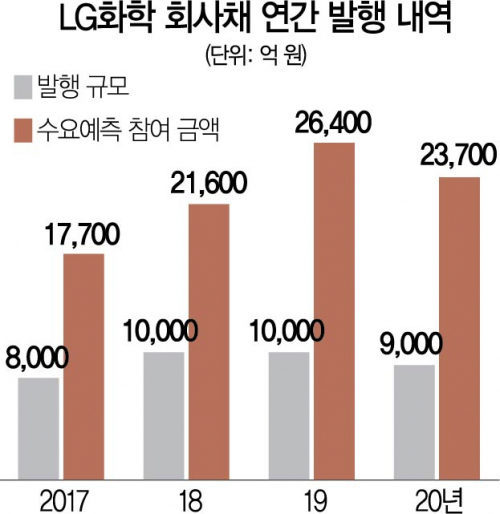

LG화학(051910)이 회사채 발행을 앞두고 진행한 사전 청약에서 2조 6,000억 원에 육박하는 뭉칫돈을 끌어모았다. 양극재 등 친환경차 소재 개발과 자회사 LG에너지솔루션의 상장 등 호재를 앞두고 기업 가치가 상승할 것이라는 기대감이 몰렸다. 회사는 발행 물량을 최대 1조 2,000억 원으로 증액하는 것을 검토하고 있다.

9일 투자은행(IB) 업계에 따르면 LG화학은 이날 회사채 발행을 앞두고 기관투자가들을 상대로 진행한 수요예측에서 모집액(6,000억 원)의 4배가 넘는 2조 5,600억 원어치 매수 주문을 받았다.

2,500억 원 규모로 모집한 3년물과 5년물에 각각 8,600억 원씩, 500억 원어치를 발행하는 7년물에 3,200억 원이 들어왔다. 장기물인 10년물(500억 원)과 15년물(500억 원)에도 각각 3,100억 원, 2,100억 원의 자금이 쏟아졌다.

석유화학 업황 회복세와 친환경차 소재 개발 등 회사의 성장성을 기대한 투자자들이 대거 투자에 나선 것으로 보인다. 여기에 올해 자회사 에너지솔루션이 상장을 앞두고 있는 점도 기업 가치가 상승할 것이라는 기대감을 높였다. 이번 발행에서 주관 업무를 담당한 한 증권사의 담당 임원은 “LG화학은 신용도도 우량하고 사업 성장성이 높아 회사채 투자자들에게 꾸준히 인기 있는 물건”이라며 “연초 회사채 시장이 풍부한 유동성에 힘입어 수요 우위로 돌아가고 있는 환경도 긍정적이었다”고 풀이했다.

특히 올해는 일부 트렌치(만기)를 ESG채권으로 조달하면서 친환경 경영에 박차를 가하고 있다. 지난해 7월 업계 최초로 '2050 탄소중립성장'을 선언한 데 따른 자금 조달 행보다. LG화학은 이번 회사채 발행에서 총 5,500억 원에 달하는 3·5·7년물을 지속가능채권으로 모집했다. 지속가능채권이란 친환경 프로젝트에 투자하는 녹색채권과 일자리 창출, 중소기업 지원 등을 지원하는 사회적채권의 성격이 결합된 ESG채권의 일종이다. 조달되는 자금으로는 이산화탄소 배출 감축 설비와 양극재 증설, 친환경 바이오 소재 연구개발(R&D), 소아마비 백신 관련 증설 등 투자를 집행할 계획이다.

시장 수요가 몰리면서 LG화학은 최대 증액 한도인 1조 2,000억 원까지 물량을 늘리는 것을 검토하고 있다. 최대치로 발행할 경우 국내 민간 기업이 발행한 회사채 중 가장 큰 규모가 될 것으로 전망된다. 현재로서는 지난해 SK하이닉스가 발행한 1조 600억 원이 가장 큰 규모다.

한편 연초 회사채 시장은 풍부한 유동성에 힘입어 연일 활황을 보이고 있다. 금융감독원에 따르면 지난달 기업들의 회사채 수요예측 평균 경쟁률은 7.5배로 지난해 같은 기간의 4.2배를 훌쩍 뛰어넘었다. 매수세가 쏟아지면서 기업들의 사채 발행 금리도 크게 줄었다. 올해 1월 회사채 평균 발행 스프레드(기업의 개별 민평 금리와 발행 금리 차)는 -18bp(1bp=0.01%포인트) 수준을 기록했다. 일반적으로 시장에서 평가하는 금리보다 평균 0.18%포인트 낮게 자금을 조달했다는 의미다. 지난해 같은 기간 -3bp였던 점을 감안하면 단순 계산 시 약 6배의 금융 비용을 절감한 셈이다.

/김민경 기자 mkkim@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >