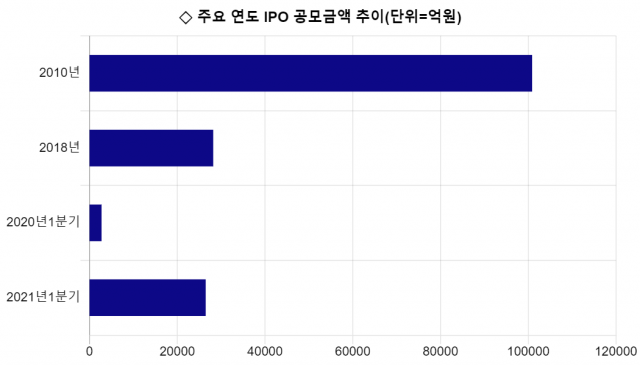

올해 3월까지 기업공개(IPO) 공모금액이 2조 원을 훌쩍 넘어섰다. 1분기는 통상 IPO 비수기지만 SK바이오사이언스등 대형 공모주가 나오면서 지난해 대비 10배 가량 공모금액이 늘었다. 2분기 이후에도 IPO 대어들이 연달아 상장을 계획하고 있어 올해 공모금액이 지난 2010년 역대 최고 기록(약 10조 원)을 넘어설지도 관심이다.

24일 IR큐더스 및 거래소에 따르면 올해 1분기 IPO 공모 금액이 2조 6,468억 원으로 집계됐다. 전년 같은 기간 2,740억 원을 훌쩍 뛰어넘은데 이어 2019년 연간 금액인 2조 8,198억 원에도 육박했다.

통상 1분기는 공모에 나서는 기업이 많지 않은 비수기로 꼽힌다. 하지만 지난해부터 공모주 시장에 자금이 몰리면서 올해는 3월까지 24개 사가 증시에 입성했다. 지난해 8개사 대비 200% 늘어난 수준이다. 대형 공모주도 시장에 나왔다. SK바이오사이언스는 1조 5,000억 원을 조달했는데 역대 청약 증거금 기록을 경신하며 코스피에 입성했다.

3월까지 공모주 시장에 자금이 몰리면서 각종 청약 관련 기록도 쏟아졌다. 자이언트스텝이 역대 최고 수요예측 경쟁률(1,692대 1) 기록했으며 엔비티는 역대 최고 청약 경쟁률(4,398대 1)을 세웠다. 올해 IPO 최대어로 꼽힌 SK바이오사이언스는 63조 6,000억 원의 증거금으로 카카오게임즈가 가지고 있던 최다 기록(약 58조 5,000억 원)을 훌쩍 넘어섰다.

기업들이 대규모 자본 조달에 성공했다면 투자자들은 쏠쏠한 수익을 거뒀다. 24일 종가 기준 공모가 대비 주가가 떨어진 곳은 씨앤투스성진 등 4곳에 불과했다. 나머지 20곳의 공모주는 받기만 하면 무조건 수익을 냈다는 의미다. 특히 기관 확약 비율이 60%이상인 SK바이오사이언스(85.2%)·오로스테크놀로지(81.4%)·유일에너테크(61.1%)·네오이뮨텍(60.5%) 등은 공모가 대비 100% 오른 시초가로 거래를 시작하며 공모주 열풍을 이끌었다.

2분기 이후에도 여러 기업들이 증시 입성을 추진하면서 역대 최다 공모금액 기록을 경신할 지도 관심이다. 우선 상장 일정이 가시화된 대어는 에스디바이오센서와 SK IET다. 특히 에스디바이오센서는 신종 코로나바이러스 감염증(코로나19) 진단 키트 개발사로 지난해 매출 1조 6,000억 원을 기록했다. SK IET 역시 거래소의 상장 심사가 끝나는 대로 코스피 입성을 추진할 것으로 전망된다. 이 밖에 카카오뱅크와 크래프톤, 카카오페이지 등도 연내 상장 후보로 꼽히며 최근 각종 소송과 잇딴 배터리 화재로 상장 일정이 불투명해진 LG에너지솔루션도 여전히 IPO 대어로 평가된다.

/김민석 기자 seok@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >