아모센스가 이번 주(6월 15~16일) 나홀로 기업공개(IPO) 일반 청약에 나선다. 차세대 전장 및 사물인터넷(IoT) 전문 기업으로 최근에는 자율주행 및 친환경 자동차에 필요한 통신 모듈과 정밀센서 기술 개발에 집중하고 있다. 높은 기술력을 앞세워 기업가치로는 공모가 상단 기준 1,700억 원을 제시했다. 아직 적자 기업으로 장미 빛 전망을 앞세워 코스닥의 문을 두드리지만 제시한 목표 실적을 달성 할 수 있을지는 아직 미지수다. 최대주주는 구주 매출로 80억 원의 넘는 현금을 확보하게 된다. 아모센스의 사업 내용, 목표 실적, 기업가치 산정내용, 투자위험요소, 주식 유통 현황을 종합적으로 검토해 본다.

① 차세대 전장 앞세운 아모센스…아직은 100억 대 ‘영업적자’

세계 최초로 무선충전 차폐 시트를 개발하면서 주목받은 아모센스는 무선주파수(RF) 설계 기술을 포함한 소재 분야부터 차세대 전장 및 IoT까지 다양한 사업을 영위하고 있다. 신사업으로는 자율주행 및 친환경 자동차에 필요한 핵심 통신 모듈과 정밀센서 기술 고도화에 집중하고 있다. ‘디지털 키 시스템’은 스마트폰으로 자동차를 원격제어하는 기술로 높은 보안 수준과 정밀측위가 가능한 강점이 있다. 특히 아모센스의 초광대역(UWB) 무선기술은 차세대 디지털 키로서 최초 상용화에 도전하는 품목이다. 클라우드 기반의 가상키 공유 시스템(RCK)도 출시 후 글로벌 전장 업체를 대상으로 공급할 계획이다.

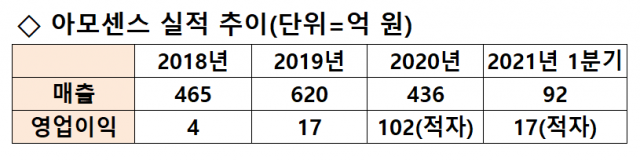

높은 기술력을 강조한 아모센스. 그렇다면 얼마의 돈을 벌고 있을까? 아직은 아직 이익을 내지 못하고 있다. 지난해에는 매출 436억 원에 영업적자만 102억 원이 넘었다. 올해도 상황은 비슷하다. 매출 92억 원에 영업손실 금액만 16억 원을 넘어섰다. 그렇다면 적자 기업이 어떻게 상장을 추진한다는 것일까? 아모센스는 소재·부품·장비(소부장) 기업으로 분류, 실적 대신 기술력을 평가받고 이를 근거로 코스닥에 입성하는 특례 기업이다.

②공모가 상단 기준 몸 값 1,700억 원···근거는 ‘덕우전자’ ‘드림텍’

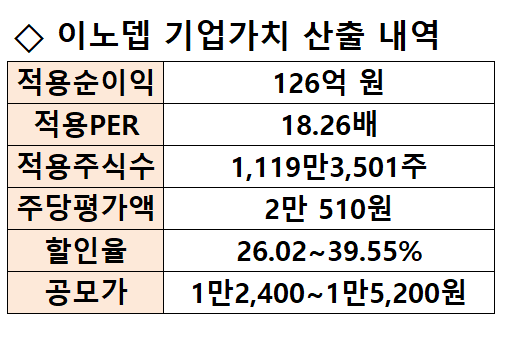

회사가 원하는 시가총액은 약 1,700억 원이다. 공모가가 희망 범위(1만 2,400~1만 5,200원) 상단에서 결정됐을 때 회사의 기업가치가 1,700억 원에 달한다는 의미다. 그렇다면 기업가치는 어떻게 책정 됐을까? 아모센스는 2023년 추정 당기순이익으로 232억 원을 제시했다. 여기에 25%의 연할인율을 적용. 2023년 당기 순이익의 2020년 말 기준 가치를 126억 원으로 책정했다. 그리고 다시 18.26배의 주가수익비율(PER)을 적용한 뒤 26.02~39.55%의 공모주 할인율을 적용했다.

그렇다면 PER 18.26배의 근거는 무엇일까. 아모센스는 우선 비슷한 사업을 벌이는 상장사를 골라냈고 지난해 매출액의 절반 이상이 스마트폰 부품 관련인 회사, 그리고 2019년과 지난해 영업이익과 당기순이익을 낸 회사를 찾아냈다. 최종적으로 비교 기준이 된 회사는 덕우전자, 드림텍, 파트론, 한솔테크닉스 등 4개 사. 이들의 PER 평균이 18.26배다.

③ 올해부터 이익 목표…최대주주, 85억 현금 확보

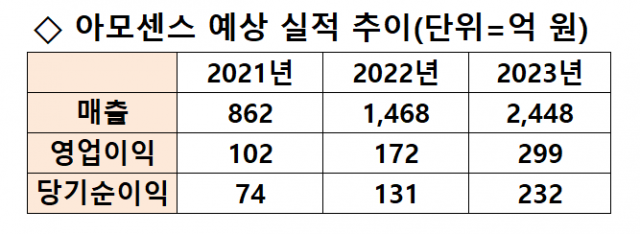

회사 측은 올해부터 당장 100억 원의 영업이익을 거둘 것으로 기대하고 있다. 여기서 멈추지 않는다. 회사 계획대로라면 2023년 매출은 2,000억 원이 넘고 영업이익도 300억 원에 달할 것으로 전망된다. 당장 올해 실적 개선을 이루겠다는 장미 빛 전망을 내세워 상장하는 만큼 이를 달성하지 못할 경우 투자자의 실망감도 클 전망이다.

회사 측도 자체적으로 분석한 첫 번째 투자 위험요소로 이익 미실현 가능성을 언급했다. 아모센스는 “통상 기술 특례를 적용 받아 상장하는 기업은 성과가 본격화되기 전이기 때문에 안정적인 재무구조 및 수익성을 기록하고 있지 않은 경우가 많다”라며 “당사 또한 2019년과 지난해, 2021년 1분기 지속적인 당기순손실을 기록하고 있는 상황”이라고 밝혔다.

아직 실적이 없다 보니 재무 건전성도 좋지 않은 편이다. 아모센스의 1분기 기준 부채비율은 402.59%다. 비슷한 업종 회사들의 평균인 54.16%에 비해 매우 높은 편이다. 유동비율도 100% 아래로 좋지 못하다. 유동비율은 기업의 지급능력을 판단하는 기준으로 200% 이상으로 유지되는 것이 이상적이다. 다만 공모 이후 부채비율은 다소 떨어질 것으로 보인다. 아모센스는 공모 자금 중 최소 36억 원 이상을 채무 상환에 투입할 계획이다. 한편 최대주주는 이번 IPO를 통해 보유 중인 주식 일부 (55만 5,972주)를 시장에 내놓는다. 공모가가 상단에서 결정될 경우 최대 85억 원의 현금을 손에 쥐게 된다.

④ 상장 직후 유통 가능 주식 30% 수준…기관 확약 얼마나

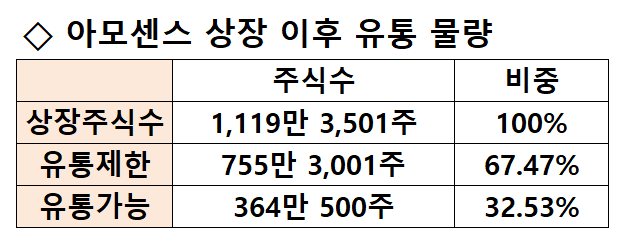

공모주 투자자들은 회사의 기업가치 뿐 아니라 유통 주식 비율에도 관심을 보인다. 장기적으로 기업가치에 주가가 수렴하겠지만 단기적으로는 주식 수급에 따라 주가가 결정되는 경우가 많기 때문이다. 예컨대 지난해 상장 이후 3거래일 연속 상한가를 기록한 SK바이오팜의 유통 비율은 13% 수준에 불과했다.

아모센스의 상장 직후 유통 가능 주식 수는 364만 500주. 전체 상장 주식 수 대비 32.53% 수준이다. 최대주주 및 임원 등이 상장 후 최소 1년 동안 주식을 팔지 않겠다고 약속 했다. 주관사인 신한금융투자는 3개월 의무 보유를 약속했다. 최종 상장 직후 유통 비율은 공모주 기관 투자가들의 의무보유 확약 제시 수준에 따라 결정될 예정이다. 아모센스는 기관에 180만 6,908~194만 5,900주를 배정했다.

/김민석 기자 seok@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >