…

코스피가 연초대비 30% 가까이 하락했습니다. 증권가에서는 ‘이제 하락장 초입에 들어섰다’는 말도 나옵니다. 주식투자를 하는 이들에게는 무시무시한 소식입니다. 주식이 하락할 때 개인투자자들은 인버스 ETF로 향합니다. 지수가 하락할 때 수익을 내는 상품이죠. 하지만 어떤 시점에 얼마나 투자해야 하는지는 알지 못합니다. 일반 종목처럼 하락장에서 인버스 ETF에 자산을 모조리 투입하는 사람들도 있죠. 하지만 인버스ETF는 ‘방어형 포트폴리오’입니다. 인버스 상품을 통해 하락장에 ‘대비’하는 것이지 ‘베팅’하는 게 아니란 의미입니다. 오랜 시간 ETF 상품을 만들어 온 김현빈 NH아문디자산운용 ETF전략팀장을 통해 인버스 ETF와 경기 방어형 투자 전략에 대해 알아보겠습니다.

“버티기 투자 시대 끝났다”…하락장에서 계좌의 10~30%는 ‘인버스’ 담아야

인버스ETF는 지수의 일별 수익률에 대해 -1배의 수익을 냅니다. 코스피 지수를 추종하는 인버스 ETF라면 코스피가 1% 오르면 -1%의 손실을, 1% 내리면 1%의 수익이 나죠. 인버스ETF는 올해 거의 유일하게 투자에 성공한 상품이라 할 수 있습니다. NH아문디자산운용의 ‘하나로200선물ETF’를 비롯한 모든 인버스 ETF는 연초 이후 30% 이상의 수익을 내고 있습니다. ‘곱버스’라 불리는 ‘인버스 레버리지’ 상품도 있는데요. 지수가 1% 내릴 때 2%, 즉 2배의 수익을 가져다주는 상품입니다. 주로 ‘인버스2X’로 표기되는데요. 해당 상품의 올해 연초 대비 수익률은 70%를 넘나들고 있습니다.

이렇게 인버스ETF의 큰 수익률을 확인해도 사실 개인 투자자들은 머뭇거립니다.오늘 하락하고 있어서 투자 했다가 내일 하루라도 상승하면 곧바로 손실을 볼 수 있으니까요. 인버스 상품을 투자하기 좋을 때는 언제일까요. 김 팀장은 “시장이 계속 하락하고 있을 때”라고 답했습니다. 사실 주식이 수익을 내는 방식을 곱씹어보면 당연한 일입니다.

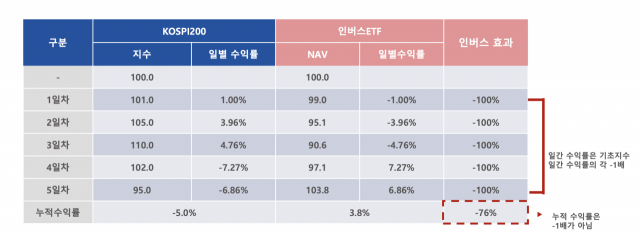

코스피 지수가 1% 오른다면 인버스ETF의 손실은 -1%가 됩니다. 상단의 표와 같이 코스피200 지수가 5일간 100에서 95로 하락할 때 인버스ETF의 일별수익률도 지수와 반대의 방향으로 동일하게 움직이죠. 하지만 결과적으로 5일이 지난 후 누적 수익률은 다릅니다. 코스피 지수는 5% 하락했지만 인버스ETF의 수익률은 3.8%로 5%에 이르지 못합니다. 이런 이유로 지수가 등락을 반복하는 박스권에서 인버스 ETF는 오히려 불리합니다. 김 팀장은 “시장이 계속 하락 추이를 나타내는 시기에 인버스 상품에 투자한다면 수익은 단지 하루 투자했을 때보다 더 커 진다"며 “박스권에서 증시가 오랜 기간 등락을 지속하는 장에서는 오히려 수익률이 마이너스가 될 수 있으니 주의해야 한다”고 말했습니다.

그렇다고 하락장에서 자산의 대부분을 인버스ETF에 넣으란 얘기는 아닙니다. 인버스ETF는 포트폴리오를 분산하는 방식일 뿐이기 때문입니다. 김 팀장은 “인버스ETF에 투자하면 하락장에서도 헷징이 되기 때문에 마음가짐이 유연해진다”며 “계좌에서 10~30%를 인버스 혹은 인버스레버리지(2X)에 투자하면 다른 종목이 모두 하락했을 때도 원금 손실을 방어할 수 있고 종목 매도도 쉽게 할 수 있다”고 말했습니다. 또한 “장기간 버티기만 하는 투자의 시대는 끝났다”며 “이제는 다양하게 매매할 수 있는 투자 전략을 찾아야 한다”고 조언했습니다.

농산물·식음료·채권…증시 하락기에도 수요 유지되는 투자처

인버스 외에 하락장에서 계좌의 손실을 방어하는 투자 전략이 있을까요. 김 팀장은 농산물, 식음료 등 ‘필수소비재’ 투자를 꼽았습니다. 아무리 경기가 안 좋아도 사람들은 의식주를 포기할 수 없기 때문이죠. 특히 ‘먹거리’ 소비는 크게 줄어들기 어렵습니다. 김 팀장은 “시장이 하락하고 전쟁이 나면 밀가루 등 원재료 가격이 오른다”며 “원재료 가격이 오르면 식음료의 가격이 덩달아 오를 수밖에 없고, 한 번 오른 가격은 다시 떨어지지 않는다”며 추천의 이유를 설명했습니다. 최근 경기 침체가 임박한 상황에서도 전쟁이 이어지면서 곡물 가격이 폭등 했는데요. 실제로 NH아문디자산운용에서 내놓은 ‘하나로 농업융복합 ETF’의 경우 코스피가 연초 대비 16.98% 하락하는 동안(9월 27일 기준) 2.7% 상승했습니다. 포트폴리오 내 비중이 가장 높은 KT&G는 연초대비 10% 가까이 주가가 올랐습니다. 과자나 식음료를 제조하는 기업은 통상 환율 상승 시기에 실적이 좋지 않은데요. 곡물 등 원재료를 수입하기 때문입니다. 하지만 CJ제일제당, 오리온 등은 지난 3분기에 오히려 실적이 개선됐습니다. ‘오징어 게임’ ‘BTS’가 이끈 한류 열풍이 ‘K-푸드’인기를 가져온 덕분이죠. 해외에서 한국 식음료에 대한 관심이 높아지면서 해외 매출이 커졌습니다. 오히려 환율 상승이 호재가 된 셈입니다. 김 팀장은 “이런 식음료 종목 중에서도 특히 국내 기업을 담은 ETF 상품에 투자해 하락장에서 포트폴리오를 방어하는 것도 좋은 전략”이라고 말했습니다.

채권 투자도 언급했습니다. 흔히 금리 인상 시기에는 채권에 투자하라는 추천이 나오는데요. 채권 투자를 계획하는 개인투자자들에게 희소식이 있습니다. 이달 말에 ‘만기 채권 ETF’가 나온다는 소식인데요. 만기채권 ETF가 나올 경우, 투자자들은 HTS·MTS 등으로 쉽게 채권에 투자 하면서 만기까지 보유해 원금 손실 우려도 줄일 수 있습니다. 금리 인상의 매력을 가져가면서 원금 보장이라는 채권 투자의 안정성도 함께 확보할 수 있습니다. 김 팀장은 “만기채권 ETF는 채권 투자 초보자들도 도전해 볼 만한 상품”이라며 “2년 정도의 만기가 있는 상품이라면 현재 시점에서 자본소득과 이자소득의 이점을 모두 누릴 수 있을 것”이라고 말했습니다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

wise@sedaily.com

wise@sedaily.com