※기사 내 링크는 서울경제신문 홈페이지에서 이용할 수 있습니다.

미국과 유럽의 은행 리스크 때문에 불안한 구독자님들 많으실 겁니다. 유럽에선 UBS가 크레디트스위스를 인수하기로 하면서 좀 잠잠해진 것 같은데(크레디트스위스와 자본비율, 유동성 등 건전성 지표는 괜찮은 편이었다고) 미국이 불안합니다. 실리콘밸리은행(SVB), 시그니처뱅크, 퍼스트리퍼블릭 등등 낯선 이름의 은행들이 위기라며 자꾸 새로운 뉴스가 뜨니까요.

무슨 일이 벌어질지 앞날을 정확히 예측하긴 어렵지만 현재 시점 기준으로 전문가들의 전망과 눈여겨봐야 할 지점들, 1.금융위기가 오는지 2. 빅테크와 대형주 매수 기회란 주장은 뭔지 3. 금리엔 어떤 영향을 미칠지 세 가지만 짚어보겠습니다.

①금융위기 오나요

JP모건의 마크 콜라노비치는 은행 위기와 시장의 혼란, 여전한 고물가 등을 근거로 "민스키 모먼트(minsky moment)가 닥칠 가능성이 높아졌다"고 했는데요. 민스키 모먼트는 채무자가 건전한 자산까지 내다 팔면서 자산가치가 폭락하고 금융위기가 시작되는 순간을 가리킵니다.

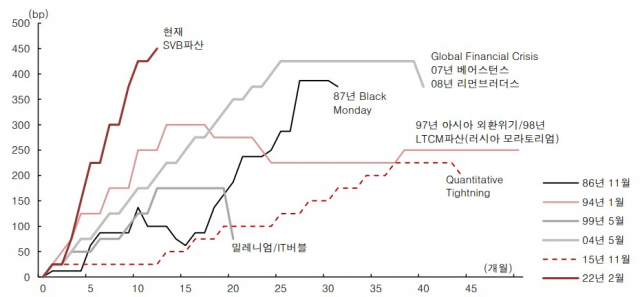

그러나 이런 위기가 실제로 발발할지는 지금으로선 아무도 모른다, 가 유일한 진실인 것 같습니다. 과거 미국의 금리인상기에 발생했던 금융위기는 아래와 같습니다. 1980년대(82~89년) 장기간에 걸쳐 진행됐던 저축대부조합 위기(S&L), 90년대의 아시아 금융위기와 LTCM파산(=러시아 모라토리엄 선언 때문), 2008년대 서브프라임 모기지발 금융위기를 꼽아볼 수 있습니다. 지금까지 미국 금리인상 사이클의 절반 정도에서 금융위기가 관찰됐습니다. 확률만 따지면 반반인 셈입니다.

이번의 은행 위기가 금융위기로 이어질 수도 있겠죠. 하지만 아직까지는 서브프라임 모기지 사태 같은 파생상품의 폭락, 신흥국들의 모라토리엄 등 근원적인 자산시장 붕괴 조짐은 안 보입니다. 지금으로서는 그저 현재의 은행 리스크가 어디까지 퍼져나갈지 조심스럽게 관찰하는 수밖에 없을 것 같습니다.

②빅테크주, 대형주 매수는 무슨 얘기?

은행 위기와 관련해 IT 업종으로 눈을 돌려야 한다는 이야기는, IT 기업들이 은행에서 빌려 쓰는 돈이 타 업종 대비 상대적으로 낮기 때문입니다. 그래서 IT 종목이 다수 포함돼 있는 나스닥100 지수 같은 경우도 2주쯤 전부 대체로 강세입니다.

그런데 은행 차입금이 적어서 덜 피해를 본다 쳐도, 근본적으로 이익 전망이 아주 양호하진 않은 실정입니다. 그렇기 때문에 IT 기업들의 재고 감소 여부, 이익 개선 모멘텀 등을 잘 살펴보고 투자를 결정하셔야 합니다.

그리고 대형주는 대체로 부채비율이 낮고 현금 보유액도 상대적으로 많은 편입니다. 성장 여력도 중소형주 대비 좋은 편이고요. 그래서 은행 위기로 증시가 떨어져 있을 때 '줍줍'하는 기회가 될 수 있다는 의미입니다. 주요국 정부의 발 빠른 정책 대응과 긴축 불확실성 해소, 악재 선반영도 기대를 부추기는 요인들(관련기사)입니다.

그러나 앞으로의 상황이 불확실한 상황에서, 구독자님이 얼마나 리스크를 감당할 수 있는지 먼저 고민해보시길 권합니다.

③금리 영향은요

연방준비제도(Fed)는 한국시간으로 23일 새벽까지 열린 연방공개시장위원회(FOMC)에서 기준금리를 0.25%포인트 인상했습니다. 9회 연속 금리 인상이고, 제롬 파월 Fed 의장은 "올해 금리 인하는 없다"고도 못박았습니다. 물가를 잡겠단 의지를 강하게 보여준 겁니다. 얼마 전 유럽중앙은행도 0.5% 금리 인상을 강행했었고요.

Fed의 올 연말 기준금리 목표치는 여전히 5.1%. 원래는 더 높아질 수 있다고 했었는데 SVB 사태를 겪으면서 일단은 5.1%로 유지했습니다. 내년 금리 전망은 원래 4.1%였는데 4.3%로 높아졌습니다. 올 연말 이후 금리를 낮추긴 낮추겠지만, 인플레이션이 워낙 강력하니까 금리 인하의 속도를 높일 수는 없단 겁니다. SVB 사태에도 불구하고 말입니다.

그리고 사실, 이 시점에서 FOMC가 금리를 동결했다면 시장은 더 놀랐을 겁니다. 그거야말로 은행 리스크가 정말 심각하다는 의미였을테니까요. 대출 금리 때문에 고생 중인 구독자님들께는 죄송하지만 이번만은 금리가 인상돼서 반갑다는 생각마저 듭니다.

결론은 은행 리스크와 별개로 금리 인상은 당분간 계속될 예정입니다. 물론 은행 리스크가 더 확산된다거나 하면 이야기가 달라지겠지만요. 이미 그러고 계시겠지만 당분간은 더 열심히 시장 상황을 살펴봐야겠습니다. 코주부가 도와드릴테니 걱정 마시고요.

관련기사

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

ginger@sedaily.com

ginger@sedaily.com