PI첨단소재(178920)의 새 주인으로 글로벌 화학회사 아케마(ARKEMA)가 낙점된 가운데 삼성증권(016360)은 이번 인수·합병(M&A)으로 향후 이 회사의 매출처가 미국 등 전세계로 확대될 것이란 전망을 내놨다.

장정훈 삼성증권 연구원은 29일 리포트에서 "PI첨단소재는 아시아 위주의 타깃 시장이 아케마의 사업 플랫폼을 바탕으로 미국 및 유럽으로 확대될 수 있는 점이 긍정적"이라면서 "특히 최근 EV 바니시 수요 확대에 대응하기 위해 미국 투자 등이 검토되고 있는 상황에서 리스크를 줄일 수 있을 것"이라고 밝혔다.

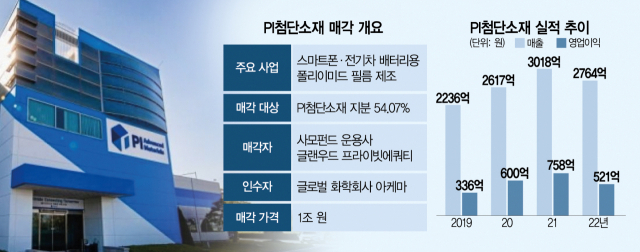

앞서 현 PI첨단소재의 최대주주 글랜우드프라이빗에쿼티는 28일 아케마와 이 회사 지분 54.07%를 1조 원에 매각하기로 계약했다. 글랜우드PE는 2020년 PI첨단소재를 약 6100억 원에 인수했으며 성사되면 수천 억원의 매각 차익을 거둘 수 있게 됐다.

장 연구원은 또 "아케마는 프랑스 토틸그룹에서 분사한 이후 관련 기업들을 M&A하며 성장해 온 회사"라고 소개한 뒤 "슈퍼엔지니어링 플라스틱 관련 제품 위주 회사인데 이번 PI첨단소재 경영권 인수로 PI 필름 영역까지 사업을 확대할 것"이라며 양사의 시너지를 예상했다.

그러면서도 "경영권 매각을 위한 주식매매계약 체결 후 한국과 중국 내에서 기업결합 심사 승인이 남아 있다"며 "아케마는 계약 체결 당일 중국에 기업 결합 심사 청구를 한 상황으로 3개월 정도 지나면 승인을 득할 것"이라고 설명했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

midsun@sedaily.com

midsun@sedaily.com