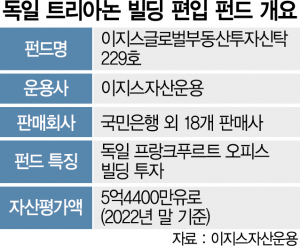

이지스자산운용이 펀드를 통해 8800억 원을 투자한 독일 트리아논 오피스 빌딩의 매각 절차를 개시한다.

27일 금융투자 업계에 따르면 이지스운용은 이날 이지스 글로벌부동산투자신탁 229호의 리스크 심의위원회를 열고 이같이 결정했다. 이지스운용은 다음 달 중순까지 현지 매각 자문사를 선정하고 잠재 매수 후보자들과 조건을 논의하게 된다. 매입 후보가 결정되면 최종 매각 결정을 위한 위원회를 열 예정이다.

부동산 업계에서는 트리아논 빌딩 매각가가 매입가인 8750억 원을 크게 밑도는 수준에서 형성될 것으로 보고 있다. 지난해 말 트리아논 빌딩의 가치는 펀드 설정 당시인 2018년 10월 9100억 원보다 16% 정도 싼 7700억 원까지 떨어졌다. 고금리 국면에 따른 현지 조달 금리 상승과 유럽 상업용 오피스 빌딩 가격의 하락세라는 겹악재가 닥친 탓이었다.

여기에 트리아논 빌딩 절반 정도를 임차하고 있는 데카뱅크가 2020년 7월 이전 결정을 내리면서 문제가 심화했다. 이에 담보인정비율(LTV)이 지난해 말 기준 기한이익상실(EOD)을 간신히 면하는 수준인 69.1%에 달했다. 대출 관련 약정서상 LTV가 70%를 넘으면 EOD 사유가 발생한다.

이지스운용은 펀드를 살리기 위해 잠재 대주단과 리파이낸싱(차환)을 추진했지만 대주단이 전제 조건으로 요구한 추가 자본 출자 금액(708억 원)을 채우지 못했다. 이지스 측이 고유 자금 150억 원을 투입하고 나머지 550억 원 마련을 위해 하나증권과 키움증권(039490) 등 다른 사모 투자자들에 출자 의사를 타진했지만 끝내 동의를 얻지 못했다. 트리아논 빌딩이 편입된 펀드는 2018년 3700억 원 규모로 설정됐다. 공모펀드(1868억 원)와 사모펀드(1835억 원)로 구분해 자금을 확보했다.

이지스 측은 이번 매각 절차 개시와 별개로 대주단과 차환 논의를 지속할 방침이다. 이지스 측 관계자는 “추가 출자에 성공해 펀드 만기를 연장하면 빌딩 매각가격을 높일 가능성이 커진다”면서 “사모 수익자들뿐 아니라 판매사들에도 지원을 요청한 상태”라고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >