저축은행 업계의 ‘뇌관’으로 꼽히는 부동산 프로젝트파이낸싱(PF) 대출의 부실 위험성이 갈수록 커지고 있다. 금융 당국의 관리·감독과 대출 규제 강화 등으로 전체 규모는 줄었지만 부실채권 규모와 연체율 등 건전성 지표는 악화된 것이다. 고금리 속 조달 비용 상승으로 예대금리차가 축소돼 수익성마저 악화하자 저축은행 업계는 상대적으로 안전한 부동산 담보대출 등으로 눈을 돌리는 모습이다.

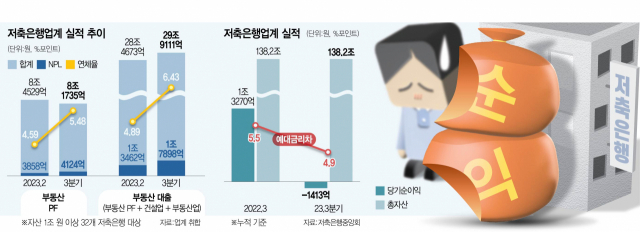

1일 서울경제신문이 79개 저축은행 중 자산 규모 1조 원 이상인 32개사의 3분기 경영공시를 분석한 결과 이들의 부동산 PF 대출 총액은 2분기 8조 4529억 원에서 3분기 8조 1735억 원으로 3.3%가량 줄었다. 당국의 관리·감독이 강화되고 업계에서 부동산 PF 정상화 지원 펀드를 조성하는 등 자체적으로 관리에 나서면서 부동산 PF 대출 문을 닫은 것이다.

다만 부실채권인 고정이하여신(NPL) 잔액은 확대됐다. 32개사의 부동산 PF NPL 잔액은 2분기 3858억 원에서 3분기 4124억 원으로 늘었다. 연체 기간 3개월 미만으로 잠재적 부실 위험을 갖고 있는 ‘요주의여신’ 또한 같은 기간 3조 8187억 원에서 4조 700억 원으로 증가했다. 연체액은 같은 기간 3883억 원에서 4483억 원으로 늘었고 연체율은 4.59%에서 5.48% 높아졌다. 특히 자산 규모 상위 10개사 중 연체율은 애큐온·다올·상상인저축은행을 제외한 7곳에서 확대됐고 NPL 비율은 OK·다올 저축은행을 제외한 8곳이 증가했다.

부동산 PF 리스크가 계속되면서 저축은행 업계는 수익성 확보를 위해 부동산 담보대출로 눈을 돌린 것으로 나타났다. 저축은행 업계의 한 관계자는 “부동산 PF 대출은 아직 건설되지 않은 사업장에 대한 대출인 만큼 리스크가 있지만 이미 완공돼 있는 건물을 대상으로 한 담보대출은 상대적으로 리스크 부담이 적다”면서 “수익성 확보 차원에서 최근 상업용부동산을 담보로 한 대출을 늘리는 추세”라고 말했다.

그 결과 부동산 PF 및 건설·부동산업 관련 대출은 증가했다. 32개사의 부동산 관련 대출 총액은 2분기 28조 4673억 원에서 29조 9111억 원으로 1조 4438억 원(약 5%) 늘었다. 1분기 29조 5853억 원에서 2분기에 1조 원 이상 줄었지만 다시 3분기 들어 증가한 것이다.

전체 부동산 관련 대출로 확대해서 보더라도 건전성 지표는 악화됐다. 32개사의 부동산 관련 대출의 NPL 잔액은 1분기 1조 2250억 원, 2분기 1조 3462억 원, 3분기 1조 7898억 원으로 꾸준히 늘었고 NPL 비율 역시 1분기 4.14%, 2분기 4.73%, 3분기 5.98%로 증가했다. 부실 위험과 함께 연체율도 증가했다. 32개사의 부동산 관련 대출 연체율은 1분기 4.95%, 2분기 4.89%, 3분기 6.43%로 증가세를 보이고 있다.

저축은행 업계에서는 부동산 관련 대출이 아직 충분히 관리 가능한 수준이라고 강조하지만 금융 당국은 관련 규제를 더욱 강화한다는 방침이다. 금감원은 이달 중 저축은행 및 상호금융 연체 채권 관리 실태 등에 대한 현장 점검을 시행할 예정이다. 저축은행 업계에서는 ‘PF 부실채권 정리 및 정상화 지원을 위한 펀드’ 규모를 당초 670억 원에서 757억 3000만 원으로 늘리는 등 연체 채권 매각 등에 속도를 내고 있다.

한편 저축은행 업권 전체는 올해 상반기에 이어 또다시 적자 신세를 면치 못했다. 이날 저축은행중앙회의 실적 및 향후 전망 발표에 따르면 저축은행 79개사는 올해 3분기 누적 1413억 원의 순손실을 냈다. 이는 상반기 적자 960억 원 대비 47.2% 증가한 규모다. 지난해 3분기 누적 순이익 1조 3270억 원에서는 적자 전환했다. 조달 금리 상승에 따른 예대금리차 축소로 이자이익이 큰 폭으로 감소했기 때문으로 풀이된다. 저축은행 업계의 예대금리차는 지난해 하반기 6%포인트에서 올해 상반기 4.7%포인트로 줄었다가 3분기 들어 4.9%포인트로 소폭 증가했다. 올해 4분기에는 은행권 예금금리 인상에 대한 대응으로 이자비용이 급증하면서 이자이익은 더욱 줄어들 것으로 보인다.

전체 연체율은 서민과 중소기업의 채무상환 능력 저하 등으로 2분기 5.33%에서 3분기 6.15%로 증가했다. 3분기 NPL 비율은 6.40%로 전 분기 대비 0.79%포인트 확대됐다. 다만 연체율 상승에도 저축은행 업계는 대손충당금 등 손실 흡수 능력은 개선됐다고 강조했다. 올해 3분기 기준 저축은행 업계의 대손충당금적립률은 110.21%로 법정 기준치 100% 대비 10.21%포인트 초과한 상황이다. 전체 저축은행의 자기자본도 15조 원, 국제결제은행(BIS) 기준 자기자본비율은 14.14%로 전 분기와 비슷한 수준을 유지했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >