미국의 올해 1분기 국내총생산(GDP) 성장률이 발표되자 미국 국채금리가 일제히 치솟았다. 한풀 꺾인 성장세에도 불구하고 인플레이션이 되레 가팔라지자 미 연방준비제도(Fed·연준)의 기준금리 인하 시나리오가 계획대로 되지 않을 것이라는 관측에서다.

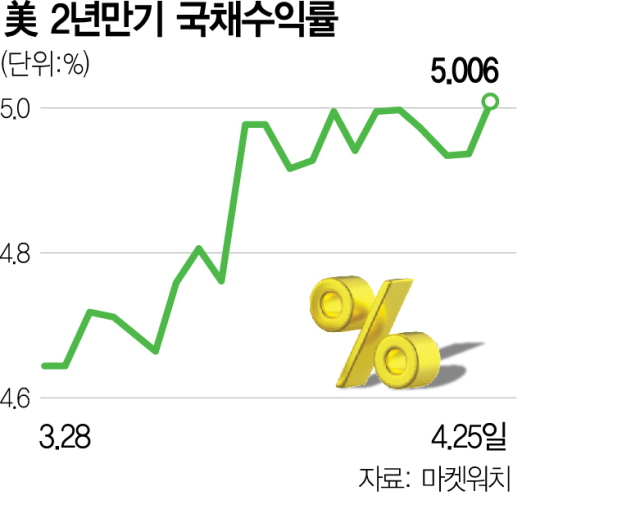

25일(현지 시간) 마켓워치에 따르면 기준금리 변동 전망에 민감하게 반응하는 2년 만기 미국 국채금리는 전 거래일보다 6.5bp(1bp=0.01%포인트) 뛴 5.006%에 마감했다. 이는 올해 최고치다. 2년물 국채금리가 5%를 넘긴 것은 지난해 11월 13일 이후 처음이다.

미국의 모기지 금리나 자동차·학자금 등 시중 대출금리의 기준이 되는 10년 만기 미국 국채 수익률도 6.2bp 올라 4.708%를 기록했다. 이 역시 올해 최고 수익률이자 지난해 11월 1일 이후 가장 높은 수준이다.

1분기 미국 GDP 보고서가 발표되자 성장세가 둔화해도 물가는 여전하다는 우려가 확산했기 때문으로 해석된다. 상무부가 이날 발표한 1분기 실질 GDP는 연율 1.6% 상승해 지난해 4분기 3.4%에서 대폭 둔화됐다. 시장의 전망치(2.5%)를 밑돈 것은 물론 미국 의회예산국(CBO)이 추정하는 미국 잠재성장률(1.8%)에도 미치지 못했다. 미국 GDP가 잠재성장률 아래로 떨어진 것은 2022년 2분기(-0.6%) 이후 처음이다.

성장 둔화는 통상 연준의 통화정책이 먹혀든다는 의미일 수 있지만 이번에는 양상이 전혀 다르다는 평가다. GDP 물가지수는 1분기 3.1%로 지난해 4분기(1.9%)보다 더 가팔라졌다. 26일 발표된 3월 개인소비지출(PCE)와 근원 PCE 상승률도 시장의 눈높이를 1%포인트씩 넘겨 전년 동월 대비 각각 2.7%, 2.8%로 발표됐다. 연준의 목표치인 2%와는 여전히 거리가 먼 셈이다. 웰스파고의 이코노미스트팀은 “헤드라인 수치나 세부 사항에서 드러나는 팩트 모두 연준이 금리 인하로 향하는 길을 막고 있다”고 진단했다.

이에 선물 시장에서는 금리 인하가 올해 한 번에 그칠 것이라는 전망이 힘을 받고 있다. 블룸버그통신에 따르면 익일물금리스와프(OIS)와 환매조건부채권 1일물 금리(SOFR) 선물 시장에서 트레이더들은 현재 5.33%인 실효금리가 11월에 5.1%, 12월에는 5.0%가 될 것으로 보고 있다. 선물 시장은 올해 초까지만 해도 연내 기준금리가 4.0~4.25% 수준까지 내려갈 것으로 전망했다.

만약 2분기 이후에도 경제 둔화, 물가 상승 추세가 이어지면 연착륙 기대감이 줄어드는 것은 물론 스태그플레이션(경기 침체 속 물가 상승) 논쟁을 촉발할 가능성 또한 조심스럽게 점쳐진다. 이미 블룸버그는 “연착륙 희망은 꺾였다”고 단언했다. BMO캐피털마켓의 미국금리전략수석인 이언 린겐은 “스태그플레이션에 대한 우려가 1분기 GDP 발표 이후 확실히 고개를 들고 있다”고까지 말했다. 다만 스태그플레이션이 닥쳐도 물가는 하락하지 않기 때문에 금리 인하를 기대하기는 어려워진다. 선물 시장의 금리 인하 희망이 줄고 국채금리가 오르는 것도 이런 배경에서다.

스태그플레이션 전망을 반박하는 전문가들조차 인플레이션에 대해서는 우려하는 분위기가 역력하다. 블룸버그이코노믹스는 변동성이 큰 재고투자와 무역수지를 제외하면 국내 구매자에 대한 최종 판매는 2.8% 증가해 여전히 소비와 투자가 견고한 수준이라고 봤다. 이는 1분기 GDP 보고서에 나타난 미국 경제의 흐름이 스태그플레이션의 신호라기보다 인플레이션 가속화에 가깝다는 의미로 해석된다. 시티즌스프라이빗웰스의 마이크 코나치올리는 “이제 물가 상승 추세는 진정한 걱정거리가 됐다”며 “연준이 코너에 몰리고 있다”고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

rok@sedaily.com

rok@sedaily.com