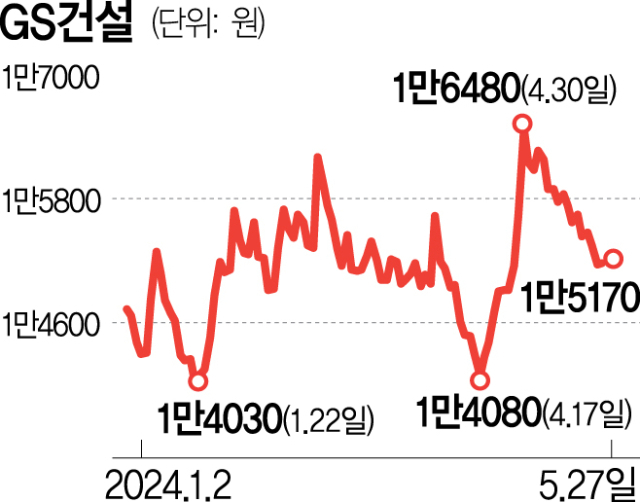

GS건설(006360)이 1000억 원 규모 회사채 수요예측에서 대규모 미매각을 기록했다. 부동산 프로젝트파이낸싱(PF) 부실에 대한 기관투자가들의 불안감이 해소되지 않은 탓으로 GS건설은 향후 리테일 수요를 통해 물량을 소진하겠다는 계획이다.

27일 투자은행(IB) 업계에 따르면 GS건설은 이날 회사채 수요예측에서 1년 6개월물 500억 원 모집에 220억 원, 2년물 500억 원 모집에 60억 원 등 총 280억 원의 매수 주문을 받았다. 공모채 수요예측에 참여하는 기관투자가들이 건설·신탁 등 부동산 PF 부실과 관련된 업종에 대해 투자를 꺼렸기 때문이다.

GS건설은 수요예측 미매각에도 불구하고 당초 계획된 1000억 원어치 회사채 발행은 그대로 추진할 것으로 전해졌다. 한 증권사 부채자본시장(DCM) 부서 관계자는 “다음 달 3일 발행일까지 진행되는 추가 청약, 발행 이후 리테일 창구 판매 등을 고려하면 목표 물량 확보에는 큰 무리가 없을 것으로 본다”고 말했다.

실제로 GS건설은 발행 준비 단계부터 미매각을 우려해 개인투자자들을 겨냥, 시장친화적인 공모 구조를 짜뒀다. 최근 채권시장에서 비우량 고금리 채권을 사들이는 개인투자자들이 많아졌기 때문이다. GS건설은 금리 희망 범위(밴드)로 개별 민평금리(민간 채권 평가사들이 평가한 기업의 고유 금리)에 -30~100bp(1bp=0.01%포인트)를 가산한 금리를 제시했는데 밴드 상단 기준 이자율이 민평금리 대비 연 1%포인트나 높다. 전 거래일 GS건설 민평금리가 1년 6개월물 4.631%, 2년물 4.704%이므로 추가 청약 등을 통해 GS건설 회사채에 투자하는 투자자라면 연 5.7%대의 이자율을 기대할 수 있다.

국내 5위의 건설사인 GS건설이 수요예측에서 미매각을 기록하면서 GS건설보다 덩치가 작은 건설사들의 자금 조달 고민은 더 깊어질 것으로 보인다. 올 3월 초 포스코이앤씨 이후 건설채는 공모채 시장에서 한동안 자취를 감췄다. 일부 중소형 건설사들은 연 7%가 넘는 고금리로 사모채 시장에서 자금을 조달해야만 했다. IB 업계에 따르면 최근 DL이앤씨(375500)(AA-), HL D&I(014790)한라(BBB+) 등이 공모채 발행을 준비 중인 것으로 알려졌다. 김상만 하나증권 연구원은 “부동산 PF가 시스템 리스크가 되기는 어렵다”면서도 “개별 기업 차원의 부동산 PF 관련 익스포저를 파악하기가 어렵다”며 투자에 주의할 필요가 있음을 강조했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

south@sedaily.com

south@sedaily.com