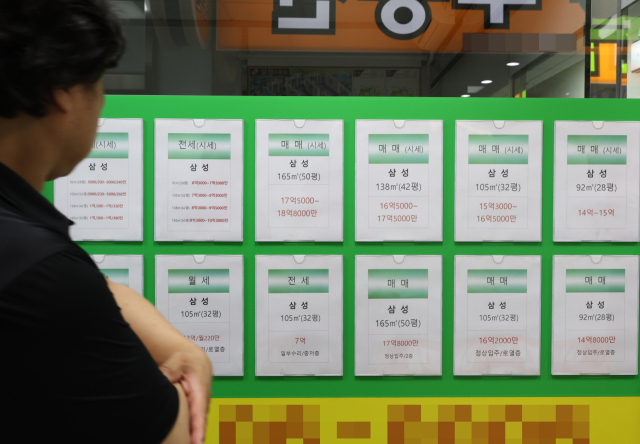

30국일 부동산 업계에 따르면 올해 2분기 서울 아파트 평균 매매 가격은 '국민평형(국평·전용면적 84㎡)' 기준 13억 2666만 원으로 나타났다. 그런가 하면 최근 서울 아파트를 구매한 가구의 평균 연간 소득은 8874만 원에 달했다는 통계도 있다.

과거 집값과 관련한 부동산 통계 수치가 나올 때마다 "숨도 안 쉬고 꼬박 월급 OO년치 모아야 서울 아파트 1채 산다" 류의 기사가 쏟아지곤 했다. 대한민국 근로자의 월급 상당액이 주택담보대출 원리금을 갚는데 쓰이는 상황에서 월급을 얼마나 모아야 내 집 마련이 가능한지 보여주는 단순 통계로 관심이 높기 때문이다. 좀 더 정확한 용어로는 소득 대비 주택가격 배율인 PIR(Price to income ratio)로 표현한다.

‘18.4년 모아야 서울 집 한 채’…현실성 떨어지는 통계

가령 최근의 서울 '국평' 아파트 평균 매매 가격 13억 2666만 원을 PIR 지수로 따져보자.

앞서 통계청·한국은행·금융감독원이 공동 발표한 '2024년 가계금융복지조사'에 따르면 지난해 기준 우리나라 가구의 평균소득은 7185만 원이었다. 이를 대입해 서울 국평 아파트 평균 매매 가격의 PIR 지수를 따져보면 18.4로, 서울 아파트 한 채 사려면 월급을 한 푼도 쓰지 않고 18년 이상을 모아야 한다는 계산이 나온다.

부동산 정보 플랫폼 다방이 공개한 국토교통부 실거래가 분석 데이터 '아파트 다방여지도'에 따르면 서울 25개 자치구 중 평균 매매 가격이 가장 높은 곳은 서초구(29억 9493만 원)로 나타났다. 이는 서울 평균 시세의 226% 수준이다. 서초구의 PIR 지수를 산출하면 41.6으로 40년을 훌쩍 넘긴다. 월급을 하나도 쓰지 않고 40년 넘게 모아야 서초구의 아파트 한 채를 살 수 있다는 얘기다.

하지만 이같은 계산은 현실성이 떨어진다. 자산 소득이나 맞벌이 부부, 부모의 경제적 지원 등 복합적인 소득구조를 반영하지 못하는데다 지나친 평균값의 적용으로 소득 분포를 왜곡할 가능성이 크기 때문이다. 단순 소득액 만으로 아파트를 매수한다는 인식도 크게 줄어들었다. 올해 기준 서울 아파트 구매자의 74%는 대출로 아파트 자금을 조달했다. PIR 지수만으로 아파트 가격 흐름을 판단하는 것에 한계가 있다는 지적이 최근 잇따른 이유다.

PIR은 주택가격을 가구소득으로 나눈 값이다. PIR이 10이라면 주택가격은 연소득의 10배다. 연봉 9000만 원에 가까운 가구가 월급을 단 한 푼도 쓰지 않고 10년 넘게 모아야 9억 원짜리 아파트를 장만할 수 있다는 의미다. 주택 구매력을 측정함에 있어 '수 십년 간 소득을 하나도 사용하지 않았을 경우'라는 극단적인 가정을 사용한다는 것 자체가 설득력을 얻기 힘든 구조다.

KB부동산, 주택금융통계시스템 등 기관에서는 PIR 수치를 계산해 정기적으로 발표하기도 한다. PIR이 높아질수록 소득 대비 집값이 비싸지는 상황을 반영하고 반대로 PIR이 낮아지면 소득 수준이 증가했거나 주택가격 하락에 따른 주거 구입 부담 완화를 뜻한다.

단 조사 기관 별로 기준에 차이가 있어 계산 방법에 따라 PIR 값은 천차만별이다. 이달 23일 KB부동산 데이터허브가 발표한 서울 기준 PIR은 10.2다. 이는 KB국민은행에서 아파트 담보대출을 받아 서울 아파트를 구매한 가구의 평균 연간 소득인 8874만원을 적용한 수치다. 이들이 구매한 아파트의 평균 가격은 9억 1000만원이었다.

지난 분기(2024년 4분기)에는 연 7571만 원을 버는 가구가 11년 3개월 치(PIR지수 11.3) 월급을 꼬박 모아 8억6000만 원짜리 아파트를 산 것으로 조사됐었다. 최근 더 고소득인 가구가 더 비싼 주택을 구매한 것으로 풀이된다.

국토교통부가 올해 초 발표한 PIR은 13이었다. 이는 2023년 주거실태조사를 기준으로 계산한 것으로 전년(2022년) 15.3과 비교하면 소폭 줄었다.

또 다른 기관에서는 서울 신축(1년~5년) 아파트 실거래가에 따른 PIR를 산출한 결과 지난 2021년 처음으로 20을 넘어서서 2022년에는 21.3으로 사상 최고치를 기록했다. 최근에는 19.3으로 다소 낮아졌지만 여전히 높은 수준이다.

즉 버는 돈을 한 푼도 쓰지 않고 20년 가까이 모아야 아파트 한 채를 살 수 있다는 의미이다. 이는 일본이 거품경제를 겪던 지난 1990년대 도쿄의 PIR 18.12를 넘어선 수치여서 주택가격 버블에 대한 우려가 커지는 신호로 해석되기도 했다.

해외 주요 도시들과 PIR 지수를 비교해보면 어떨까. 온라인 통계 조사 사이트 '넘베오'의 실시간 PIR 지수에 따르면 서울은 22로 베이징(36.9), 뭄바이(30.8), 하노이(30.1), 홍콩(28.5) 등에 이어 22위를 차지하고 있다. 같은 통계에서 파리는 16.5, 뉴욕은 14.3, 베를린은 10.5, 로스엔젤레스는 8.3이다. 해당 지수에서 에티오피아 아디스아바바가 52.3으로 1위에 올라 있다. 서울은 집값이 급등했던 2022년 당시에 9위(29.4배)까지 순위가 올랐었다.

‘넘베오’는 가계 순가처분소득 대비 중위 아파트 가격을 PIR로 산정한다. 세금·이자 등 비소비지출을 뺀 가처분소득으로만 따진다. 결국 산정 방법이나 통계 사용 목적에 따라 PIR 편차가 클 수 밖에 없단 얘기다.

양극화 심할 수록 통계 신뢰도는 떨어진다

PIR을 계산할 때 쓰이는 통계의 시차 문제도 있다. 아파트 매매 가격은 실거래가 기준으로 비교적 현실을 빠르게 반영하는 반면 가구 평균 소득은 정확한 통계가 작성돼 발표되기까지 시간이 걸리는데다 서울 기준이냐, 전국 기준이냐 등 어느 잣대로 바라보느냐에 따라 수치가 천차만별이다.

게다가 아파트가 주거 방식의 전부도 아니다. '얼죽신(얼어 죽어도 신축)' 현상으로 대표되는 아파트 쏠림 현상이 한동안 지속됐지만 여전히 전체 소유 주택 중 아파트가 차지하는 비율은 절반(59.8%)에 불과하다. 이런 상황에서 아파트만 대상으로 하는 PIR 지수로 집값 추이를 판단하기에는 무리라는 지적이다.

서울 아파트 매매가의 양극화도 갈수록 심해지고 있다. 이날 KB국민은행 주택가격동향에 따르면 이달 14일 기준 서울 아파트 평균 매매가격은 사상 처음으로 14억 원을 돌파했다. 강남 11개 구의 평균 매매가는 17억 6410만 원, 강북 14개 구의 평균 매매가는 10억 364만 원으로 양극화를 보여주는 5분위 배율도 역대 최고치를 경신했다. 고가 아파트가 늘수록 중위값은 왜곡될 수밖에 없다. 아파트값 양극화가 심화할수록 PIR 지수 신뢰도는 더 떨어지는 결과를 가져온다.

때문에 보유자산과 대출여력, 초기자금 등 실수요자의 특성을 반영하고 사회계층간 격차를 반영할 수 있어야 한다고 전문가들은 강조한다. 또한 국제 PIR지수와의 비교를 위한 표본선정과 산출방식의 표준화 필요성도 꾸준히 제기된다.

결론적으로 집값은 떨어지고 있을까. 실제 체감은 여의치 않다. 아파트 매매가격만 조정된다고 해서 PIR이 낮아지는 것이 아니기 때문이다. 가처분소득도 같이 올라야 하지만 고물가 여파로 체감되는 실질 소득은 크지 않다. 저소득층은 대출 제한과 이자 부담 능력에 따라 집 사기가 더 어렵게 느껴질 수밖에 없다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

seen@sedaily.com

seen@sedaily.com