미국의 잇따른 금리상승에 이은 국내 금리인상 기대감이 높았던 금융주 펀드가 실망을 주고 이다. 금융주펀드의 6개월 수익률은 마이너스 20% 육박하며 펀드 분류 중 최하위 수익률을 기록하고 있다. 통상 금리 인상기에는 금융주가 유망주로 꼽혀 금융주펀드의 수익률도 올라가는 게 공식이지만 올 들어 대내외적인 불확실성에 금융주의 주가가 하락세를 보이고 있기 때문이다. 미중 무역전쟁으로 촉발된 글로벌 증시 불확실성에 외국인들이 포트폴리오 조정 차원에서 금융주를 매도하고 있다. 다만 여전히 탄탄한 실적을 내고 있는 만큼 저평가 구간이 지나고 나면 반등도 빠를 것 이란게 전문가들의 전망이다.

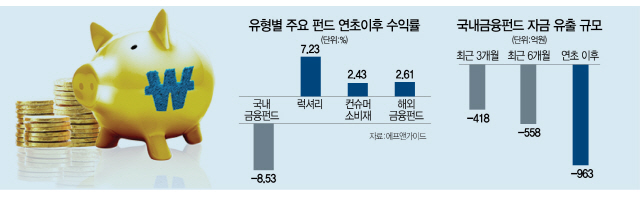

29일 금융정보업체 에프앤가이드에 따르면 국내금융주펀드의 6개월 수익률은 -19.21%로 레버리지 상품을 제외하면 40개 펀드 테마 중 꼴찌를 기록했다. 연초 이후 수익률도 -8.53%, 1년 수익률도 -14.49%에 달한다. 올 들어 글로벌 증시가 흔들리면서 주가 변동성으로 펀드수익률이 저조한 것을 고려해도 연초 이후 럭셔리(7.23%), 컨슈머소비재(2.43%), 해외금융펀드(2.61%)로 선방한 것을 고려하면 국내금융펀드의 낙폭은 과도하다는 평가다. 미국 주요 은행에 투자하는 금융주의 경우 미국의 금리상승과 맞물려 최선호 투자처로 꼽히는 것과 대조적인 장면이다. 최근 미국 10년물 국채금리는 2.97%로 3% 돌파를 눈앞에 두고 있다. 국내 10년물도 2.57%로 상승세를 유지하며 한미간 금리 격차는 40bp(1bp=0.01%포인트)나 벌어졌다. 그만큼 국내 금리 상승 가능성이 높아지고 있는 셈이다.

금리 상승 가능성에도 금융주 펀드의 수익률이 하락하며 자금도 유출되고 있다. 국내 금융주펀드는 연초 이후 963억원이 유출됐다. 같은 기간 해외금융펀드로는 717억원이 유입됐다. 국내금융펀드에서 빠져나간 돈은 해외 금융펀드로 유입된 셈이다.

개별펀드 수익률 역시 미래에셋TIGER200금융증권상장지수투자신탁의 6개월 수익률은 -16.50%를 기록했다. 이 펀드는 KB금융(20.36%), 신한지주(17.47%), 하나금융지주(11.66%), 삼성생명(9.2%), 삼성화재(7.97%) 등 4대금융지주와 대표 보험사 등 전형적인 금융주로 구성된 펀드다. 삼성KODEX은행증권상장지수투자신탁도 연초 이후 수익률이 -13.04%에 그쳤다.

국내 금융주펀드가 심각한 부진을 보이고 있는 것은 금융지주의 탄탄한 실적보다 채용비리 의혹과 은행권 부당 대출금리 사태 등이 외부적인 악재 때문이다. 정책적인 불안감에 외국인은 민감하게 반응하고 이다. 지난 6월 외국인은 금융주를 1,000억원 가까이 매도했다. 난해 12월부터 올해 6월까지 외국인 지분율변화를 봐도 한국금융지주(-1.9%), 하나금융지주(-2.5%), 키움증권(-6.6%)로 크게 하락했다.

하지만 이런 악재를 고려하더라도 국내금융주펀드의 하락은 과도하다는 게 전문가들의 목소리다. 금융주는 규제우려에도 높은 수준의 경상이익을 기록하고 있다. 현재는 배당수익률을 고려해도 지나치게 낙폭이 크다는 지적이다. 올해 예상 배당수익률은 대신증권 8.0%, ING생명 5.5%등으로 대부분 금융사가 3% 이상의 배당수익률을 낼 것으로 예상된다고 NH투자증권은 설명했다.

현재 국내금융주펀드가 현저한 저평가 구간을 지나고 있는 만큼 하반기에는 금융지주들의 탄탄한 실적 위에 그동안 발목을 잡았던 불확실성까지 해소되면서 실적 역시 턴어라운드할 것이라는 전망이 우세하다. 채용비리, 대출금리 점검 등의 규제 강화로 은행주에 대한 투자심리가 위축됐지만 실제로 금융주의 펀더멘털에 미치는 영향은 크지 않았다는 평가다. 게다가 채용비리 사건은 일단락됐고, 대출금리 산정오류 관련 환급 비용은 1억~20억원으로 미미한 수준이다.

원재웅 NH투자증권 연구원은 “은행주의 경우 기업중심의 대출 성장세가 이어지고 있으며, 시장금리 상승으로 NIM(순이자마진)이 개선되면서 작년부터 높은 수준의 경상이익 레벨이 유지되고 있다”면서 “증권주의 경우도 지난 6월과 7월에는 일평균 거래대금이 7조원대까지 하락했으나 투자심리가 개선된다면 다시 일평균거래대금이 빠르게 증가할 것”이라고 설명했다. 이어 “보험사의 경우 시장금리 상승과 투자자산 다각화로 인해 신규투자수익률이 상승함에 따라 이차역마진이 개선되고 있다”면서 “이런 여건을 고려할 때 금융주펀드 수익률도 과도한 저점을 지나고 있어, 턴어라운드가 예상된다”고 덧붙였다.

/김보리기자 boris@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >