유안타증권 올해 DB하이텍의 이익 체력이 한 단계 도약할 것이라면서 목표 주가를 기존 9만 2,000원에서 10만 6,000원으로 올렸다. 투자 의견은 ‘매수’다.

3일 유안타증권은 DB하이텍의 지난해 4분기 매출액을 전년 동기 대비 58% 개선된 3,591억 원, 영업이익은 349% 증가한 1,366억 원으로 추정했다. 현재 증권 업계의 컨센서스는 매출액 3,330억 원, 1,036억 원이다. 이재윤 유안타증권 연구원은 “8인치 파운드리 판가 인상과 우호적인 원·달러 환율 여건이 실적에 긍정적으로 작용할 것”이라며 “4분기 웨이퍼 출하량은 직전 분기 대비 2% 늘고, 평균 판가는 4% 상승할 것으로 예상된다”고 설명했다.

유안타증권은 올해 DB하이텍의 연간 영업이익을 이전 5,165억 원에서 6,014억 원으로 16% 상향 조정했다. 올해 8인치 파운드리의 평균 판가 상승률을 4%에서 8%로 상향한 영향이다. DB하이텍의 웨이퍼 출하량은 9% 증가가 예상되며, 최근 시장이 우려하고 있는 실리콘 웨이퍼 등 주요 원자재 가격 상승도 실적 추정치에 반영됐다.

이 연구원은 “대만 선두 업체들의 2022년 8인치 파운드리 판가 계약 추이를 고려하면 올해 판가는 적게는 10%, 많게는 30%까지 상승할 수 있다"며 “다만 DB하이텍 매출의 15~20%를 차지하는 디스플레이 구동칩(DDI) 판가는 소폭 하락할 것”이라고 분석했다. 이어 “지난해 2분기부터 분기별로 증가한 설비 확장이 올해 실적에 반영될 것”이라며 “지난 3분기 138K까지 늘어난 월 생산 능력은 오는 3분기 150K까지 확대될 것”이라고 밝혔다.

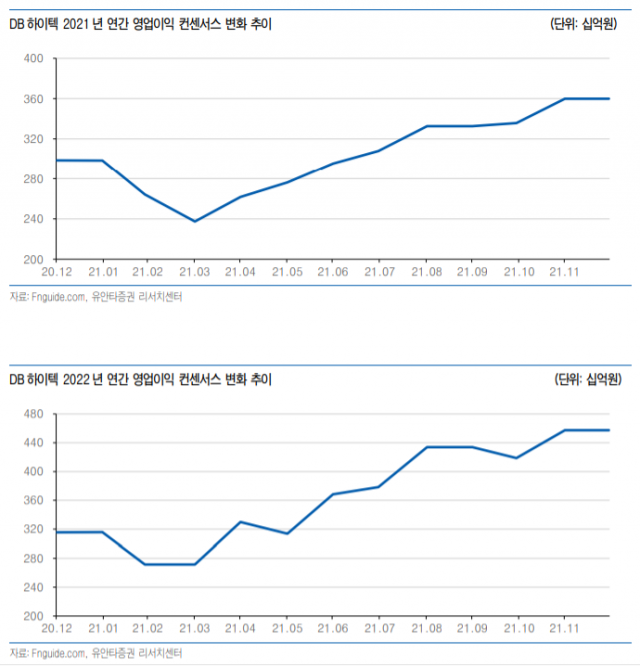

유안타증권은 지난해에 이어 올해도 DB하이텍이 반도체 중소형주 중 주도주 역할을 하리라 예견했다. 그는 “지난해 컨센서스가 44% 상향되면서 DB하이텍의 주가도 40% 뛰었다. 올해 실적 컨센서스도 30% 이상으로 상향될 것으로 예상한다"며 “최근 확인되는 설비 증가 추세가 이례적으로 큰 규모이기 때문에 DB하이텍에 대한 ‘제한적인 매출 성장’에 대한 인식도 해소될 것”이라고 내다봤다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

bae@sedaily.com

bae@sedaily.com