금융투자 업계에서는 최근 들어 사모펀드에서 잇따라 불거진 의혹과 논란 등과 관련해 “올 것이 왔다”는 탄식이 나온다. 급성장하는 과정에서 내부통제 시스템이나 자본력을 제대로 갖추지 못한 운용사들이 무분별하게 생겨나면서 무리한 운용과 불투명한 투자 결정이 발생하고 있다는 지적이다.

◇‘한국형 헤지펀드’ 부실한 내부 통제 도마 위에=사모펀드는 불특정 다수를 대상으로 공모(公募)가 아닌 사모(私募) 방식으로 투자금을 모집하는 펀드를 통칭한다. 일반 주식, 채권, 파생상품 등도 사모펀드로 만들어지며 이는 기관투자가나 거액의 자산가를 대상으로 판매된다. 최근 논란이 일어난 사모펀드들은 프라이빗에퀴티펀드(PEF·경영참여형)와 한국형 헤지펀드다. PEF는 의결권 있는 주식의 10% 이상에 투자해야 하지만 헤지펀드(10% 이상 초과 보유시 의결권 제한)는 그렇지 않다는 게 가장 큰 차이점이다.

사모펀드 시장을 이끄는 한국형 헤지펀드는 성장 속도에 비례해 ‘잡음’도 커지고 있다. 대표적인 경우가 판매사가 자산운용사에 펀드 구성과 운용을 지시하는 ‘OEM펀드’다. 이는 투자자 보호를 위해 운용과 판매를 분리하도록 하는 자본시장법상 명백한 불법이지만 최근 암암리에 만들어졌고 일부 운용사와 판매사들이 적발됐다. 한 사모 전문 운용사 관계자는 “자금을 모으기 쉽지 않은 소규모 사모 전문 운용사 대부분이 ‘갑’인 판매사에 휘둘릴 수밖에 없다”며 “경영난에 처했거나 수탁액을 부풀리려는 운용사들이 쉽게 불법행위에 유혹을 느낀다”고 설명했다.

게다가 운용 수익률에 목을 맬 수밖에 없는 구조여서 내부 통제도 느슨해지기 십상이다. 금투 업계 관계자는 “소규모 운용사일수록 준법감시체제에 비용을 최소화하려고 한다”며 “특히 수익률을 높이려는 운용역이나 경영진의 입장을 준법감시인이 꺾기 힘들다”고 전했다.

게다가 헤지펀드들은 사모사채, 비상장주식, 실물 부동산 등의 대체자산을 담는 경우가 많은데 이들 자산은 시가 평가가 쉽지 않은데다 거래 투명성 역시 떨어진다는 지적이 나온다.

◇개인투자자 대상 PEF는 감독 사각지대=조국 법무부 장관 후보자가 74억5,500만원의 출자를 약속한 코링크프라이빗에쿼티는 블라인드펀드를 운용하는 경영참여형 사모펀드(PEF)다. 2004년 10월 자본시장법 개정을 통해 사모투자전문회사 제도가 도입되면서 첫 발을 내디뎠다. 사모투자전문회사 제도는 당시에는 일반사모펀드와 헤지펀드, PEF, 그리고 기업재무안정 PEF 등으로 운영돼오다 2013년 현재의 전문투자형 사모펀드(헤지펀드)와 PEF로 구조가 개편됐다.

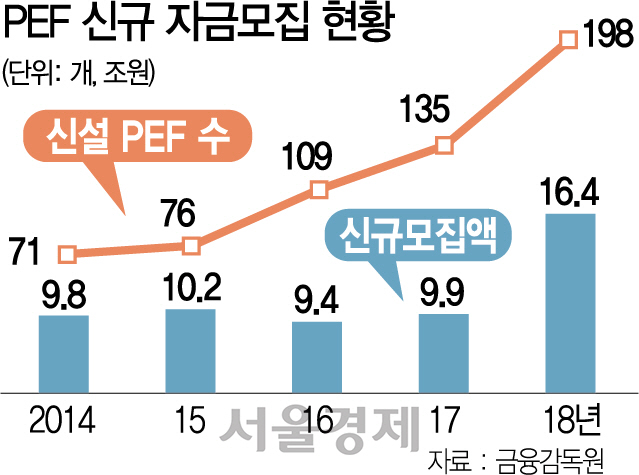

출범 15년간 이런 PEF들이 급성장했다. 2009년 20조원에 불과했던 PEF 출자 약정액은 올 3월 말 기준 75조원에 달한다. MBK파트너스나 한앤컴퍼니·IMM프라이빗에쿼티 등 손꼽히는 PEF는 인수합병(M&A) 시장의 큰손으로까지 성장해 있다.

문제는 국민연금 등 기관이 출자자(LP)인 대규모 PEF의 경우 투자 견제장치가 충분하지만 자산가 개인이 출자하는 PEF는 감독 사각지대에 놓여 있다는 점이다. 실제로 3월 말 기준 PEF가 운용하는 611개 펀드 중 100억원 미만인 펀드는 76개에 달한다. 사모펀드라는 ‘도관’을 통해 이름을 지우고 투자에 나선 이들이 그만큼 많은 셈이다. 한 PEF 관계자는 “소규모 PEF는 감독당국에 신고한 대로 투자하는지에 대한 사후 검증이 거의 이뤄지지 않고 있다”며 “개인이 LP인 PEF들은 내부자들끼리 사실상 ‘작전’을 짠 상태에서 ‘바지 GP’를 세우고 투자하는 경우가 암암리에 있다”고 말했다. 즉 투자 대상에 대해 잘 알고 있는 재력가, 정관계 인사 등이 끼리끼리 PEF를 하나의 수단으로 활용해 투자하는 경우가 있다는 설명이다.

LP가 출자한 금액에서 받는 운용보수로만 먹고사는 PEF도 허다하다. 쉽게 말해 자산가와 운용사 간 ‘공생’ 구조가 확고한 셈이다. 한 PEF 관계자는 “운용사가 300개를 넘는다고 하지만 그중에 제대로 투자하고 회수하는 PEF는 30~40여개에 불과하다”며 “나머지는 대부분 운용보수로만 먹고산다”고 말했다.

◇시장질서는 바로잡되 모험자본은 활성화돼야=금융투자 업계에서는 잇따르는 잡음이 사모펀드 업계를 위축시킬 수 있다고 우려한다. 정보 공개가 제한적인 사모펀드의 특성상 운용사의 전문성과 투자윤리에 기댈 수밖에 없다. 금융투자협회의 한 고위관계자는 “일부 물을 흐리는 소수의 ‘미꾸라지’ 때문에 이제 막 성장단계에 접어든 모험자본 활성화 수단이 위축돼서는 안 된다”고 강조했다. 박용린 자본시장연구원 선임연구위원은 “그동안 사모펀드가 일부 부유층의 투자수단으로 활용돼왔던 게 사실”이라며 “기관 전용 사모펀드를 만들 경우 이 같은 문제도 해결될 수 있다”고 말했다.

/이혜진·김상훈기자 hasim@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

hasim@sedaily.com

hasim@sedaily.com