|

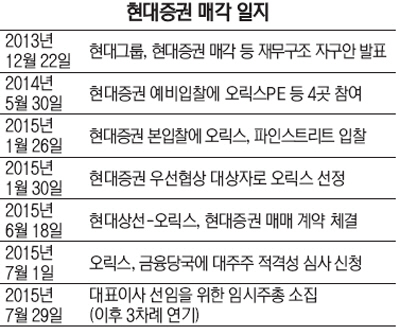

일본계 사모펀드 오릭스 프라이빗에퀴티(PE)의 현대증권 인수가 무산될 위기에 처했다. 현대증권 주식 인수계약 종결기한이 만료된 상황에서 인수주체인 일본 오릭스 본사가 현대증권 인수에 소극적인 입장으로 돌아섰기 때문이다.

18일 투자은행(IB)업계에 따르면 현대증권 매각과 관련해 오릭스PE와 현대그룹 측이 당사자 간 계약으로 맺은 거래 종결기한이 지난 16일 추가 연장 없이 종료됐다. 현대증권의 기존 주식 인수계약이 더 이상 유효하지 않게 된 것이다. 14일 금융위원회 정례회의에서 오릭스PE의 현대증권 인수 대주주 변경 승인 안건이 상정되지 않아 현대그룹과 오릭스PE 측 어느 일방이 인수계약을 해지할 수 있게 됐다.

문제는 오릭스의 현대증권 인수 의지가 전과 달리 약해졌다는 것이다. 오릭스 일본 본사는 최근 오릭스의 현대증권 인수에 대한 여론이 악화되면서 부담을 느끼고 있는 것으로 전해졌다. 오릭스PE의 한 관계자는 "현대그룹 측과 계약 연장 가능성을 열어놓고 협상을 진행 중"이라면서도 "일본 본사가 야쿠자나 대부업 등 확인되지 않은 소문이 국내에 확산되면서 이번 인수와 관련해 부담스럽게 생각하고 있어 계약 연장 여부가 불투명한 상황"이라고 말했다. 이번 인수작업은 일본 오릭스 동아시아사업본부 소속인 이종철 오릭스PE코리아 대표가 주도하고 있지만 본사의 최종 승인 없이 진행되기 힘들다.

현대증권 매각 주관사인 산업은행은 19일 오릭스와 매각을 계속 진행할지 아니면 다른 방안을 찾을지에 대해 논의할 방침이다. 산은의 한 관계자는 "현대그룹과 오릭스 양측의 입장을 확인한 후 계약 연장 여부를 결정할 것"이라고 전했다.

앞서 오릭스PE는 올해 6월30일 현대증권 인수를 위한 대주주 적격성 심사를 청구했다. 심사에 통상 2개월가량 걸리는 점을 감안하면 8월 말쯤 거래 종결이 이뤄질 것으로 내다봤다. 그러나 4개월째 현대증권에 대한 대주주 적격성 심사가 이뤄지지 않으면서 오릭스 측의 인수의지에 대한 진정성 논란이 불거진 상태다. 오는 21일 열리는 금융위 정례회의에서도 자베즈파트너스와의 주주 간 계약서 서류제출 미비로 안건상정 여부는 불투명하다. 오릭스PE의 현대증권 지분 인수 대상은 현대상선과 현정은 회장 및 특수관계인 지분 22.58%, '자베즈 제1호 PEF'가 보유한 9.54% 등 총 32.12%다. /서민우기자 ingaghi@sed.co.kr

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >