|

국내외 사모펀드(PEF) 2~3곳이 대우인터내셔널의 교보생명 지분 인수전에 뛰어들 것으로 알려졌다. 이들 PEF 가운데 한 곳은 한국자산관리공사(캠코)가 갖고 있는 교보생명 지분(9.9%)도 함께 인수하는 문제를 검토하고 있는 것으로 전해졌다.

12일 투자은행(IB)업계에 따르면 대우인터의 교보생명 지분 24%(492만주) 인수전에 국내외 PEF 2~3곳이 적극적인 인수의사를 내보이고 있는 것으로 알려졌다. 인수의향서(LOI) 제출 마감시한은 13일 오후5시까지다.

이번 딜에 정통한 관계자는 "국내 PEF를 중심으로 적극적인 지분인수 의사를 보이고 있고 외국계 PEF도 관심을 보이고 있는 곳이 있어 13일 마감시한까지 LOI를 제출할 것으로 알고 있다"고 말했다. 이 관계자는 "국내에서 1조원 규모의 자금을 동원할 수 있는 PEF는 꽤 있다"고 전했다.

특히 대우인터의 교보생명 지분인수에 나선 PEF 가운데 한 곳은 캠코가 보유하고 있는 교보생명 지분(9.9%)도 동시에 인수하는 것을 추진하고 있는 것으로 전해졌다. IB업계 관계자는 "대우인터의 교보생명 지분인수에 나서는 PEF 가운데 한 곳은 곧이어 매각이 진행될 캠코보유 교보생명 지분도 관심을 갖고 있는 것으로 안다"고 밝혔다. 캠코의 교보생명 지분은 9.9%로, LOI제출 마감시한은 18일이다.

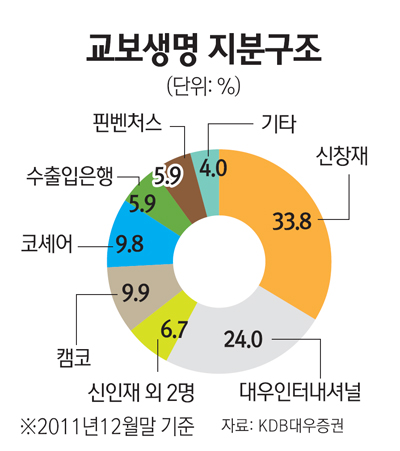

PEF가 대우인터와 캠코보유 교보생명 지분을 전부 인수할 경우 지분율은 33.9%로 신창재 회장의 지분(33.8%)를 넘어서게 된다. 그러나 경영권 이슈는 발행하지 않을 것으로 전망된다. 교보생명은 신 회장 외에 코셰어ㆍ핀벤처스 등의 우호적 투자자 지분이 16%가량이나 된다.

이번 딜에서 해외 PEF의 참여 가능성도 커 국내외 PEF 간 치열한 경쟁도 예상된다. 글로벌 IB인 맥쿼리가 공동자문을 맡고 있어 해외인수자(PEF 포함) 동원에 유리하기 때문이다. 한 IB업계 관계자는 "외국계 PEF가 실제 인수전에 참여할 경우 국내 PEF와 치열한 수싸움이 불가피하고 결국 매각 흥행으로 이어질 수 있다"고 말했다.

보험업체나 금융계 전략투자자(SI)들은 PEF와는 달리 교보생명 지분 인수에 적극적이지 않은 것으로 전해졌다. 매각에 참여한 한 관계자는 "지금까지 보험업체가 관심을 보이고 있다거나 동종업계가 SI로 참여한다는 이야기는 들은 적이 없다"며 "그러나 막판에 참여할 가능성은 있다"고 말했다.

대우인터는 입찰참여자들이 실사 등을 거친 후 본입찰에서 가장 높은 가격을 써낸 곳을 인수자로 최종 결정할 방침이다. 대우인터의 교보증권 지분가치는 이날 장외거래가격(26만원) 기준으로 1조3,000억원에 달한다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >