|

=IPOㆍ민영화 모델은 도이치뱅크…

독일의 도이치뱅크를 기업공개(IPO)와 민영화의 모델로 삼고 있는 산은금융지주가 IPO에 속도를 내고 있다.

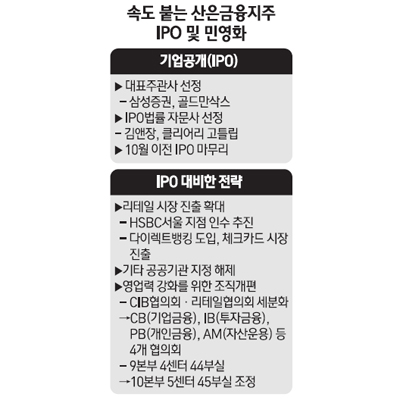

이번 주 상장관련 사업착수회의를 시작으로 본격적인 IPO 작업에 나서고, 현재 공석인 지주 ‘사장’자리도 현재의 부사장 직함을 ‘사장’으로 변경해 IPO 작업을 총괄하기로 했다. 또 여의도 산은 본사 건물에서 찾아볼 수 없었던 간판도 처음으로 부착한다. IPO와 민영화 추진에 더 속도를 내겠다는 의미다.

18일 금융계에 따르면 산은금융은 오는 21일 산은지주ㆍ산업은행ㆍ정책금융공사를 비롯해 7개 주관사단과 법률자문사 실무자들이 모두 참석한 가운데 상장 관련 사업착수회의(kick-off meeting)를 열 예정이다. 상장 킥-오프 회의를 연다는 것은 본격적으로 상장 채비에 들어간다는 뜻이다. 회의에서는 ‘우선상장’ 물량부터 공모가, 성과수수료, 우리사주조합에 배정할 물량, 외화표시채권의 정부 보증 승인 등 상장과정에서 부닥칠 수 있는 전반적인 문제에 대해 전략을 짜게 된다.

◇“IPO모델은 독일의 도이치뱅크”= 산은 고위 관계자는 “산은금융의 IPO 및 민영화 모델은 대표적인 글로벌 상업투자은행(CIBㆍCorporate Investment Bank)인 독일의 도이치뱅크”라고 말했다. 도이치뱅크는 공적 성격의 정책금융기능을 국영산업은행(KfW)에 넘기고 민영화한 뒤 민간부문을 상장시켰다. 또 지난 1995년 CIB 체제를 도입, 공격적인 인수ㆍ합병(M&A)으로 5년 만에 세계 상위권 투자은행으로 도약했다. 산은지주 역시 IPO 이후 기업금융 노하우를 살려 ‘CIB체제 구축→M&A로 취약부문 보강→글로벌 CIB은행으로 도약’ 등의 그림을 그리고 있다는 얘기다.

산은 역시 기업금융 관련 노하우를 살려 기업금융 중심의 글로벌 CIB로 도약하는 게 목표다. 산은 관계자는 “60년대부터 도로ㆍ철도 등 인프라금융에 독보적인 노하우를 갖고 있는 데다 기업구조조정과 발전플랜트 금융에서는 세계적인 경쟁력을 갖고 있을 정도로 기업금융에서는 특화돼 있다”면서 “기업금융을 토대로 해 IPO 이후 글로벌 CIB로 도약할 것”이라고 말했다.

도이치뱅크를 모델로 삼은 만큼 IPO 이후 활발한 M&A가 뒤따를 것으로 보인다. 강만수 회장 역시 “M&A의 게임은 끝나지 않았다”면서 해외 쪽에서도 적당한 매물이 나오면 인수전에 뛰어들겠다는 의지를 피력하기도 했다.

◇‘사장’직함 만들고, 건물 간판도 달고= 산은 지주는 IPO를 위해 실무적으로 준비해야 할 기본절차를 모두 마친 만큼 이에 맞는 구색도 갖추기로 했다. 무엇보다 현재 지주 ‘부사장’이 총괄하고 있는 IPO 작업을 지주‘사장’이 총괄토록 할 방침이다.

현재 산은 지주에는 ‘사장’이 비어있다. 산은 지주 관계자는 “산은 법에는 회장 이외 ‘부회장-사장-부사장’의 직함 가운데, 추가로 한 명의 등기이사를 둘 수 있는데 현재 부사장의 직함을 사용하고 있는 것을 ‘사장’으로 바꾸면 된다”고 말했다. 지금도 부사장이 사실상 사장 역할을 하고 있는 만큼 승진의 개념이 아니라 직함만 바꾸면 된다는 얘기다. 또 다른 산은 관계자는 “IPO를 총괄해서 해외도 나가고 해야 하는데, 아무래도 ‘부사장’ 직함을 달고 업무를 추진하면 바라보는 외부시각 자체가 곱지 않을 수 있어 바꾸게 된 것”이라고 설명했다.

사옥 외부에 대형 간판도 단다. 현재 여의도 산은 본점 건물에는 간판이 없다. 건물 앞에 ‘산업은행’을 알리는 바위만 덩그러니 자리하고 있다. 산은금융은 ‘산은금융지주’와 ‘산업은행’의 간판을 동여의도와 서여의도 방향에 각각 매달 예정이다.

IPO의 성공가능성을 두고 여러 해석이 있지만 산은지주는 “별다른 변수만 없다면 성공을 낙관한다”고 자신하고 있다. 소매금융이 여전히 취약하긴 하지만 60년대부터 도로ㆍ철도 등 인프라금융에 독보적인 노하우를 갖고 있고, 기업구조조정 경험은 물론 발전플랜트 금융에서 세계적인 경쟁력을 갖고 있을 정도로 기업금융에서는 특화돼 있는 터라 IPO 주관사들 역시 “충분히 IPO에 성공할 수 있다”고 자신하고 있다는 것이다. 다만 공모가격과 초기매각 물량을 얼마로 가지고 갈 지에 대해서는 “신중하게 판단하고 있다”고 말했다. 산은지주는 10~30%를 IPO 과정에서 시장에 내놓을 계획이다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >