|

|

|

매일유업의 자회사로 유아동복 전문 기업인 제로투세븐이 코스닥 시장 상장을 위한 공모주 청약에 돌입한다.

제로투세븐은 지난 2000년 설립 이후 현재 국내 유아동 의류시장 전체에서 가장 높은 점유율을 기록하고 있는 알로앤루를 비롯해 포래즈, 알퐁소 등의 의류 브랜드와 한방 유아용품 브랜드 궁중비책을 운영하고 있다.

유아동복 시장의 경쟁사로는 아가방앤컴퍼니와 보령메디앙스, 해비랜드에프앤씨 등이 있다. 지난 2011년에는 유아동복 및 용품 매출액 단순합산 기준으로 전체 시장의 15.30%의 점유율을 기록해 보령메디앙스를 제치고 업계 2위로 올라섰다.

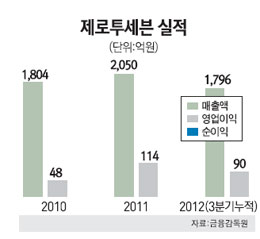

지난해 3ㆍ4분기까지 누적 매출액은 1,796억원, 영업이익은 90억원을 기록했다. 2011년말 기준 사업별 매출 비중은 알로앤루가 39%, 해외 소싱 브랜드가 20%, 포래즈 15%, 알퐁소 11%, 순이다.

제로투세븐은 매일유업의 자회사로 매일유업은 현재(상장전) 기준으로 제로투세븐 지분 50%를 보유하고 있다.

조성철 제로투세븐 전무이사(CFO)는 "전세계적으로 출산율은 점차 회복되고 있는 추세인 만큼 영유아를 대상으로 하는 엔젤(Angel) 산업은 여전히 성장 가능성이 크다"며 "지난 10년간 축적해 온 사업 노하우를 기반으로 상장과 함께 중국을 비롯한 해외시장 공략에 적극적으로 나설 계획"이라고 밝혔다.

올해 제로투세븐은 중국 시장의 영업반경 확대를 준비하고 있다.

지난 2007년 중국 법인 영도칠무역유한공사를 설립하며 처음 중국 시장에 진출한 제로투세븐은 현재 166곳의 백화점에 알로앤루 매장을 운영하고 있다. 올해는 백화점 입점 수 추가로 42곳 늘릴 예정이며 알폰소 브랜드도 신규로 선보일 계획이다.

내년에는 궁중비책의 중국 시장 진출도 예정하고 있다. 조 전무는 "중국 아동의류 시장은 아직까지 형성 단계에 있어 내수소비 확대 정책과 맞물려 향후 성장 가능성이 높다고 판단한다"며 "동부 해안선의 일선 도시에서 내륙의 2, 3선 도시로 영업반경을 확대해 나갈 것"이라고 전했다.

해외브랜드의 중국시장 론칭에도 참여할 예정이다. 오는 4월에는 30년 전통의 영국 유아동 전문 브랜드 마마스앤파파스를 중국 시장에 선보일 예정이고 가을ㆍ겨울 시즌에는 유아동 전문 브랜드 우미슈즈 론칭도 계획하고 있다.

지난해 3분기까지 전체 매출에서 중국 시장이 차지하는 비중은 8.9%로 제로투세븐은 오는 2015년까지 중국 비중을 15%까지 확대한다는 목표를 세웠다.

이밖에 올해 안에 알로앤루와 궁중비책 브랜드를 몽골 시장에 선보이고 인도네시아와 미국 유럽시장에도 신규로 진출한다는 계획을 세웠다.

한편 국내시장에서는 유아 아웃도어 시장 개척에 초점을 맞췄다. 국내 최초로 유아 아웃도어 브랜드를 출시해 다변화된 포트폴리오를 구축한다는 전략이다.

조 전무는 "국내 아동 전문 아웃도어 시장은 성인 브랜드들이 일부 아동용 제품을 출시하는 정도에 불과해 성장성이 높다"며 "시장 개척을 위해 1년 전부터 전담 팀을 만들어 준비하고 있는 단계로 올 3분기께 아동 전문 아웃도어 브랜드를 선보일 예정"이라고 말했다.

제로투세븐은 고가 정책을 통해 고부가가치 및 기능성 제품으로 영역을 확장한다는 전략이다. 또 국내 반응을 바탕으로 중국 시장에도 매장을 오픈할 계획이다.

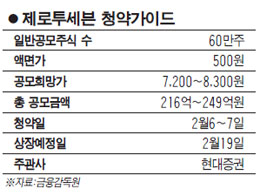

6일부터 이틀간 60만주 공모… 희망가 8300원 조민규기자 |