대림산업·코오롱건설등 실패에도 강세<br>LG카드 인수사는 성공·실패 모두 약세<br>"합병 기업 시너지 효과 꼼꼼히 따져야"

인수합병(M&A) 테마주들의 주가 운명이 엇갈리고 있다.

동양제철화학 등은 잇따른 M&A로 미래 성장성이 부각되면서 주가가 급등한 반면 대림산업ㆍ코오롱건설 등은 기업 인수에 실패하자 오히려 불확실성이 해소됐다며 주가가 강세로 돌아서 눈길을 끌고 있다.

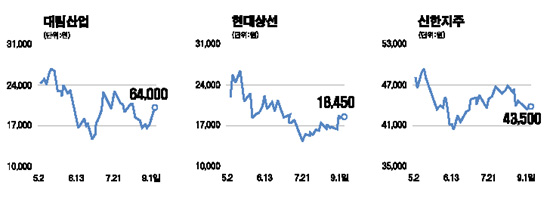

1일 증시에서 대림산업 주가는 전날보다 3.9% 오른 6만4,000원으로 장을 마쳤다. 이는 대림산업이 유화경기의 불투명과 단독인수에 대한 부담을 고려해 S-Oil 자사주 인수에 참여하지 않기로 결정했기 때문이다. 허문욱 삼성증권 애널리스트는 “인수 재원 마련을 위한 재무적 불안정성이 해소되면서 유화사업 확장에 따른 경영 리스크가 제거됐다”며 “내년 하반기부터 본격화할 개발사업에 집중할 수 있어 주가에 긍정적”이라고 평가했다.

코오롱건설도 지난달 30일 동아건설 인수 실패 이후 주가가 강세를 보이고 있다. 노세연 삼성증권 애널리스트는 이날 “시장 예상치를 훨씬 웃도는 6,000억원대 후반에 동아건설을 인수했을 경우 재무 안정성에 부담을 주는 등 득보다 실이 많다”며 “인수 실패가 오히려 주가에 긍정적”이라고 말했다.

이에 앞서 지난달 29일 현대상선도 경영진의 염원인 현대건설 인수 가능성이 낮아지자 오히려 주가가 상한가를 기록하기도 했다. 이는 전날 “구조조정기업의 매각 때 옛 주인은 원칙적으로 인수후보에서 배제된다”는 김창록 산업은행 총재의 발언이 전해졌기 때문이다.

이에 대해 이종우 한화증권 리서치센터장은 “피인수 업체, 특히 적대적 M&A 대상 기업의 주가는 통상 오르지만 인수 업체는 제각각”이라며 “M&A 이후 투입된 자금보다 시너지 효과가 적거나 기존 사업의 경쟁력이 훼손될 경우에는 주가가 떨어진다”고 설명했다.

반면 동양제철화학의 경우 카본블랙 세계 3위 업체인 콜럼비안케미컬과 정밀화학업체인 소디프신소재를 잇따라 인수, 신규 사업에 진출한 게 호평을 받으며 주가가 8월 한달간 24% 올랐다.

안상희 대신증권 애널리스트는 “시너지 효과를 통해 미래 성장동력을 확보, 글로벌 사업자로서의 위상 변동이 예상된다”며 “비수익자산인 부동산을 통한 현금창출 활동도 긍정적”이라고 말했다. 유선통신업종도 하나로텔레콤의 M&A 가능성이 제기되면서 최근 주가가 크게 오른 상황이다.

LG카드 관련주의 경우 인수에 성공한 신한지주와 실패한 하나금융지주 모두 지난달 16일 우선협상대상자 발표 이후 주가가 각각 6.4%, 8.1% 떨어져 눈길을 끌고 있다. 신한지주의 경우 6조7,000억원에 이르는 막대한 인수 가격이, 하나금융지주는 인수 실패 이후 불투명해진 성장성이 우려되고 있다.

김학균 한국증권 애널리스트는 “M&A 협상 단계에서는 주가가 강세를 띠지만 계약 발표 이후에는 약세를 나타내는 게 일반적”이라며 “합병된 기업간의 시너지 효과 등을 꼼꼼히 따져야 한다”고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >