|

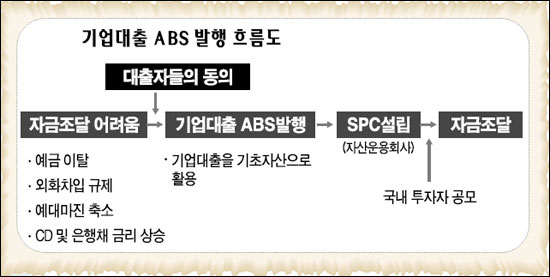

국민은행이 국내 은행으로는 처음으로 기업대출을 기초자산으로 자산유동화증권(ABS)을 발행한다. 예금 이탈, 은행채 및 양도성예금증서(CD) 발행금리 상승 등으로 자금조달에 어려움을 겪고 있는 상황에서 기업대출 ABS는 은행의 새로운 자금조달 수단으로 부상할 것으로 보인다. 2일 금융계에 따르면 국민은행은 자산유동화회사(SPC)를 설립한 후 중소기업과 대기업 대출을 기초자산으로 ABS를 발행, 이를 국내 투자자들에게 매각할 방침이다. 국민은행은 내년 상반기 중 기업대출 ABS 시장에 진출하기로 결정한 후 현재 금융감독원과 발행 규모와 시기 등 세부사항을 협의하고 있다. 금융감독원도 법규에 위반되지 않는 한 기업대출 ABS 발행을 승인한다는 입장이다. ◇ 기업대출 ABS, 새로운 자금조달수단으로 부상 지금까지 은행권의 ABS는 부실채권(LPN)이나 회사채ㆍ기업어음(CP) 등을 기초자산으로 발행됐다. 하지만 대기업 및 중소기업 대출을 기초자산으로 ABS를 발행하는 것은 국민은행이 처음이다. 국민은행은 국내 투자자들을 대상으로 공모 형태로 기업대출 ABS를 발행할 방침이다. 이는 서브프라임 모기지(비우량 주택담보대출) 부실 여파 등으로 해외 자금시장 여건이 좋지 못하기 때문이다. 기업대출을 기초자산으로 ABS를 발행하기 위해서는 중소기업이나 대기업 대출자의 채권이전 동의가 필요하다. 이에 따라 국민은행은 신규 대출은 물론 기존 대출에 대해서도 채권이전 동의를 확보할 예정이다. ◇ 다른 은행들도 뒤따를 듯 국민은행이 기업대출 ABS를 발행하기로 한 것은 그만큼 자금조달 여건이 악화되고 있기 때문이다. ▦예금 이탈 ▦양도성예금증서(CD), 은행채 발행금리 급등 ▦금융당국의 외화차입 규제 ▦예대마진 축소 등으로 자금 마련이 어려운 상황에서 새로운 형태의 ABS를 발행해 돌파구를 마련하겠다는 전략이다. 자금확보가 발등의 불로 떨어진 다른 은행들도 ABS 발행에 사활을 걸고 있다. 은행권의 한 고위관계자는 “국민은행이 기업대출 ABS를 발행하기 위해 금융감독원과 협의하고 있는 만큼 다른 은행들의 기업대출 ABS시장 진출도 본격화될 것”이라며 “다른 은행들도 자금을 확보하기 위해 다양한 형태의 ABS 발행을 시도하게 될 것”이라고 설명했다. 실제로 국민은행이 내년 상반기 중 1조원 규모의 해외 주택담보대출유동화증권(MBS)을 발행하기 위해 준비작업을 진행 중인 것을 비롯해 신한ㆍ우리ㆍ하나 등 다른 은행들도 해외 MBS 발행을 서두르고 있다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >