|

최근 증시가 조정양상을 보이면서 갈 곳을 잃은 단기 대기자금들이 단기채 상장지수펀드(ETF)로 몰려들고 있다.

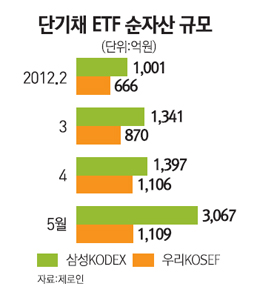

1일 펀드평가사 제로인에 따르면 지난 2월 22일 상장한 ‘삼성KODEX 단기채권 ETF’의 순자산가치(NAV)는 3,067억원을 기록해 출시 100일만에 3,000억원을 넘어섰다. 앞서 지난 2010년 출시된 ‘우리 KOSEF 단기채 ETF’의 순자산도 지난해 말 840억원에서 현재 1,109억원까지 상승해 꾸준히 몸집을 불리고 있다.

이 상품들은 만기 1년 미만의 국고채와 통안채에 주로 투자한다. 한국은행이 발행해 지급보증하는 국고채와 통안채에 투자해 안정적으로 수익을 올릴 수 있는 데다 만기가 1년 미만인 채권에 투자해 단기 자금 운용에 적합한 상품이다.

이처럼 단기채권 ETF의 인기가 치솟고 있는 것은 장점이 많기 때문이다.

우선 주식거래와 연계해 자금을 효율적으로 굴릴 수 있다는 이점이 있다. 주식을 매도한 후 매도대금을 다음 매매 때까지 주식 계좌에 보유할 경우 이자는 극히 미미하다. 실제로 주식에 투자하기 위해 증권사에 맡겨놓은 고객예탁금은 연 1% 수준의 이자만 지급한다. 하지만 주식 매도후 단기채권 ETF를 바로 매수하면 자금을 놀리지 않고 고객예탁금보다 더 높은 이자수익을 챙길 수 있다.

수수료가 낮은 점도 장점으로 꼽힌다. 개인형 머니마켓펀드(MMF)의 경우 은행이나 증권사에 평균 수수료를 0.45%를 지불해야 하지만 삼성 KODEX 단기채 ETF의 수수료는 0.15%수준이다. 또 MMF나 종합자산관리계좌(CMA)는 판매사의 운용 실적에 따라 원금 손실 가능성이 있지만 단기채 ETF는 국고채에 투자하는 만큼 상대적으로 안전하다.

김남기 삼성자산운용 ETF 운용 매니저는“단기채 ETF와 MMF,CMA 모두 기대 수익률이 연 3%대로 비슷하지만 단기채 ETF는 수시입출이 불가능하다는 것을 빼고는 MMF, CMA보다 장점이 많다”며 “단기채 ETF가 단기자금 투자처로 MMF나 CMA보다 경쟁력이 있다”고 말했다.

환매조건부채권(RP)도 단기자금 운용 상품으로 각광을 받고 있다. RP는 일정기간이 경과한 후 미리 정한 가격으로 다시 매수하거나 매도하는 조건으로 채권을 거래하는 상품이다. 실제로 현대증권이 창립 50주년 기념으로 특판금리로 내놓은 RP는 판매 48분만에 조기 마감됐다. 이 상품은 1주일만 맡겨도 3개월간 업계 최고 수준인 연 3.7%의 수익을 지급하며 당초 500억원 한도로 모집할 예정이었다. /

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >