“인텔에 직접판매를 추진하고 신사업에도 힘을 기울여 내년에는 매출액 1,250억원을 달성할 것입니다.”

배종식(사진) 월덱스 사장은 8일 수원 사무소에서 서울경제신문 취재진과 만나 “올해 예상 매출액보다 2.5배 가까이 많지만 해외 매출 증가와 생산력 확대가 기대돼 목표를 높게 잡았다”며 “발광다이오드(LED)와 나노기술 등 신사업도 추진할 계획”이라고 힘주어 말했다.

월덱스는 주력 제품인 반도체 장비용 실리콘 부품 부문에서 국내 업체 중 선두에 올라 있다. 여기에는 지난해 11월 실리콘 부품 재료인 실리콘 잉곳을 생산하는 미국의 WCQ를 인수한 영향이 컸다. 배 사장은 “일관생산체제를 갖춤으로써 다른 곳에서 원재료를 수입해 쓰는 업체들보다 영업 마진 측면에서 긍정적”이라고 말했다.

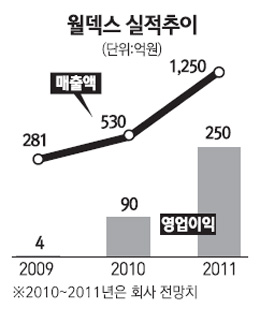

배 사장은 월덱스의 성장 모멘텀을 해외에서 찾고 있다. 그는 “현재 내수와 비슷한 수준인 수출의 비율을 늘려나갈 것”이라며 “그동안 간접 판매를 해왔던 미국의 반도체 업체 인텔에 대해서도 조만간 직접 공급으로 전환할 예정”이라고 밝혔다. 생산능력도 확대할 계획이다. 배 사장은 “내년 1∙4분기 중 대만의 연간 100억원 규모 실리콘 생산공장을 확장해 연간 400억원 규모의 생산량을 확보할 것”이라고 설명했다. 이에 따라 그는 내년 매출액이 올해보다 2.35배 올려잡은 1,250억원, 영업이익은 3배에 육박하는 250억원을 기록할 것으로 내다봤다. 목표를 달성하면 2년 사이에 매출액은 6배, 영업이익은 무려 60배 가까이 늘어나는 셈이다. 이와 함께 자회사 이코루미를 통해 특수 조명 LED 사업에 진출하고 LED∙반도체 공정의 핵심 부품 분야의 나노(Nano)산업에도 뛰어들 계획이다.

하지만 올 들어 지난 7일까지 일일 평균 10만주에 불과한 거래량은 풀어야 할 숙제다. 또 WCQ를 인수하면서 3∙4분기 현재 207억원으로 늘어난 단기차입금도 우려를 낳고 있다. 배 사장은 이에 대해 “주가가 1만5,000원 수준까지 가면 증자도 고려해볼 수 있겠지만 아직은 생각하지 않고 있다”고 선을 그었다. 회사 측은 우량 자회사인 WCQ를 국내 증시나 미국 증시에 상장해 자금을 확보하는 방법이나 자사주의 3.4% 정도를 기관에 팔아 시장에 유통시키는 방법도 검토하고 있는 것으로 알려졌다.

허은경 한국투자증권 연구원은 “반도체의 미세화 공정이 늘고 있어 월덱스와 같은 반도체 장비 부품업체의 수혜가 예상된다”고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >