|

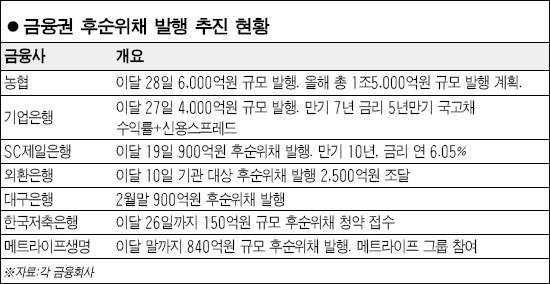

금융사 후순위채권 발행 잇달아 '바젤2' 시행따라 자본건전성 높이려 문승관 기자 skmoon@sed.co.kr 금융회사들이 재무구조 개선을 위해 잇따라 후순위채권을 발행하고 있다. 24일 금융계에 따르면 은행들은 올 1ㆍ4분기 실적부터 바젤2(신BIS협약)가 처음으로 적용됨에 따라 국제결제은행(BIS) 기준 자기자본비율이 떨어질 것을 대비해 자본건전성을 높이기 위해 후순위채권 발행에 박차를 가하고 있다. 농협은 오는 28일 4,000억원 규모의 후순위채권을 발행 할 계획이다. 채권 만기는 6년 1개월이다. 농협은 올 한해 총 1조5,000억원의 후순위채 발행을 검토하고 있다. 농협이 대규모 후순위채 발행에 나서는 것은 BIS비율을 높이기 위해서다. 농협은 올해부터 BIS 자기자본비율을 산출하는데 여기에서 공제사업 부문이 제외된다. 올 초 개정된 '은행업 감독업무시행세칙'에 따라 농협중앙회의 자본에서 공제사업 특별회계의 지급여력으로 계상된 부분은 차감해야 한다. 지난해 12월 말 기준으로 농협의 BIS 비율은 11.83%로 전년 말의 12.34%에서 0.51%포인트 하락했다. 공제사업 부문이 BIS비율 계산에서 제외될 경우 추가 하락할 가능성이 있다. 또 2017년에 신용 및 경제사업 부문의 분리를 앞두고 매년 8,250억원 규모의 자본금을 추가로 쌓아놓아야 하기 때문에 선제적인 자본확충이 필요한 상황이다. 기업은행도 운용자금 조달을 위해 4,000억원 규모의 후순위채 발행을 추진 중이다. 만기는 7년이며 금리는 5년 만기 국고채 수익률에 신용스프레드를 가산해 결정된다. SC제일은행도 지난 19일 900억원 규모의 후순위채권을 발행했다. 만기 10년, 금리 연 6.05%이다. 저축은행과 보험권도 자본건전성 확보를 위해 후순위채를 발행하고 있다. 한국상호저축은행은 24일부터 26일까지 12개 본ㆍ지점과 주간사인 NH투자증권 각 영업점에서 후순위채권 청약을 접수한다. 만기 5년 6개월의 이번 후순위채 발행금액은 150억원이며 연리 8.5%로 3개월마다 이자가 지급된다. 메트라이프생명 역시 이달 말 840억원의 후순위채를 발행하기로 했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >