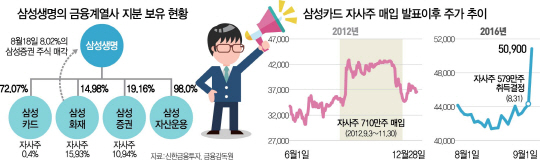

삼성카드(029780)가 4년 만에 자사주 매입을 결정하면서 삼성그룹 지배구조 변화 기대감에 삼성생명(032830)·삼성카드 등 삼성그룹 금융주의 주가가 급등했다. 회사 측은 자사주 매입을 주주 가치 제고라며 원론적 답변을 하고 있지만 시장은 삼성 금융 부문의 지주회사 전환 작업의 일환으로 받아들이고 있다.

1일 유가증권시장에서 삼성카드는 전 거래일 대비 15.03% 오른 5만900원에 장을 마감했다. 최근 두 달간 줄곧 4만원대 초반에 머물던 주가는 이날 오전께부터 치솟아 장중 한때 5만3,200원까지 올라 52주 신고가를 기록했다. 증권가도 일제히 목표주가를 올렸다. 에프앤가이드에 따르면 증권사 추정 3개월 전 4만5,511원이었던 삼성카드 목표주가는 이날 4만8,000원으로 상승했으며 신한금융투자·대신증권·동부증권은 목표주가를 5만원 중반까지 상향 조정했다. 지배구조 개편 이슈의 부상은 금융지주의 정점인 삼성생명 주가를 2.91% 올렸고 삼성증권(016360)은 2.43% 상승했다.

이날 삼성카드의 주가 상승은 이번 자사주 매입이 삼성생명을 중심으로 한 지주회사 개편의 핵심이슈로 부상할 것이라는 분석 때문이다. 앞서 삼성카드는 전날 이사회를 열어 579만주(5%·31일 종가 기준 2,536억원)의 자사주 매입을 결정했다.

삼성카드의 자사주 매입에 대해 전문가들은 향후 삼성 금융 계열사의 지배구조조정을 위한 포석으로 분석하며 크게 2가지 시나리오를 내놓고 있다.

첫 번째 시나리오가 유상감자 카드다. 최대주주인 삼성생명이 삼성카드의 유상감자로 발생한 남은 돈(유상감자대금)으로 삼성화재(000810)의 지분(자사주·15.9%)을 사들인다는 분석이다. 현재 삼성카드는 삼성캐피탈과 합병하고 카드 사태 이후 계열사들이 자본확충을 하며 자본금이 상대적으로 큰 편이다. 자산 19조원에 자본금이 6조6,000억원으로 신한카드보다 자본금이 1조원이나 많다. 유상감자를 통해 자본을 적정수준으로 만들 필요가 있는 상황이다. 자본금을 절반으로 줄일 경우 최대주주인 삼성생명은 2조4,000억원을 받을 수 있고 이 돈으로 삼성화재가 보유한 자사주 755만주(15.9%·시가 2조2,000억원)을 사들여 보유 지분율을 금융지주 자회사 지분인 30%로 올릴 수 있다. 김도하 KB투자증권 연구원은 “삼성카드의 자사주 취득 결정은 자본정책으로 향후 유상감자를 통해 삼성생명이 삼성화재와 지분을 확보하는 데 효율성을 증대시킬 것”이라고 말했다.

다른 시나리오는 삼성생명의 인적 분할 측면지원론이다. 삼성생명 분할 과정에 필요한 막대한 자금을 카드가 충당한다는 분석이다. 지난 8월부터 ‘원샷법’이 시행되면서 80% 이상 지분을 보유한 주주는 주주총회 없이 이사회 결정으로 간이합병이나 분할을 결정할 수 있다. 삼성생명이 보유한 카드지분(71.9%)을 추가로 매입하거나 카드의 자사주를 소각한다면 지분율을 80%로 끌어올릴 수 있다. 반대로 삼성카드를 사업회사와 투자회사로 나누고 투자회사를 삼성생명과 합병해 자본을 마련하는 시나리오도 나온다.

시장에서는 이번 자사주 매입이 큰 폭의 주가 상승으로 이어질 것으로 보여 추진 배경과 관계없이 소액주주에게는 긍정적 소식이 될 것으로 내다봤다. 최정욱 대신증권 연구원은 “삼성생명이 재취득할 목적이라면 그룹 지배구조 변화에 따른 자본 효율화 기대감이 더욱 커질 것”이라며 “수급 효과 측면에서 주가가 큰 폭으로 상승할 가능성이 높다”고 말했다.

/서지혜기자 wise@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

wise@sedaily.com

wise@sedaily.com