현대모비스와 현대글로비스의 주가는 지난달 28일 현대자동차그룹 지배구조 개편 발표 이후 롤러코스터 흐름을 보이면서 투자자들이 투자 전략 짜는 데 어려움을 겪게 했다. 발표 전날과 당일에는 주가가 급등했다가 주 후반에 약세로 돌아섰기 때문이다. 그러나 전문가들은 이번 지배구조 개편이 순환출자 고리를 끊고 일감 몰아주기 의혹을 해소할 수 있다는 점에서 ‘매수’ 의견에 힘을 실어주고 있다.

1일 금융정보업체 에프앤가이드에 따르면 분할합병 발표 이후 현대모비스 보고서를 낸 15개 증권사 중 ‘매수’ 투자의견을 제시한 곳은 모두 9개로 60%를 차지했다. 목표주가를 상향 조정한 증권사는 3곳으로 이들은 현대모비스 주가를 평균 24.43% 올렸다.

외국계 증권사인 CS는 “분할합병으로 주가 상승이 예상된다”며 ‘매수’ 투자의견을 제시하면서 목표주가를 22만원에서 34만원으로 55% 상향 조정했다.

메리츠종금증권(008560)도 현대모비스가 그룹 지배 기업으로 계열사 지분가치 재평가와 주주 친화적 투자 결정, 배당정책을 통한 현금성 자산가치 증대가 예상된다며 목표주가를 29만원에서 32만원으로 올렸다. 국제 신용평가사 스탠더드앤드푸어스(S&P)도 최근 현대차(005380)그룹의 지배구조 개편이 현대모비스의 신용등급(A-)과 등급전망(부정적)에 미치는 영향은 없다고 분석했다. 다만 싱가포르계 투자회사인 CGS CIMB는 분할합병 이후 순자산 가치 개선은 없을 것이라며 목표주가를 23만원으로 유지하면서 투자의견 ‘매도’를 제시했다.

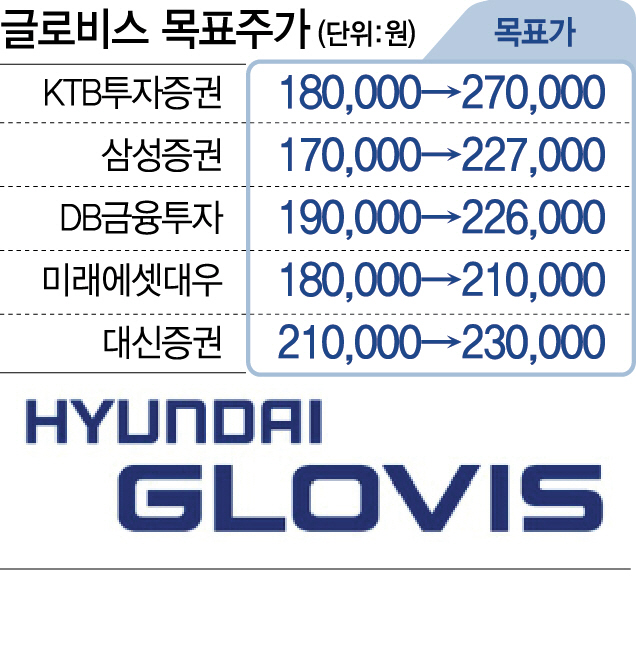

현대글로비스에 대해서도 증권사 10곳 중 5곳이 목표주가를 올렸다. 5개 증권사의 목표주가 상향 조정률은 26%로 나타났다. 10곳 중 7곳이 ‘매수’ 투자의견을 제시했으며 3곳은 별다른 투자의견을 내놓지 않았다.

KTB투자증권(030210)은 현대글로비스 목표주가를 27만원으로 기존 18만원보다 50%나 상향 조정했다. 삼성증권(016360)은 현대글로비스 목표주가를 17만원에서 22만7,000원으로 상향 조정하고 대주주 오버행(대량 대기매물)이 해소되고 안정적인 현금흐름을 활용한 신 성장 동력 확보가 기대된다고 설명했다.

/유주희기자 ginger@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

exculpate2@sedaily.com

exculpate2@sedaily.com