가맹점 수수료 인하에 따른 수익성 악화로 은행계 카드사들이 다시 은행 속으로 들어가는 방안이 고려되고 있다. 올 상반기 7개 전업카드사의 순익이 전년보다 33%나 추락(지난해 일회성 요인 제외 시 -10%)한데다 카드 산업에 대한 성장성이 뚜렷하게 둔화하고 있기 때문이다.

15일 금융권에 따르면 신한금융 등 일부 금융지주사들은 계열사로 있는 카드사를 은행에 합병시키는 방안을 내부적으로 검토하는 것으로 알려졌다. 금융지주사의 한 고위관계자는 “카드사들이 손쉽게 돈을 벌어왔는데 수수료 인하와 제로페이 확산 추세가 계속된다면 결제 인프라 자체를 유지하기 힘들어 카드사를 보유하는 형태 자체가 바뀔 수 있다”고 밝혔다.

NH농협금융도 지난 2012년 지주 출범 이후 카드사 분사를 추진해오다가 기존대로 유지하기로 최근 방침을 바꿨다. 업권의 한계가 명확히 보이는 상황에서 농협카드의 계열분리보다는 지주사 내에서 시너지를 극대화시킨다는 전략이다.

국민카드, 하나카드(옛 외환카드), 우리카드 등의 은행계 카드사들은 2000년대 초반 카드 사태 이후 여건이 어려워지자 속속 합병을 통해 은행으로 복귀했다. 그리고 경제회복과 함께 카드사업이 급성장함에 따라 2009년 하나카드를 시작으로 국민카드(2011년), 우리카드(2013년)가 차례로 분사했다.

카드사가 다시 은행으로 들어가는 것은 조직·인력 등의 측면에서 비용을 줄이고 리스크 관리 측면에서도 효과적인 방법이다. 특히 수신 기능이 없는 카드사로서는 금리가 앞으로 오르게 되면 회사채 발행을 통한 자금조달도 힘들어질 수밖에 없다. 반대로 카드사를 별도로 유지하면 빠른 의사결정과 유연한 마케팅, 부대사업이 가능하다는 것이 장점이다. 금융권의 한 관계자는 “현재 추세라면 회사채 시장에서 조달하기보다 은행 속에서 편하게 펀딩을 받는 게 나을 수 있어 비용(코스트) 문제를 해결하기에 가장 좋다”며 “이대로면 독자적으로 버티기 힘들고 이익을 낼 여력이 줄어 내년부터는 적자 회사가 나오게 될 것”이라고 말했다.

실제 10년간 매년 빠지지 않고 가맹점 수수료 인하가 진행된데다 정부가 0%대 카드 수수료를 추진하고 있어 본업인 신용판매업에서는 거의 이익이 나지 않는 구조다. 현재 진행 중인 적격비용 재산정 작업에서 추가 인하 여력을 만들어내 내년부터 수수료는 더 낮아질 것으로 보인다. 카드사들은 현금서비스(단기카드대출)와 카드론(장기카드대출) 등의 금융판매로 수익을 메우는 형편이지만 대출총량 규제에다 최고금리 인하(24%) 등으로 이마저도 쉽지 않을 것으로 전망된다. 게다가 금리 상승기에 부실이 커질 우려가 있다는 점도 고민거리다.

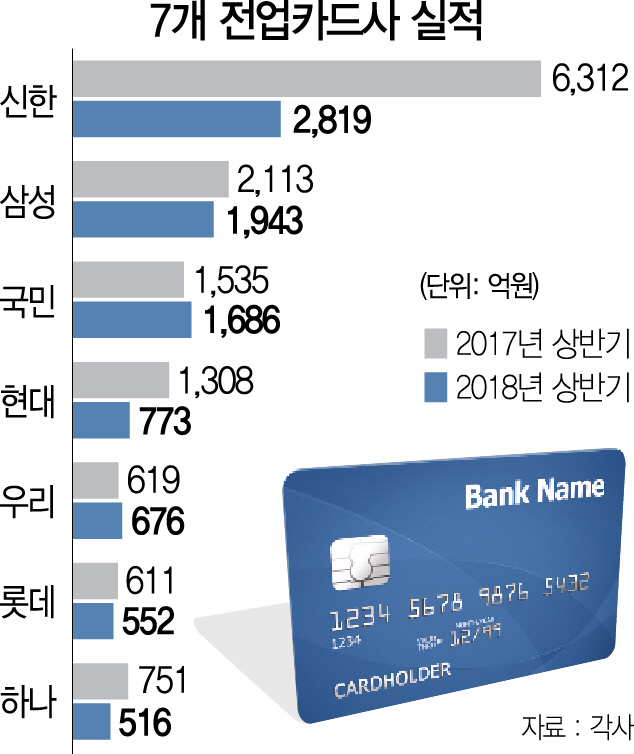

당장 카드 수수료 인하 여파에 따라 신한·삼성·국민·현대·우리·롯데·하나 등 7개 전업카드사의 올 상반기 당기순이익은 8,965억원으로 지난해 상반기(1조3,249억원) 대비 33%나 줄었다. 지난해 일회성 이익으로 급격히 실적이 개선됐던 점을 감안해도 10% 정도 수익이 떨어졌다. 업계 1위인 신한카드는 지난해 충당금 환입 효과 제외 시 -9.3%, 삼성카드는 -9%다. 금융감독원 전자공시시스템에 따르면 롯데카드는 올 상반기 당기순이익이 552억원으로 전년 대비 10% 감소했다. 현대카드는 지난해 상반기 1,308억원에서 773억원으로 급격히 하락했지만 지난해 600억원의 일회성 세금 환급 효과를 제외하면 5% 정도 줄었다.

카드사의 한 관계자는 “경쟁사를 이겨도 버티기 힘든 상황이어서 마케팅 비용을 계속 줄이는 게 불가피한데다 시간이 필요한 글로벌·디지털 투자도 쉽지 않다”고 말했다.

/황정원기자 garden@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

garden@sedaily.com

garden@sedaily.com