웅진(016880)그룹과 한국투자증권이 웅진코웨이(021240)의 매각 자문 수수료를 두고 신경전을 벌이고 있다. 웅진그룹이 MBK파트너스로부터 되사온 지 3개월 만에 토해낸 뒤 넷마블(251270)에 재매각하는 데 성공했지만 매각 주관사이자 주요 채권자였던 한국투자증권과의 마찰이 여전히 끝나지 않은 것이다.

5일 투자은행(IB) 업계에 따르면 웅진그룹은 코웨이의 매각 자문사인 한국투자증권과 자문 수수료를 두고 합의점을 찾지 못하고 있는 것으로 파악됐다. 웅진그룹 측은 우선협상대상자로 선정된 넷마블이 한국투자증권이 아닌 웅진그룹과 접촉해 인수에 참여한 것을 이유로 자문 수수료를 전액 지급하기 어렵다고 주장하고 있는 것으로 알려졌다.

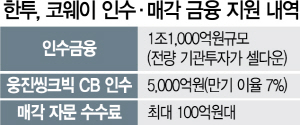

웅진그룹 측과 한국투자증권 간 갈등은 재매각 과정 초기부터 터져 나왔다. 웅진그룹은 MBK파트너스로부터 코웨이 지분 22.17%를 인수하기 위해 1조6,000억원을 외부에서 끌어왔다. 갈등의 씨앗은 이 중 5,000억원 규모의 웅진씽크빅(095720) 전환사채(CB)였다. 당초 스틱인베스트먼트가 인수하기로 했지만 거래가 무산된 후 한국투자증권이 이를 모두 떠안았다. 코웨이 인수 이후 웅진그룹 유동성 문제가 불거졌고 이 CB의 기한이익상실(EOD) ‘트리거’가 발동하면서 한국투자증권이 웅진그룹에 코웨이 매각을 종용했다는 얘기도 돌았다.

예비입찰에서 본입찰까지 이어진 과정도 순탄치 않았다. SK네트웍스와 해외 사모펀드(PEF)인 칼라일그룹·베인캐피탈 등이 적격 예비인수후보(쇼트리스트)로 선정됐지만 본입찰 직전 SK네트웍스가 인수를 포기했고 매각이 무산될 수 있다는 우려도 나왔었다. 다행히 막판에 넷마블이 등장하면서 웅진그룹과 한국투자증권의 악연은 끝나는 듯했다.

웅진그룹은 한국투자증권에 매각 자문 수수료를 지불하기 어렵다는 입장인 것으로 알려졌다. 코웨이 인수 우선협상대상자로 선정된 넷마블이 한국투자증권을 거치지 않고 곧장 웅진그룹를 찾았다는 게 이유다. 매각 자문 수수료는 100억원대인 것으로 추정된다.

한국투자증권 측은 받아들일 수 없다는 입장인 것으로 전해졌다. 매각 주관사 역할에 소임을 다했을 뿐 아니라 웅진그룹이 지분 25.05% 확보에 든 1조9,000억원의 자금을 대부분 회수하는 데 성공했다는 것이 이유다. 넷마블이 코웨이 인수에 써낸 가격은 1조8,500억원 안팎이다.

한편 우선협상대상자인 넷마블은 현재 삼일회계법인을 인수 자문사로 선정하고 이달 11일 주식매매계약(SPA) 체결 예정을 목표로 실사를 진행하고 있다.

/조윤희·김상훈 기자 choyh@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >