신종 코로나바이러스 감염증(코로나19) 이후 닥쳐올 기업 구조조정 규모가 지난 1998년 외환위기의 후폭풍에 맞먹는 수준이 될 수 있다는 우려가 나오면서 구조조정 재원에 대한 관심도 높아지고 있다. 정부가 우선 금융회사들을 동원해 20조원 규모의 채권시장안정펀드를 조성해 시장 불안을 수습하고 있지만 코로나19 사태 이후 기업 부실이 현실화하고 도산이 늘면 별도의 재원 조성이 불가피할 것으로 전망된다.

9일 금융감독원에 따르면 지난해 말 기준 산업은행과 수출입은행의 국제결제은행(BIS) 총자본비율은 각각 13.97%, 14.48%다. 규제 비율(10.5%)을 크게 웃돌지만 양대 국책은행이 향후 기업 구조조정의 총대를 멜 가능성이 높아 기업들의 부실 도미노가 가시화하면 당국이 결국 금융안정기금과 은행자본확충펀드 조성 등 비상대응책에 기댈 것으로 관측된다. 금융위는 일단 중소기업 대출의 위험가중치를 낮추는 바젤Ⅲ 중 신용 리스크 산출방식 개편안을 2·4분기부터 조기 시행해 이들 은행의 BIS 비율 하락 충격을 완화해주기로 했다.

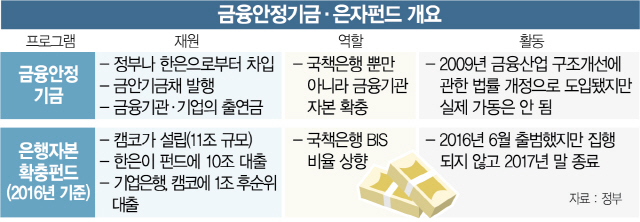

하지만 회계조정은 한계가 분명하다는 지적이 나온다. 금융안정기금은 금융위가 지난달 17일 개최한 금융시장점검회의 후 컨틴전시플랜 중 하나로 언급된 바 있다. 국책은행뿐 아니라 금융기관 전반이 자본확충의 수혜를 입을 수 있다. 재원은 근거가 되는 금융산업 구조개선에 관한 법률에 의거해 △정부나 한국은행으로부터의 차입금 △금융안정기금 채권 발행 △금융기관·기업의 출연금 등으로 적시돼 있다. 금융회사나 기업들의 경영여건이 어려워 결국 재정이나 한은 지원, 금안채 발행이 재원 마련의 해법으로 거론된다. 다만 법적 효력은 2014년 12월 말 종료된 상황이어서 부활하려면 국회에서 법률 개정이 필요하다

은자펀드는 은행자본확충펀드라는 이름으로 2016년 6월 산은 등의 자본공급을 겨냥해 산업경쟁력 강화 관계 장관회의에서 결정됐다. 한은이 10조원을 대출하고 기업은행이 캠코(자산관리공사)에 1조원을 후순위로 대출해줘 총 11조원 규모로 조성됐다. 아울러 정부는 추경을 통해 수은에 1조원을, 산은에 4,000억원을 각각 현금 출자했다.

은자펀드는 그러나 실제 쓰이지 않고 종료됐다. 조성 과정에서 정부와 한은 등 관계기관 간 극심한 갈등을 빚은 탓에 이번에 조성될 경우에는 유사한 마찰을 피하기 위해 과거 규정들이 상당 부분 준용될 것이라는 관측이 나온다. /이태규기자 classic@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

runiron@sedaily.com

runiron@sedaily.com