아시아나항공(020560)이 전환사채(CB) 투자자로부터 100억원 규모 조기 상환 요청을 받은 것으로 확인됐다. HDC현대산업개발(294870)과 매각 협상을 진행 중임에도 조기에 투자회수(엑시트) 하기로 결정한 것이다. HDC(012630)의 인수 작업도 수월치 않은데다 현재 신종 코로나바이러스 감염증(코로나19) 상황 속에서 회사의 경영 정상화가 어렵다고 판단한 것으로 해석된다.

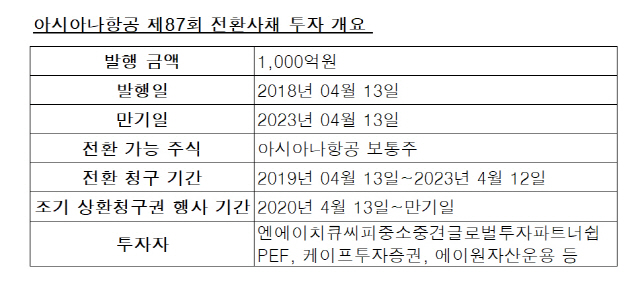

19일 투자은행(IB) 업계에 따르면 국내 중견 사모펀드(PEF) 운용사 큐캐피탈(016600)과 NH투자증권(005940)은 지난 14일 아시아나항공 87회차 전환사채의 풋옵션(조기상환권)을 행사했다. 아시아나항공은 2018년 4월 1,000억원 규모 사모 CB를 발행했다. 케이프투자증권이 500억원, 큐캐피탈·NH투자증권 PE가 공동으로 결성한 펀드(엔에이치큐씨피중소중견글로벌투자파트너쉽)에서 400억원, 에이원자산운용이 100억원을 투자했다.

투자자들은 지난해 4월 금호그룹이 아시아나항공 매각을 공식화한 직후 보유 CB를 주식으로 대부분 전환해 장내 매도하면서 높은 수익을 실현했다. 보통주 전환가액은 5,000원이었는데 당시 경영권 매각을 발표한 직후 아시아나항공의 주가는 9,000원대로 치솟았다. 큐캐피탈·NH투자증권도 이 당시 CB 200억원어치를 주식으로 전환했고 이후 장내 매도해 높은 차익을 실현했다. 아시아나항공의 적격 인수후보로 HDC현대산업이 선정된 직후큐캐피탈은 지난해 12월 CB 100억원어치를 주식으로 또 한 번 전환했다.

큐캐피탈은 아시아나항공 매각의 진척 여부에 따라 남아있는 100억원 규모 CB의 회수 방안을 결정하려 했던 것으로 보인다. 그러나 올해 코로나19로 항공사들이 악전고투하면서 아시아나항공의 경영 실적은 투자 당시보다도 더 악화했다. 아시아나항공이 새 주인을 맞이하는 듯 했지만 HDC 측이 인수를 무기한 연기하면서 이 상황을 낙관적으로 판단하긴 어려웠던 것으로 예상된다.

최근 아시아나항공의 주가가 크게 떨어진 점도 한 몫 했다. 코로나19 사태 이후 주가는 2,000~3,000원대에 머물고 있는데, 전환권을 행사하면 20%가량의 투자 손실을 보게 된다.

풋옵션은 지난 4월 13일부터 행사 가능하다. 투자자 측은 한 달여 간의 고민 끝에 아시아나항공을 상대로 조기상환을 요청했다. 이번 상환이 끝나면 CB투자자들은 아시아나항공과 2년여간의 관계를 절연하게 된다.

투자자의 풋옵션 행사에 따라 아시아나항공은 오는 7월 100억원을 모두 상환하겠다는 방침이다. 아시아나항공은 “87회차 CB 투자자가 조기상환권(풋옵션)을 행사했다”며 “오는 7월 13일 100억원을 전액 상환할 예정”이라고 밝혔다. 큐캐피탈 측은 이번 조기상환으로 7%의 이자 수익률을 낼 것으로 기대하고 있다.

/조윤희기자 choyh@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >