토종 인공지능(AI) 회사가 뉴욕증시에 처음으로 상장한 ‘AI 운용’ 액티브 상장지수펀드(ETF)가 데뷔 1년간 우수한 성적을 거두고 있다. ETF는 특정 지수 수익률을 그대로 따르는 ‘패시브운용’ 펀드이지만 최근 세계 최대 ETF 시장인 미국에서도 지수보다 나은 수익을 추구하는 액티브 ETF가 활성화될 조짐을 보이고 있다. 향후 인간 펀드매니저 대신 AI가 운용하는 액티브 ETF가 펀드 시장의 ‘게임체인저’가 될지 주목된다.

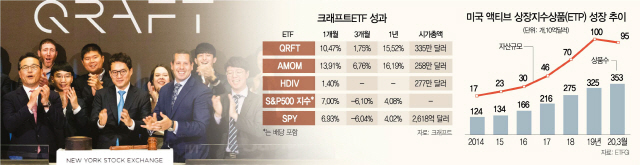

20일 국내 AI 기술회사인 크래프트테크놀로지스에 따르면 이 회사가 지난해 5월21일 미국 뉴욕증권거래소(NYSE)에 상장한 2개 ETF 종목이 기준 지수(벤치마크) 대비 연간 10%포인트 이상 높은 수익률을 기록하고 있다. S&P500지수가 벤치마크인 ‘크래프트 AI인핸스트 ETF(QRFT)’는 1년 수익률이 15.52%로 같은 기간 S&P500지수(4.08%)와 같은 지수 추종 최대 ETF인 SPDR S&P500ETF(4.02%)를 각각 11.44%포인트와 11.50%포인트씩 웃돌았다. 같은 날 상장한 ‘크래프트 AI인핸스트 모멘텀ETF(AMOM)’도 수익률이 16.19%로 기준 지수를 크게 앞섰다. 크래프트는 지난 2월 고배당주 ETF(HDIV)를 추가 상장하기도 했다. 크래프트는 운용과 관련한 모든 결정을 내리고 현지 운용사에는 행정 및 실행만 맡기는 ‘화이트라벨링’을 통해 이 ETF들을 상장했다. 미국에서는 이 같은 일종의 주문자상표부착(OEM) 방식의 ETF 상장이 가능하다.

이 ETF들은 추종 지수 종목을 그대로 담는 수동적인 운용이 아니라 AI의 적극적인 운용으로 플러스알파의 수익을 내는 액티브 ETF라는 점에서 주목을 받고 있다. 김형식 크래프트테크놀로지스 대표는 “AI 자산운용 플랫폼을 통해 지수보다 나은 수익을 내는 종목을 선정하고 매매하는 방식으로 ETF를 운용한다”며 “AI가 운용하면 운용보수를 인간 매니저가 운용하는 액티브 펀드에 비해 낮출 수 있다”고 설명했다.

토종 금융AI 기술회사인 크래프트테크놀로지스는 김 대표가 2016년 설립했다. 그는 서울과학고, 서울대전기공학부, 서울대 대학원(경제학과) 출신으로 지인들과 함께 퀀트 모델을 활용한 투자를 해오다가 아예 회사를 차렸다. 이후 서울과학고, KAIST 컴퓨터공학과 출신의 정길렬 최고기술책임자(CTO), 서울대 전기정보공학과 경영학을 전공한 문효준 이사 등이 결합하면서 설립 이후 3년간 AI 자산운용 플랫폼 개발에 매달렸다. 신한은행·미래에셋자산운용·벤처캐피털 등으로부터 약 100억원의 자금도 유치했다. 김 대표는 “빅데이터를 스스로 학습할 수 있는 신경망 구조의 자산운용 플랫폼의 완성도가 갖춰지자 시장 규모가 큰 미국으로 바로 진출했다”며 “지난 1년간 성과가 검증된 만큼 추가 상장 및 적극적인 마케팅에 나설 계획”이라고 말했다. 현재 추가로 2개 ETF 상장을 위한 절차를 미국에서 밟고 있다.

액티브 ETF는 지난 3월말 기준 3조 5634억 달러 규모의 최대 ETF 시장인 미국에서도 비중이 약 2% 수준으로 아직은 작지만 성장세는 가파르다. 패시브 ETF 대비 추가 수익을 원하는 투자자들이 늘고 있기 때문이다. 사람이 운용하는 뮤추얼 펀드는 수수료 비용이 장기 성과를 갉아먹는다. 이에 따라 운용보수를 대폭 낮춘 액티브 ETF에 대한 관심이 늘고 있다. 미국에는 현재 353개, 950억달러 규모의 액티브 ETF가 상장돼 있다. 2015년만 해도 134개, 230억달러에 불과했다. 김훈길 하나금융투자 애널리스트는 “로보어드바이저를 통해 비용을 낮추면서도 지수보다 나은 수익을 주는 액티브 ETF가 향후 5~10년이면 펀드 시장에서 대세가 될 것”이라고 말했다.

/이혜진기자 hasim@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

hasim@sedaily.com

hasim@sedaily.com