연합자산관리(유암코)가 1년여 만에 회사채 시장을 찾는다. 하반기 도래하는 만기 회사채 차환 목적이다. 최근 ‘세일즈 강자’로 주목받는 키움증권(039490)이 대표주관사로 선정됐다.

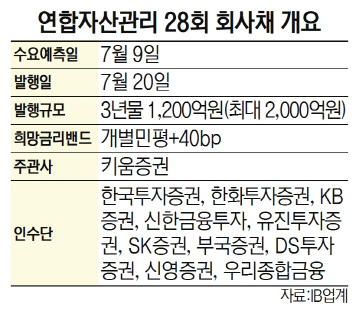

29일 투자은행(IB) 업계에 따르면 연합자산관리(AA-)는 만기 3년 단일물로 최대 2,000억원 규모의 회사채를 발행하기로 결정하고 다음달 9일 기관투자가들을 상대로 수요예측을 진행할 예정이다. 지난해 6월 이후 첫 시장성 자금조달로 하반기 만기가 도래하는 3,400억원 규모의 회사채 차환이 목적이다.

연합자산관리는 민간 부실채권(NPL) 투자 전문 회사로 지난 2009년 시중은행 6곳이 공동출자해 설립됐다. 이어 2015년부터 기업구조조정 업무를 확대하면서 산업은행과 수출입은행도 출자자로 참여했다. 준(準) 공기업이라는 평가를 받으면서 그간 회사채 시장에서도 인기몰이를 해왔다. 직전 발행인 지난해 6월에는 1,500억원 규모 모집에 1조원 가까운 뭉칫돈이 쏠리기도 했다.

하지만 최근 자금 조달 환경이 악화된 점은 부담스러운 요인이다. 신종 코로나바이러스 감염증(코로나19) 사태로 경기 하강 전망이 많아졌고 기관투자가들도 평가손실을 우려해 보수적인 투자 기조로 돌아섰다. 특히 구조조정 기업과 은행들의 부실 자산 매각이 증가할 것이라는 우려가 커지면서 최근 나이스신용평가마저 회사의 등급 전망을 ‘부정적’으로 강등했다.

연합자산관리는 이에 따라 예년만큼 뭉칫돈을 끌어모으기가 어렵다는 판단하에 ‘리테일 강자’로 주목받고 있는 키움증권을 대표주관사로 선정한 것으로 풀이된다. 그간 비우량채 딜을 주로 소싱해오던 키움증권은 AJ렌터카·두산(000150)·대한항공(003490) 등 굵직한 트랙레코드에 힘입어 지난해부터 딜 수임 영역을 넓혀가고 있다. 비우량채의 경우 투자자가 제한돼 있어 투자설명회(NDR) 등을 통한 시장 스킨십이 더 중요하다. 최근 어려워진 회사채 시장에서 비우량등급 딜을 흥행시키며 역량을 쌓아온 키움증권이 주목받는 이유다.

IB 업계의 한 관계자는 “연합자산관리는 부실채권 매입사인 한편 공기업처럼 운영되고 있어 시장 투심이 양분된 곳”이라며 “자금 조달 성패 여부에 시장의 이목이 쏠리고 있다”고 설명했다.

/김민경기자 mkkim@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

mkkim@sedaily.com

mkkim@sedaily.com