한국항공우주(047810)산업(KAI)이 500억원 기업어음(CP)을 순상환했습니다. 다음달 3년물 회사채 발행을 통해 2,000억원 자금 유입이 예정된 만큼 단기자금 상환에 나선 것으로 보입니다.

올해 회사채 시장도 끝을 향해 달려가고 있습니다. 대부분 2·3분기 실적 보고를 앞둔 이달 말부터 발행이 급감하고 11월에는 거의 문을 닫는 분위기지요. 12월에는 연초 발행을 염두에 둔 발행사들이 움직이기 시작합니다.

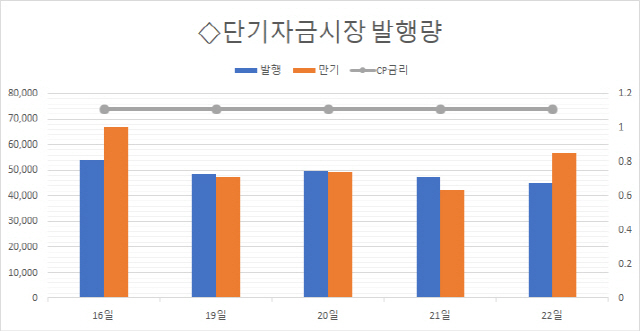

단기시장에서는 실적 마감을 앞두고 차입지표 등을 줄이려는 기업들이 시장성 자금조달을 잠시 멈추기도 합니다. 일반적으로 이용하는 3개월물 자금이 아닌 2개월, 1개월로 연내 만기를 끊기도 하지요.

일반적으로는 그렇지만 올해는 이같은 계절적 약세가 다소 적을 것이란 분석도 나옵니다. 국채 금리가 박스권을 유지하고 있는 가운데 신종 코로나바이러스 감염증(코로나19) 여파로 지난 3~4월 유례없는 시장 경색이 발생한 이후 여전히 회사채스프레드는 높은 수준을 이어가고 있기 때문이죠. 캐리트레이드(금리 차에 따른 수익 실현)을 염두에 둔 투자자들의 수요가 여전히 많은 상황입니다. 특히 사모사채의 경우엔 공급보다 수요가 적어 발행사를 구하기가 어려운 분위기네요. 전날 코오롱글로벌(003070)(직전등급 BBB-)이 발행한 2년물 사모채는 연 4.2% 금리로 결정됐습니다. 12월 말 만기되는 사모채 차환 목적으로 직전 발행 대비 약 1.3%포인트 금리를 절약할 수 있을 것으로 보입니다.

이날 기준 연내 회사채 발행을 앞둔 곳은 신한은행(AAA), 한국항공우주산업(AA-), GS E&R(A+), 평택에너지서비스(A), 국민은행(AAA) 등입니다. 최근 기업유동성지원기구(SPV)도 활발하게 매입을 이어가고 있어 두산인프라코어(042670)(BBB0), 현대종합상사(A0) 등 저신용기업들도 수요 확보에 성공했습니다.

/김민경기자 mkkim@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >