올해 기업공개(IPO) 대어 중 하나로 꼽히는 SK아이이테크놀로지(SKIET)의 일반 투자자 대상 공모주 청약이 시작된다.

앞서 중복 청약으로 흥행한 SK바이오사이언스 청약 때 여러 증권사를 통해 청약한 투자자가 한 증권사에 증거금을 많이 넣은 투자자보다 많은 물량을 배정받은 만큼 중복 청약이 유리할 것으로 보인다.

28일 금융투자업계에 따르면 SKIET는 이날부터 오는 29일까지 이틀간 총 공모주식의 25%인 534만7,500주를 대상으로 일반 청약을 받는다.

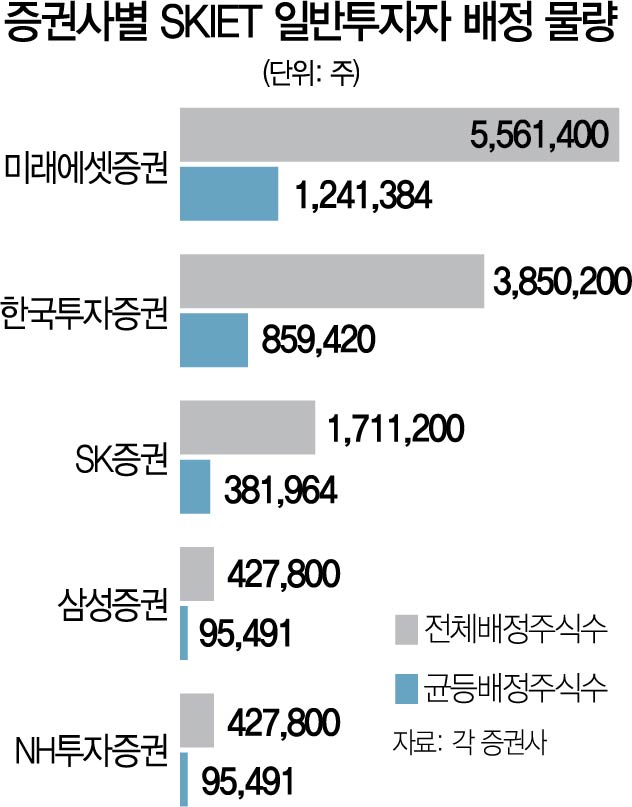

대표 주관사 미래에셋증권[006800], 공동 주관사 한국투자증권, 인수회사 SK증권[001510], 삼성증권[016360], NH투자증권[005940] 등 증권사 5곳에서 청약이 가능하다.

증권사별 일반 청약 배정 물량은 미래에셋이 248만2,758주(46.4%)로 가장 많다. 이어 한투 171만8,840주(32.1%), SK 76만3,928주(14.3%), 삼성·NH 각 19만982주(3.6%) 순이다.

관련기사

배정 물량이 적은 삼성증권과 NH투자증권은 균등 배정 물량 이상으로 청약이 몰리면 많은 청약자가 1주도 받지 못할 수 있다.

SKIET 공모가는 10만 5,000원이다. 따라서 상장일에 주가는 공모가의 2배에 상한가가 더해진 최고 27만3천원까지 오를 수 있으며 이때 차익은 주당 16만 8,000원에 달한다.

중복 청약이 가능한 마지막 대어급 공모주가 될 가능성이 큰 만큼 SKIET가 지난달 SK바이오사이언스의 종전 최대 증거금 64조원 기록을 갈아치울지 주목된다. 전기차 배터리의 핵심 소재인 리튬이온배터리 분리막(LiBS)을 생산하는 SKIET는 향후 성장성이 높은 것으로 평가받는다.

앞서 기관 투자자 수요예측에서 역대 최고 경쟁률인 1,883대 1을 달성하며 흥행에 성공했다.

/박우인 기자 wipark@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

wipark@sedaily.com

wipark@sedaily.com