기업공개(IPO)를 준비하는 장외 기업의 몸값이 천정부지로 치솟고 있다. 풀린 돈들이 물밀듯이 몰려들고 있기 때문이다. 여기에 IPO 주관사를 차지하려는 증권사의 경쟁은 불에 기름을 붓는 꼴이다. 거품이 단단히 끼었다는 것으로 금리 상승 압박도 함께 커지는 것이 심상치 않다. 거품은 금리 상승과 상극이다. 투자 수익을 기대한 투자자들이 반대로 막대한 손실을 볼 수도 있다.

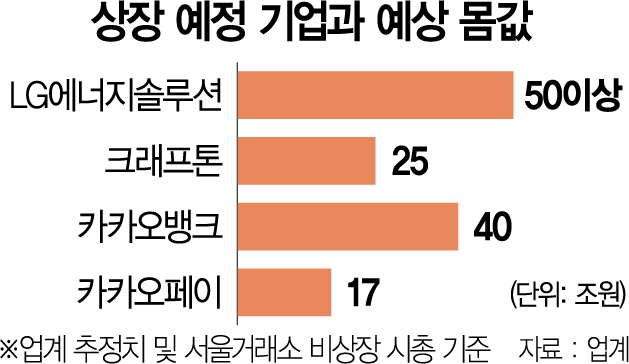

17일 투자은행(IB) 업계에 따르면 올해 하반기 상장을 예고한 13곳의 장외 몸값은 180조 원 이상으로 집계됐다. 최고 가치를 가진 LG에너지솔루션(50조 원 이상)을 비롯해 카카오뱅크(30조 원), 크래프톤(20조 원)을 제외하고도 조 단위의 몸값을 자랑하는 곳이 9곳이다. 1곳당 평균 13조 8,000억 원에 이른다. 대표적인 금융 지주회사 중 한 곳인 하나금융 수준의 가치를 가진 종목들이 줄줄이 상장하는 셈이다.

문제는 장외 몸값이 근거 없이 급등하고 있다는 점이다. 카카오뱅크가 대표적이다. 지난해 말 글로벌사모펀드(PEF) TPG와 앵커에퀴티파트너스는 카뱅의 몸값을 9조 원 수준으로 평가해 투자를 집행했다. 하지만 이달 16일 기준 서울거래소 비상장 주가 기준 카뱅 시총은 40조 8,830억 원이다. 반년 만에 기업가치가 5배 가까이 뛰었다. 게임 회사 크래프톤의 장외 시총도 25조 4,100억 원으로 4개월 만에 57.6%나 커졌다. 레저 플랫폼 업체 야놀자는 1월 1만 2,500원대에서 거래되던 장외가가 16일 11만 원(기업 가치 9조 5,611억 원)으로 평가 받고 있다. 10배 가까운 오름세다.

적정 몸값이면 걱정할 게 없지만 IB 업계 내에서도 지나친 고평가에 대해 우려하는 목소리가 나온다. 시장에 찬물을 끼얹을 수 있다는 이유에서다. 양준모 연세대 경제학과 교수는 “하반기 금리 인상까지 더해지면 주가 급락으로 공모 시장의 열기가 잦아드는 것은 물론 시장의 신뢰까지 잃을 수 있다”고 경고했다.

몸값거품→청약광풍→주가급락…'손실 폭탄'은 결국 개미 몫으로

SKIET 공모에 81조나 몰렸지만…상장 5영업일만에 34% 미끄러져

수수료 노린 주관사 몸값 올리고…바뀐 청약제도도 묻지마투자 유도

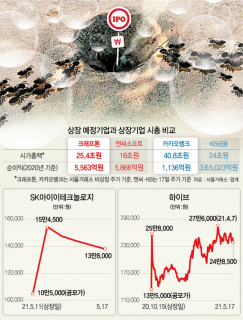

상반기 기업공개(IPO) 청약에서 81조 원가량의 공모 자금을 모았던 SK아이이테크놀로지(SKIET)는 상장일인 지난 11일 시초가(21만 원)보다 26.43%나 떨어진 15만 4,500원으로 장을 마쳤다. 공모가(10만 5,000원)보다는 50% 가까이 높았지만 거래 직후 ‘따상’을 기대한 채 추격 매수했던 투자자들은 상당한 손실을 봤다. SKIET의 17일 주가는 13만 8,000원으로 5영업일 만에 34.2% 떨어진 상태다.

따상을 기록한 종목도 끝이 한없이 좋은 것은 아니다. 지난해 10월 상장한 하이브(빅히트)는 상장 첫날 따상(35만 1,000원)을 기록했다. 그게 다였다. 상장 다음 날부터 2주 가까이 주가는 속절없이 하락하면서 13만 9,590원을 기록하기도 했다. 빅히트는 하이브로 이름을 바꾸고 세계적 아티스트 저스틴 비버 등이 소속된 이타카홀딩스를 인수하는 등의 소식에도 아직 주가가 24만 원대를 기록 중이다. 첫날 매수한 개미는 여전히 손실인 셈이다.

투자은행(IB) 업계의 한 관계자는 “과도한 기대, 잔뜩 끼어 있는 거품이 결국 문제였다”면서 “아무리 성장이 크더라도 치솟는 몸값은 감당이 힘들어 제2의 SKIET나 하이브가 될 수 있다”고 지적했다.

◇상장 주관사도 “얼마를 써야 하죠”=올해 하반기에는 유독 몸집이 수조 원에서 수십조 원 단위인 대어(大魚)의 상장이 많다. LG에너지솔루션을 필두로 카카오뱅크·크래프톤 외에도 카카오페이(17조 원), 현대엔지니어링(7조 원), 한화종합화학(5조 원), SD바이오센서(3조 원) 등이 대표적이다.

해당 기업들은 주관사를 선정했거나 선정 작업 중에 있다. 주관사가 선정된 곳은 그나마 합리적인 근거를 가지고 기업 몸값을 평가하고 있다. 하지만 아직 주관사를 선정하지 않은 곳은 장외시장에서 주가가 급변하고 있다. 개인투자자를 중심으로 가능성이 있는 기업의 장외 주식을 웃돈을 주고 거래하다 보니 부르는 게 몸값이 된 상황이다.

카카오뱅크나 크래프톤이 대표적이다. 카카오뱅크는 이미 장외에서 KB금융지주의 시가총액(24조 원)의 2배 수준으로 평가받는다. KB금융의 순익은 3조 5,023억 원으로 카카오뱅크(1,136억 원)의 30배를 웃도는데도 결과는 이렇다. 크래프톤의 장외 시총도 25조 4,100억 원으로 엔씨와 넷마블을 넘어섰다. 지난해 크래프톤의 매출은 1조 2,925억 원으로 엔씨(2조 4,162억 원)의 절반 수준이다.

이뿐 아니다. 상장을 추진 중인 커피 전문 업체 투썸플레이스의 몸값도 관심이다. 2019년 사모펀드(PEF) 운용사 앵커에쿼티가 인수할 당시 4,500억 원으로 평가받았다. 올해 기준으로 당시 상각전영업이익(EBITDA) 배수(10.5배)만큼 인정받으려면 몸값은 6,500억 원 이상이 나와야 한다. 다만 이럴 경우 주가수익비율(PER) 20배 이상의 고평가 기업이 된다. 한 증권사 임원은 “최근 RFP를 받은 곳은 얼마를 써내야 할지 감이 안온다”고 말했다.

◇넘치는 유동성에 기름 붓는 주관사=기업 가치를 끌어올리는 주체 중 하나는 상장 주관사들이다. 증권사들은 상장 주관을 맡으면 공모 금액의 0.8%를 수수료로 받고 0.2%를 인센티브로 받는다. 덩치가 큰 기업을 많이 주관할수록 수익이 늘어난다. 기업들은 자신의 몸값을 합리적인 이유를 기반으로 높게 평가해주는 곳의 손을 잡고 싶어한다. 그래야 더 많은 자금을 조달할 수 있다. LG에너지솔루션의 몸값 범위가 50조~100조 원, 현대엔지니어링이 7조~10조 원 등 수십조 단위로 벌어지는 기현상이 나오는 것도 이런 이유다.

물론 증권사들도 할 말이 있다. 한 증권사 관계자는 “최근에는 기업들이 자신의 몸값을 먼저 정하고 상장 스토리를 써내라고 하는 곳도 많다”며 “과잉 유동성에 눈높이가 너무 높아진 것도 이유”라고 말했다.

그렇다고 현재로서는 과도한 몸값을 규제할 방안은 딱히 없다. 금융감독원이 아무리 깐깐하게 잣대를 들이댄다고 해도 결국에는 시장에서 평가받아야 한다. 나승두 SK증권 애널리스트는 보고서에서 “상장 기업의 적정 기업 가치에 대한 고민은 계속돼야 한다”며 “지금과 같은 분위기에 휩싸이면 무조건 따상이 가능하다는 성급한 일반화의 오류는 문제가 있다”고 지적했다.

/강도원·김민석 기자 theone@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

theone@sedaily.com

theone@sedaily.com