카카오(035720)뱅크가 기업공개(IPO)를 위해 나선 해외 ‘딜 로드쇼(투자 설명회)’가 호평 속에 진행되고 있다. 국내에서는 몸값에 대한 고평가 논란이 있지만 해외에서는 비교 대상보다 낮은 기업가치, 단기간의 성장 가능성 등을 높게 보고 있다는 얘기다. 이에 따라 이달 말 예정된 국내 기관투자가 대상 IPO 수요예측도 흥행 가능성이 높아지고 있다.

12일 투자은행(IB) 업계에 따르면 카카오뱅크는 지난 9일부터 해외 기관을 대상으로 투자 설명회를 진행하고 있다.

코로나19로 비대면 방식으로 진행되고 있는데 싱가포르투자청(GIC), 블랙록 등도 투자 설명회 명단에 이름을 올린 것으로 전해졌다. 한 기관투자가는 “국내에서는 카카오뱅크를 기존 시중은행과 비교하는 시각이 많지만 해외 기관들은 금융 플랫폼 사업 확장성에 주목하고 있는 분위기”라고 말했다. 카카오뱅크는 국내에서 인터넷은행으로는 첫 상장 기업이 된다. 자연히 기존 금융지주의 몸값과 견줘보는 시각이 많았다. 하지만 해외까지 비교 기업을 넓히면 금융 플랫폼으로서의 가치를 인정 받을 수 있다는 설명이다.

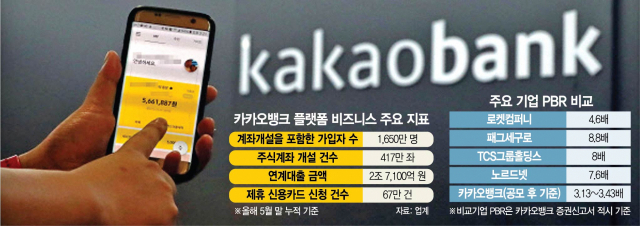

외국 상장사 몸값과 비교해 기업가치가 낮게 책정됐다는 분석도 나온다. 카카오뱅크가 IPO 몸값 산정을 위해 비교 기업으로 제시한 회사는 총 4곳. 지난해 8월 뉴욕 증권거래소에 상장한 미국의 소매 여신 플랫폼 로켓컴퍼니와 브라질에서 설립된 뒤 2018년 뉴욕 거래소에 상장된 패그세구로, 러시아 디지털 은행 틴코프(Tinkoff) 모회사 TCS그룹홀딩스, 스웨딘 금융 플랫폼 노르드넷 등이다. 카카오뱅크가 기업가치 산정에 적용한 이들의 주가순자산비율(PBR)은 각각 4.6~8.8배, 평균 7.3배다.

반면 카카오뱅크의 상장 이후 PBR은 공모가 하단 기준 3.13배, 상단으로 결정돼도 3.43배에 그친다. 공모가 100% 신주 발행으로 진행되면서 최대 2조 5,526억 원의 IPO 자금이 고스란히 회사로 유입되기 때문이다. 한 IB 관계자는 “최근 성장하고 있는 중국 위뱅크의 투자 유치 당시 PBR이 12배가량에 이른 점을 고려하면 충분히 매력적”이라고 말했다.

카카오뱅크의 플랫폼이 기대보다 빠르게 자리 잡으면서 이익을 내고 있는 점도 긍정적이다. 카카오뱅크 애플리케이션은 은행권 모바일 앱 활성사용자(MAU) 기준 1위로 성장했는데 플랫폼 구축이 실적으로 이어지고 있다. 2016년 설립 이후 2019년 133억 원의 첫 영업이익을 낸 후 2020년 1,226억 원, 그리고 올해 1분기에만 540억 원의 이익을 거뒀다.

다만 해외의 호평이 그대로 국내로 이어질지는 아직 미지수다. 국내 금융지주 몸값 1위 KB금융의 시가총액이 22조 원이 채 되지 않기 때문이다. 카카오뱅크의 공모가 기준 시가총액은 15조 6,783억~18조 5,289억 원 수준으로 하나금융지주의 시가총액(약 13조 원)을 훌쩍 넘어선다. 한 국내 기관투자가는 “(국내) 첫 인터넷은행 상장인 만큼 기존 은행과 다른 정체성을 (국내 기관에) 설득할 수 있어야 공모 흥행이 가능할 것”이라고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >