지난해 대규모 적자를 기록한 한국전력공사가 자금난 해소를 위해 채권(한전채)을 쏟아내고 있는 가운데 한전채가 자산가들의 안전한 재테크 수단으로 은밀한 인기를 누리고 있다. ‘AAA’라는 최상위 등급으로 분류되는 한전채가 최근 발행 물량 급증으로 금리가 3년물 기준 3.8%까지 치솟자 ‘안전함’과 ‘수익률’의 두 마리 토끼를 잡는 투자 상품으로 주목받고 있는 것이다.

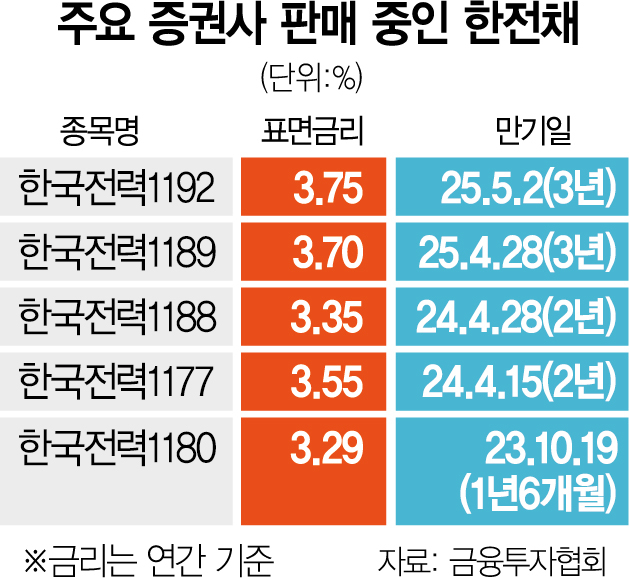

5일 금융투자업계에 따르면 NH투자증권·한국투자증권·KB증권·삼성증권·키움증권 등 주요 증권사는 최근 리테일(개인·법인 등) 고객들을 대상으로 합계 4000억 원 이상의 한전채를 팔아치운 것으로 알려졌다. 이들 증권사가 이르면 4월 초, 늦으면 4월 하순 정도부터 본격적으로 한전채를 판매하기 시작한 점을 고려할 때 한 달여 만에 한전채에만 4000억 원 이상의 뭉칫돈이 몰린 셈이다.

한전채의 인기는 4월 들어 발행금리(표면금리)가 급등하면서 시작됐다. 트리플A 등급으로 국채만큼 안전한 투자처인데 금리가 국채보다 크게 높은 상황에서 인기를 끌 수밖에 없다는 것이다. 실제 한전채는 3월 중순까지만 해도 3년물 기준 금리가 연 3%에 그쳤는데 4월 들어 가파르게 올라 지금은 3.722% 수준까지 올라섰다. 금융투자협회에 따르면 4일 발행된 2년물 1700억 원과 3년물 1100억 원은 낙찰금리가 각각 연 3.56%, 연 3.80%로 확정되기도 했다. 국고채 3년물 금리(3.178%)와 비교해 0.544%포인트 높은데 같은 3년물짜리 ‘AA-’ 등급 회사채(3.887%)와는 금리 차이가 불과 0.165%포인트밖에 나지 않는 것이다. 금융투자업계의 한 관계자는 “한전채 정도 등급이면 통상 국채와 비슷한 금리 수준으로 나오는데 현재는 금리 차가 상당히 벌어져 투자 매력이 높아졌다”며 “AA- 등급 회사채를 사들이던 투자자들도 한전 채권으로 수요가 이동한 상황”이라고 설명했다.

다만 한전채의 인기가 한전의 적자 누적에서 비롯했다는 점에서 투자 시장을 왜곡시키고 있다는 의견도 나온다. 한전채의 금리 급등은 한전이 대규모 적자를 해소하기 위해 채권 발행을 눈덩이처럼 불려가는 과정에서 나타난 현상이기 때문이다. 금융투자협회에 따르면 한전이 올해 자금 조달을 위해 발행한 신규 채권 규모는 이날까지 10조 3000억 원에 달해 지난해 한 해 발행된 규모(10조 4300억 원)에 육박하고 있다. 업계의 한 관계자는 “적자 회사가 대량으로 쏟아내는 회사채는 투자 매력도가 떨어지는 게 맞지만 한전채는 사실상 정부가 원금을 보장해주는 ‘무위험 투자처’라는 점에서 자산가들에게 주목을 받은 것”이라고 꼬집었다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

kmkim@sedaily.com

kmkim@sedaily.com